Beitrag von Ottmar Beck / Vermögensverwalter -Schweiz

Wilen, den 8. Februar 2020

Sehr geehrte Damen und Herren,

zuerst eine bedauerliche Nachricht: Wie Sie bereits alle wissen, wurde der Fonds Alltrust 50 geschlossen. Der Fonds wurde zu klein und bedingt durch die Minimumkosten für die Anleger zu teuer. Ich möchte mich bei Ihnen allen noch einmal für Ihr langjähriges Vertrauen bedanken. Ich werde Ihnen den monatlichen Informationsbrief in abgeänderter Form weiterhin zur Verfügung stellen. Sollten Sie das nicht wünschen, genügt eine kurze E-Mail oder ein kurzes Telefonat und ich werde Sie von der Versandliste nehmen.

Regelmäßige Leser wissen, dass ich oft sogenannte Experten kritisiere, in der Regel Ökonomen oder Zentralbanker, deren Entscheidungen uns alle oft bestrafen. Ihr Fachwissen ist wohl nicht annähernd so gut und zuverlässig, wie sie denken.

Gleichzeitig verlasse ich mich oft auf Experten, deren Urteil ich respektiere. Sie sind auch nicht perfekt, aber in der Regel legen sie sowohl ihre eigenen Grenzen als auch die ihrer Daten offen. Ich nehme Ideen aus vielen Quellen, mixe sie und schreibe das, was Sie in meinen Briefen hoffentlich als interessante Zusammenfassung lesen.

Ich bin kein Wirtschaftsexperte, aber verantwortlich für alles, was ich schreibe. In meinem Fall ist das keine Verantwortlichkeit im rechtlichen Sinne – denn diese Zeilen sind keine Anlageberatung per se –, aber ich schulde Ihnen, meinen Lesern, dennoch meine besten Bemühungen.

Auf welche Entwicklungen müssen wir uns 2020 konzentrieren?

Die Schulden sind sehr hoch, die Einkommen wachsen nur marginal, die Kaufkraft sinkt und die Enttäuschungen werden größer. Diese Punkte haben dazu beigetragen, dass Trump und andere Populisten in den letzten Jahren gewählt wurden und genau diese Faktoren wird Trump auch in diesem Wahljahr für sich nutzen.

Die gleiche Dynamik ist verantwortlich für den Brexit. Die Wähler glauben nicht mehr, dass die gemäßigten Politiker liefern werden. Sie schlagen sich also sowohl auf die linke wie die extreme rechte Seite.

Zu einer Umkehrung der Globalisierung und ihrer Auswirkungen auf die Einkommen in der westlichen Welt wird es wahrscheinlich nicht kommen. Es sei denn jedes Land errichtet eine Zollmauer um sich herum. Diese Idee müssen wir beobachten, denn immer mehr populistische Politiker spielen mit dieser Idee. Wir leben in einer Welt der Überkapazitäten und des Überangebots. Eine Inflation aber lässt sich erst kreieren, wenn in der Welt Überkapazitäten und Überangebot verschwunden sind. Wenn Sie allerdings die westliche Technologie und die billigen asiatischen Arbeitskräfte zusammen nehmen, dann werden die Preise auch in Zukunft niedrig bleiben. Globalisierung bedeutet nach wie vor, dass wir auch zukünftig mehr Kapazitäten und ein größeres Angebot an Dingen haben werden, allerdings keine Inflation. Wir leben in der industrialisierten Welt im Überschuss und Zentralbanken können diese Situation nur schwer beeinflussen.

Die Deflation hat sich sehr günstig auf die Kurse der langfristigen Staatsanleihen ausgewirkt (niedrigere Zinssätze haben zu hohen Kursgewinnen an den Anleihemärkten geführt). Und es gibt keinen Grund, warum die Zinsen in dieser deflationären Welt nicht weiter fallen könnten. Die niedrigen Zinssätze unterstützen höhere Aktienkurse, aber Aktien sind mittlerweile sehr teuer – und damit ist Vorsicht geboten. Die letzten Jahre haben auch zu einer hohen Schuldenaufnahme bei den Unternehmen und Staaten geführt. Es kann sich also durchaus herausstellen, dass die niedrigen Zinsen die „Mutter aller Blasen“ der jüngsten Vergangenheit sind – und auch in Zukunft sein werden.

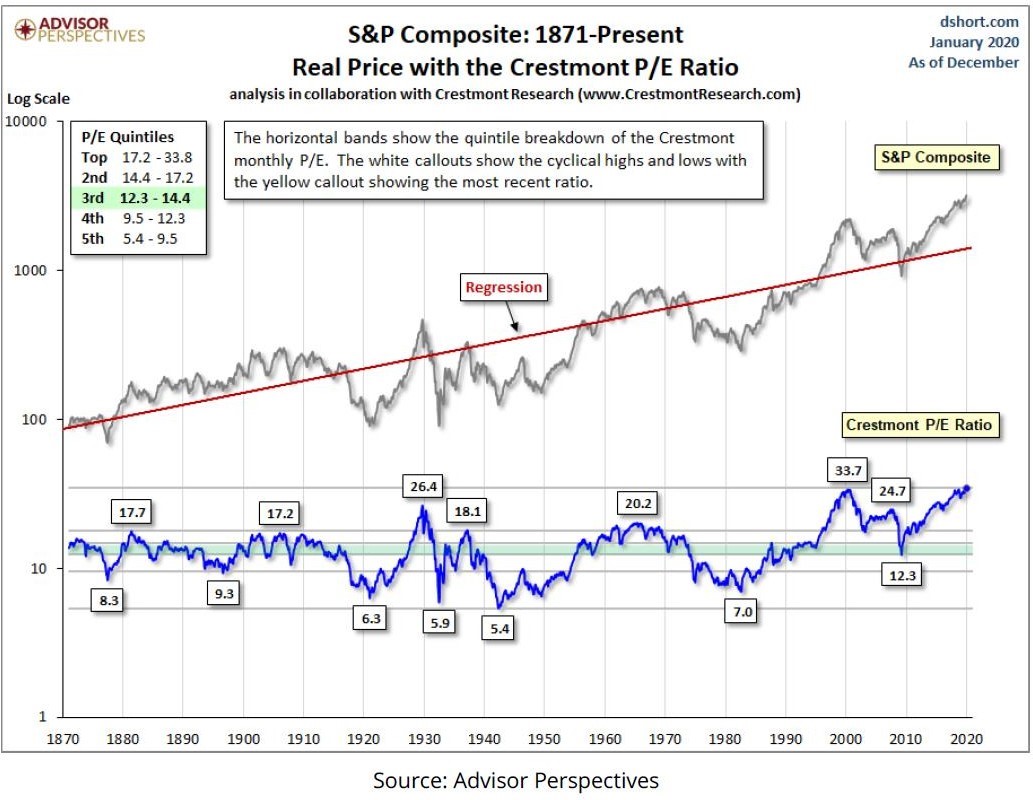

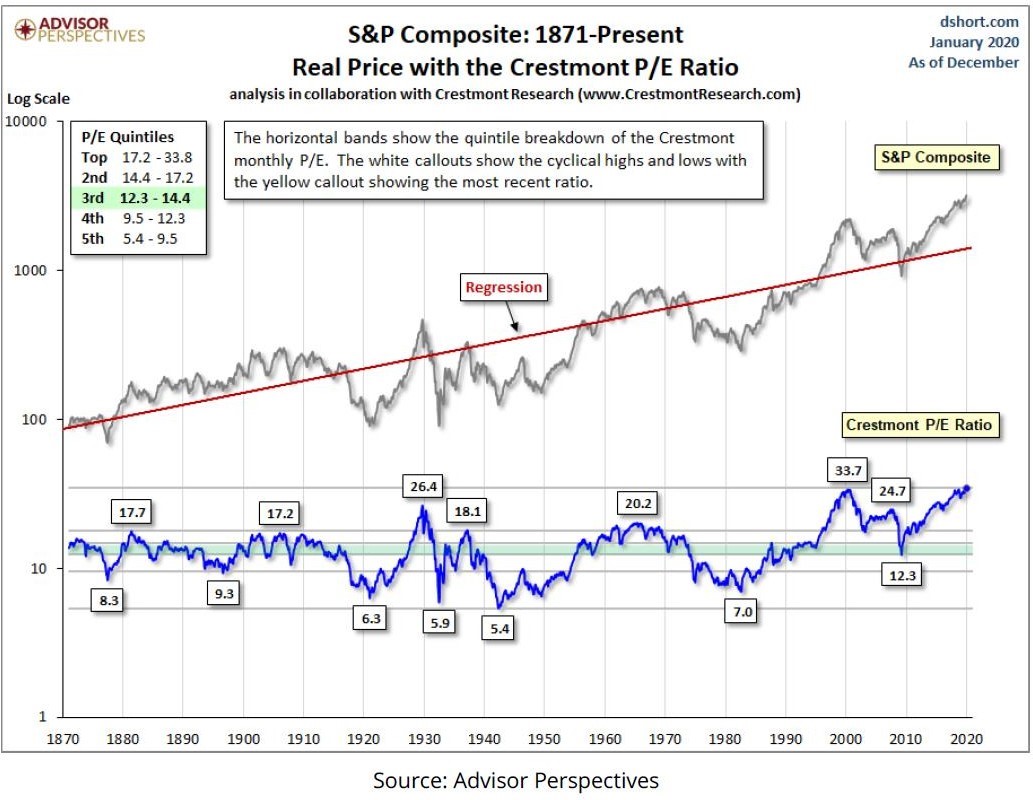

Die folgende Grafik (die ich Ihnen schon im Januar vorgestellt hatte) ist von Ed Easterling, dem Gründer von Crestmont Research. Das von Crestmont berechnete Kurs-Gewinn-Verhältnis liegt inzwischen bei 34,5 und damit 135 Prozent über seinem Durchschnitt. Er empfiehlt, erst wieder Aktien zu kaufen, wenn das Verhältnis wieder im grünen Bereich der Grafik liegt.

Damit das geschieht und der mit Rot eingezeichnete langfristige Wachstumstrend wieder erreicht wird, müssten entweder die Unternehmen ihre Gewinne drastisch steigern oder die Kurse müssten ebenso drastisch fallen. Heben Sie ihn auf und schauen Sie jeden Monat einmal darauf.

Festverzinsliche Wertpapiere

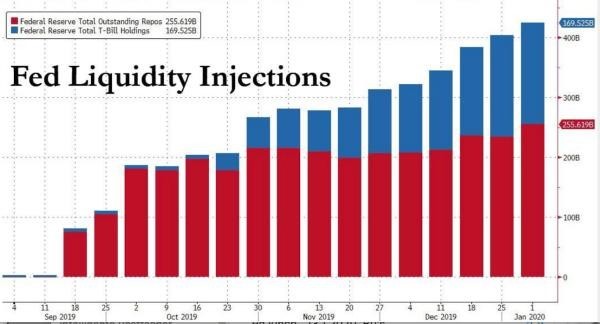

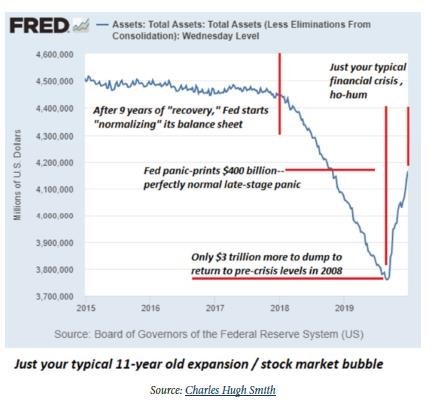

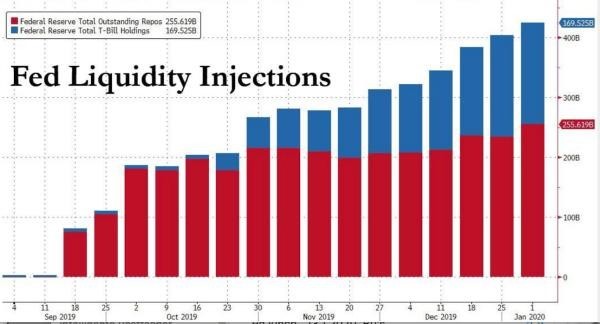

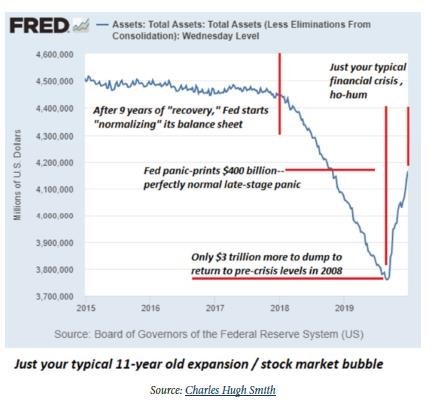

Ob es schlechte Wirtschaftsdaten sind oder eine Epidemie: Geld heilt alle Wunden. Nach dem größten Tagesverlust seit 2007, den Aktien an der Shanghaier Börse verzeichneten, hat die chinesische Zentralbank den Geschäftsbanken am Montag, dem 3. Februar 1,2 Billionen Yuan (rund 156 Milliarden Euro) Liquidität zur Verfügung gestellt. Wir werden weiter mit Geld überschwemmt. Auch die Fed-Bilanz wurde wieder auf knapp 4,2 Milliarden Dollar aufgeblasen.

Quelle: Zerohedge

Der Präsident der texanischen Fed, Robert Kaplan, warnt vor der weiteren Ausweitung der Fed-Bilanz:

„Balance sheet growth is not free.“ Gleichzeitig geht er aber davon aus, dass die Fed wegen der steigenden Staatsschulden weiter Staatsanleihen kaufen muss, da es unmöglich ist, für alle neuen Schulden Käufer zu finden und gleichzeitig die Zinsen niedrig zu halten. Er gibt zu, dass das ganze System instabil wird und man damit nur schwer umgehen kann: „I am worried that growth in the balance sheet is fuelling elevated levels of risk assets and other excesses and imbalances that will be hard to deal with later.“

Trotzdem gilt zumindest im Moment noch, dass man als Schweizer oder europäischer Investor versuchen sollte, in Anleihen zu investieren, die eine positive Rendite aufweisen und gleichzeitig liquide sind. Das bedeutet: Nur dort zu investieren, wo die Zentralbanken die Möglichkeit haben, die Geldpolitik zu lockern.

Hier kommen vor allem die Vereinigten Staaten infrage. Ich bin nach wie vor für US-Treasuries positiv ge- stimmt. Die USA werden auch in diesem Jahr ein guter Zufluchtsort sein, um bei festverzinslichen Anleihen wenn auch nur eine kleine, aber immerhin noch eine positive Rendite zu erwirtschaften.

Aktien

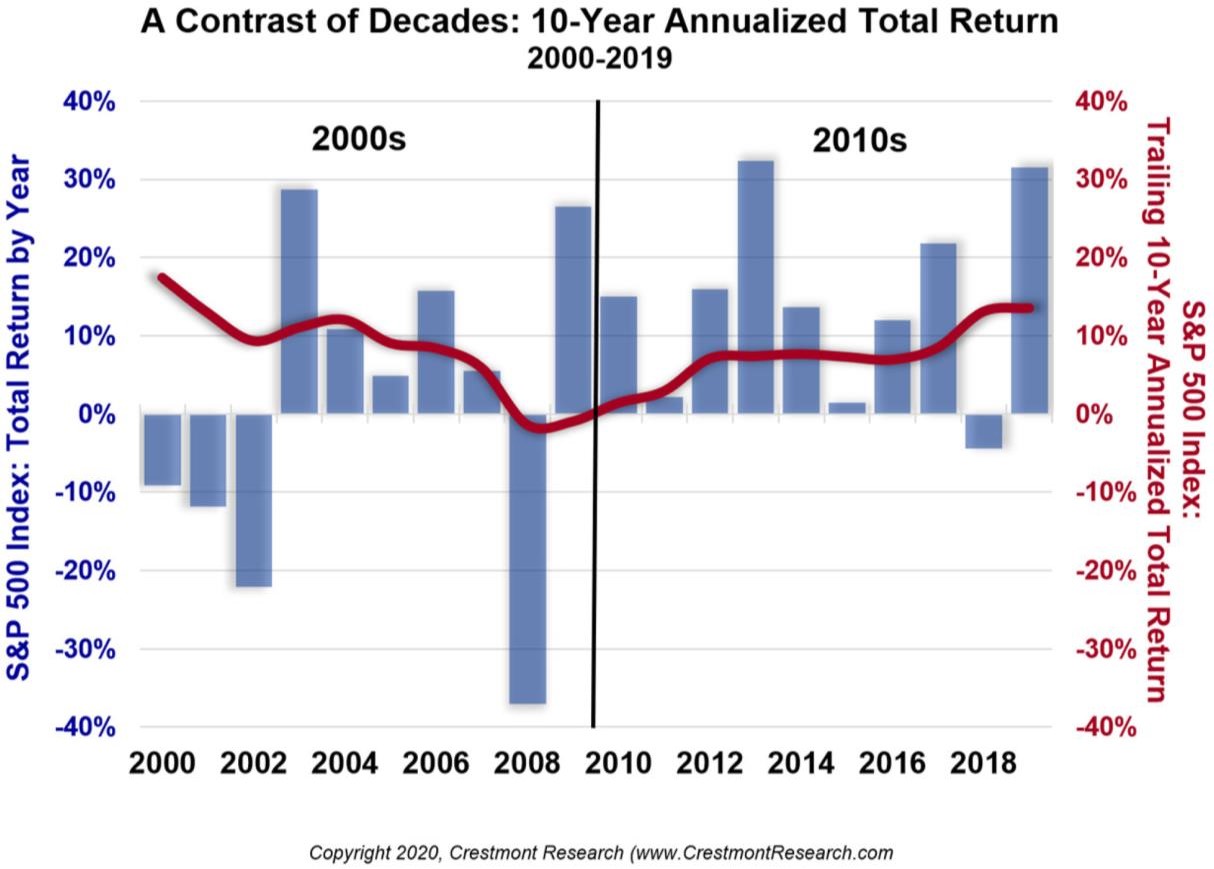

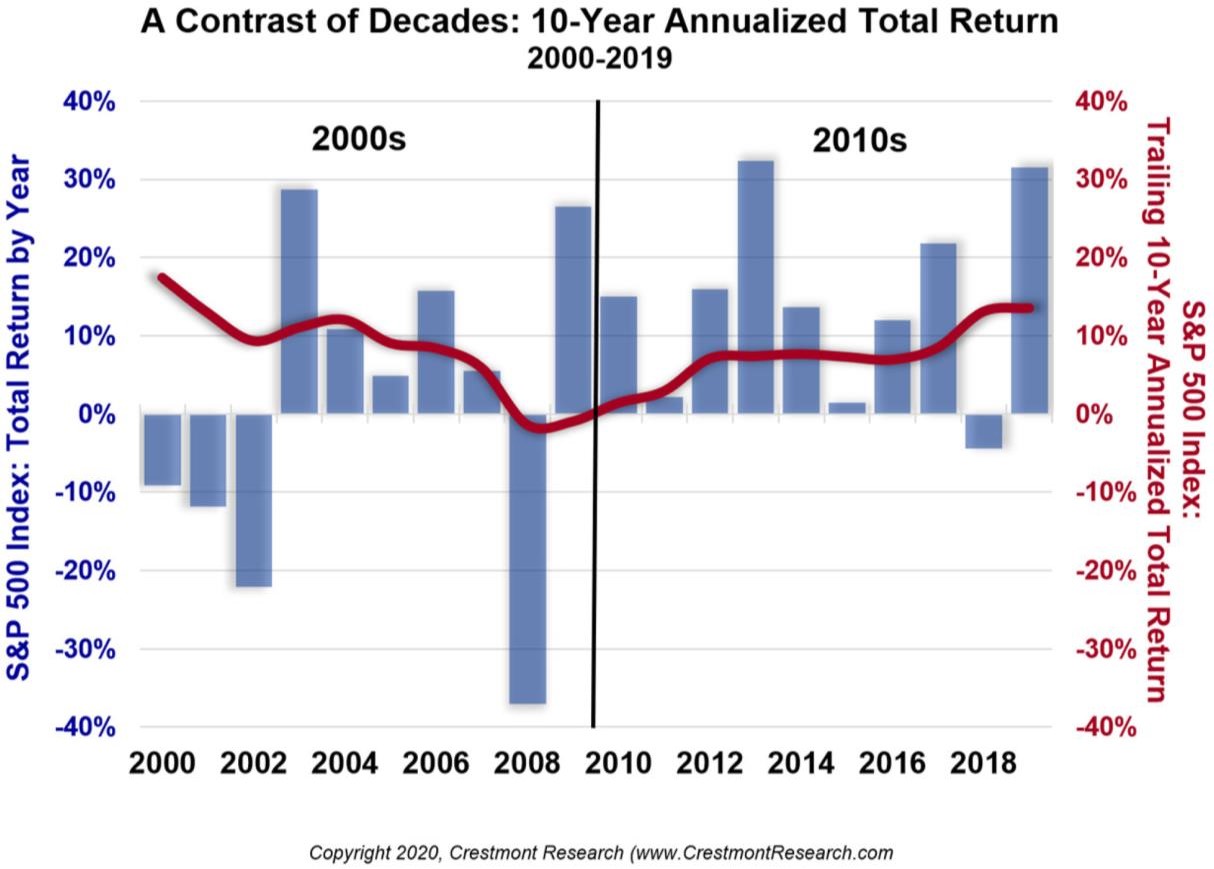

Die letzten 20 Jahre könnten gegensätzlicher nicht sein. Wie man am Beispiel des S&P 500 sieht, folgten auf einen schlechten Start in den ersten 10 Jahren hervorragende Renditen. Die „Kaufen und halten“- Strategie zahlte sich seit 2010 aus: Es gab nur noch positive Renditen.

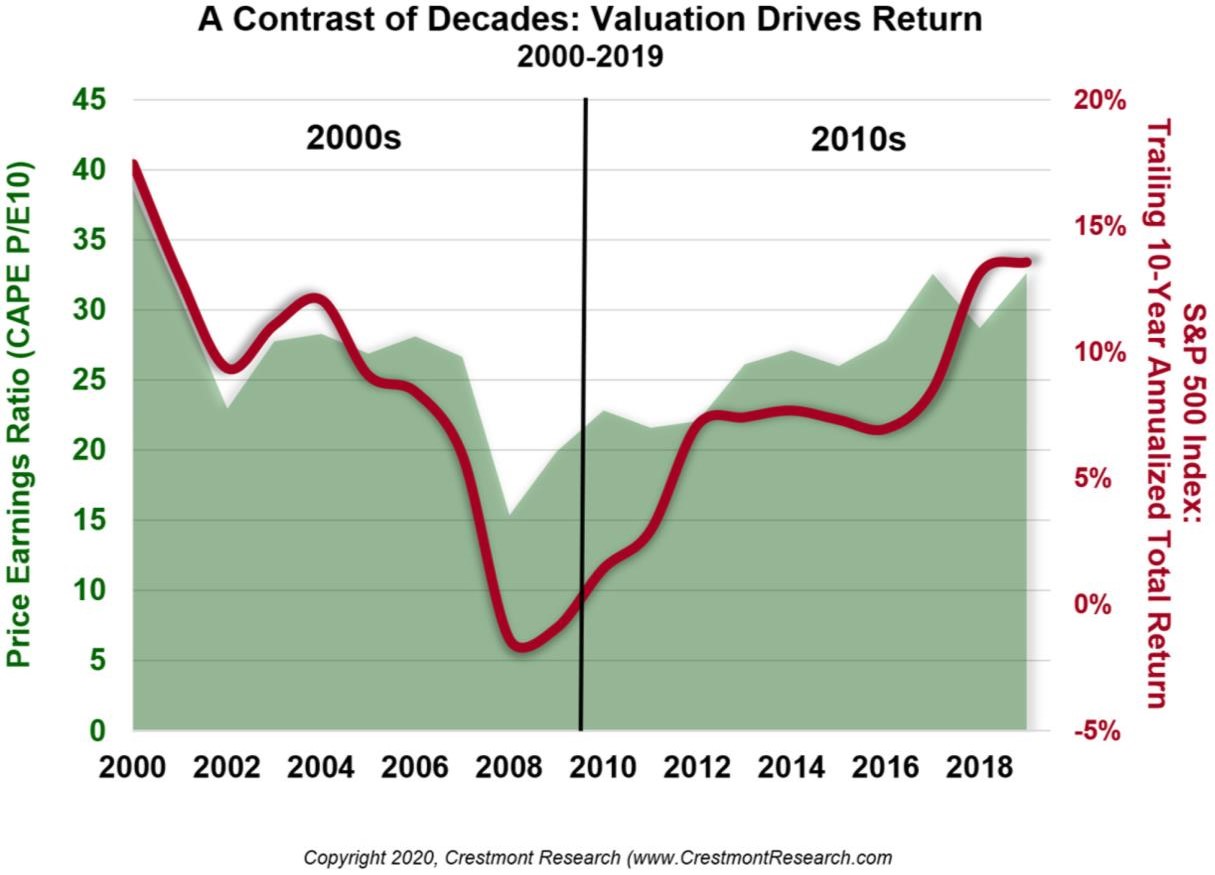

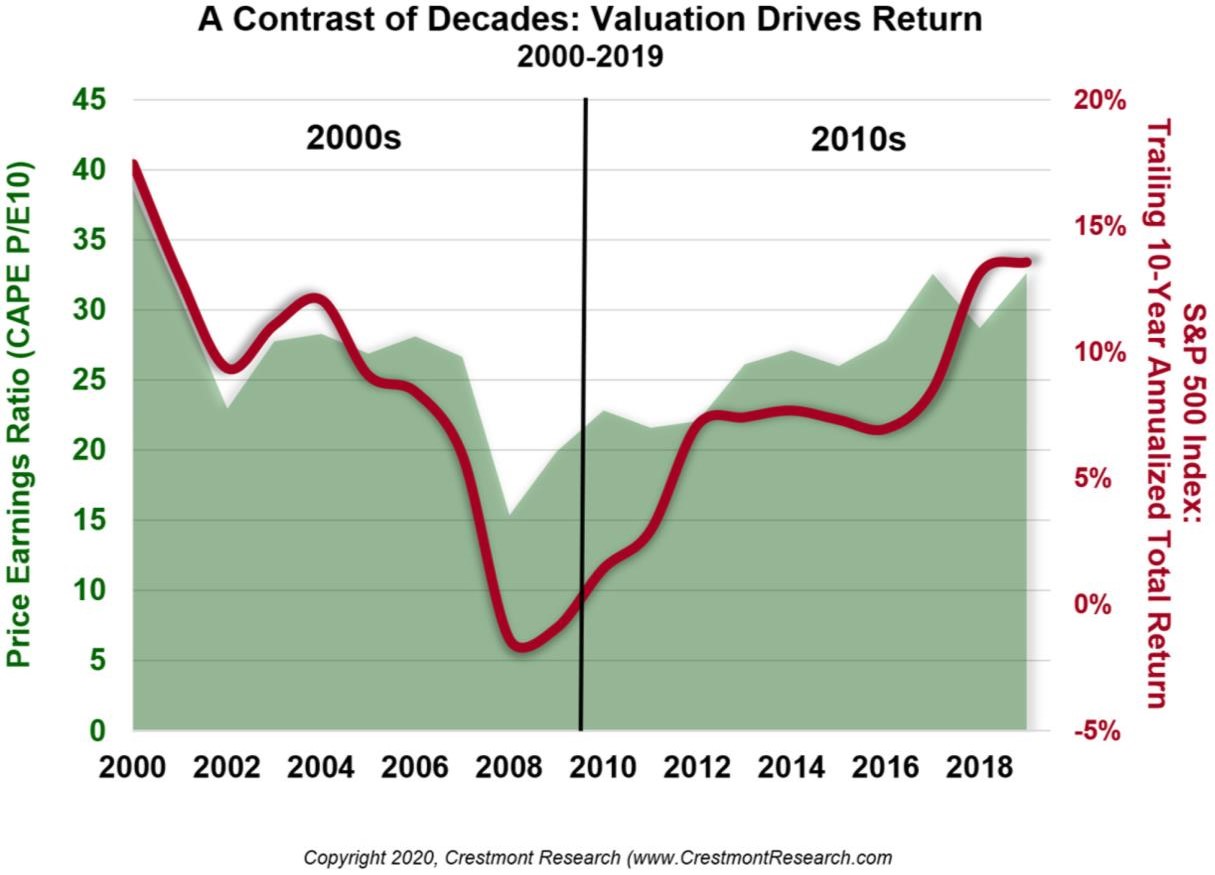

Warum dieser starke Kontrast? Hier können wir deutlich erkennen, dass die Bewertung der Aktien langfristig zur Wertsteigerung führte. Die Kurs-Gewinn- Bewertung von Aktien kann mit Sicherheit noch weiter steigen, aber die nächste Dekade könnte durchaus aussehen wie die Dekade von 2000 bis 2010. Zumindest legt die 100-jährige Börsengeschichte einem diesen Schluss nahe.

Wir haben gerade eine Dekade ohne größere Rezession erlebt und hatten daher auch keinen signifikanten Bärenmarkt. Wird das auch in der 2020er-Dekade so sein? Bewertungsmäßig haben wir in Amerika das oberste Zehntel der historischen Werte erreicht. Vor diesem Hintergrund könnte es tatsächlich dazu kommen, dass auf inflationsbereinigter Basis tatsächlich 20 Jahre lang negative Renditen erwirtschaftet werden. Nur um ein Beispiel zu nennen: Es dauerte 26 Jahre, um den Break-even aus der Baisse von 1966 wieder zu erreichen. Können die Fed und die Zentralbanken der Welt die nächsten 10 Jahre so weitermachen? Das Quantitative Easing für immer der Fed hilft im Moment dem Aktienmarkt und allen anderen Preisen für Anlagegüter. Es kann durchaus kurzfristig so weitergehen, aber bestimmt nicht für immer.

Im Moment wird der Aktienmarkt von Liquidität und Momentum angeheizt. Die Korrelation zwischen den Aktienmärkten und den Bilanzen der Zentralbanken ist sehr hoch. Da die Geldmenge schneller als die Wirtschaft wächst, werden die nicht benötigten Gel- der in Anlagegüter investiert. Obwohl ich nicht viel von Prognosen halte, lassen Sie mich eine wagen: Die nächsten 10 Jahre werden eher wie die 2000er- Dekade als die 2010er-Dekade aussehen.

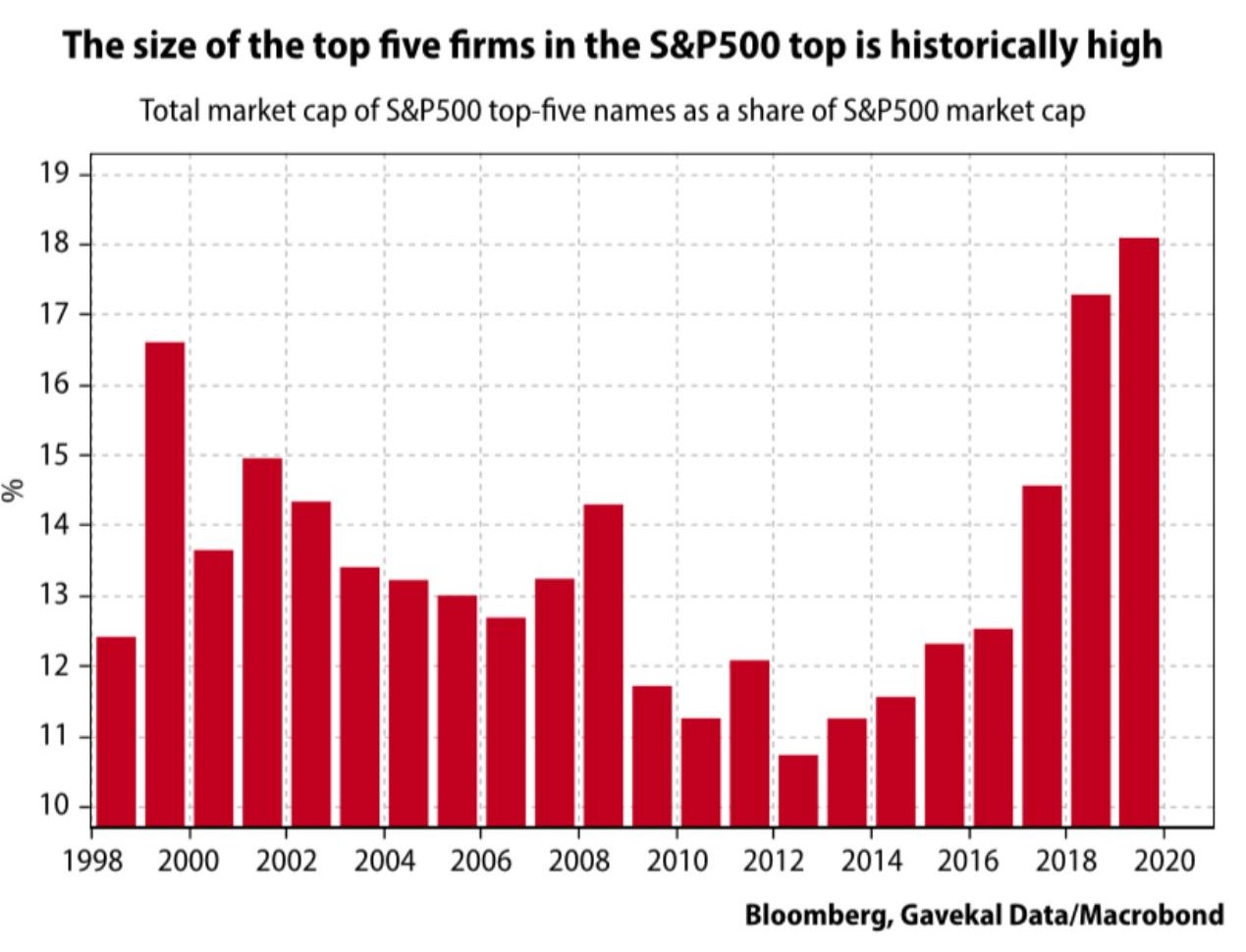

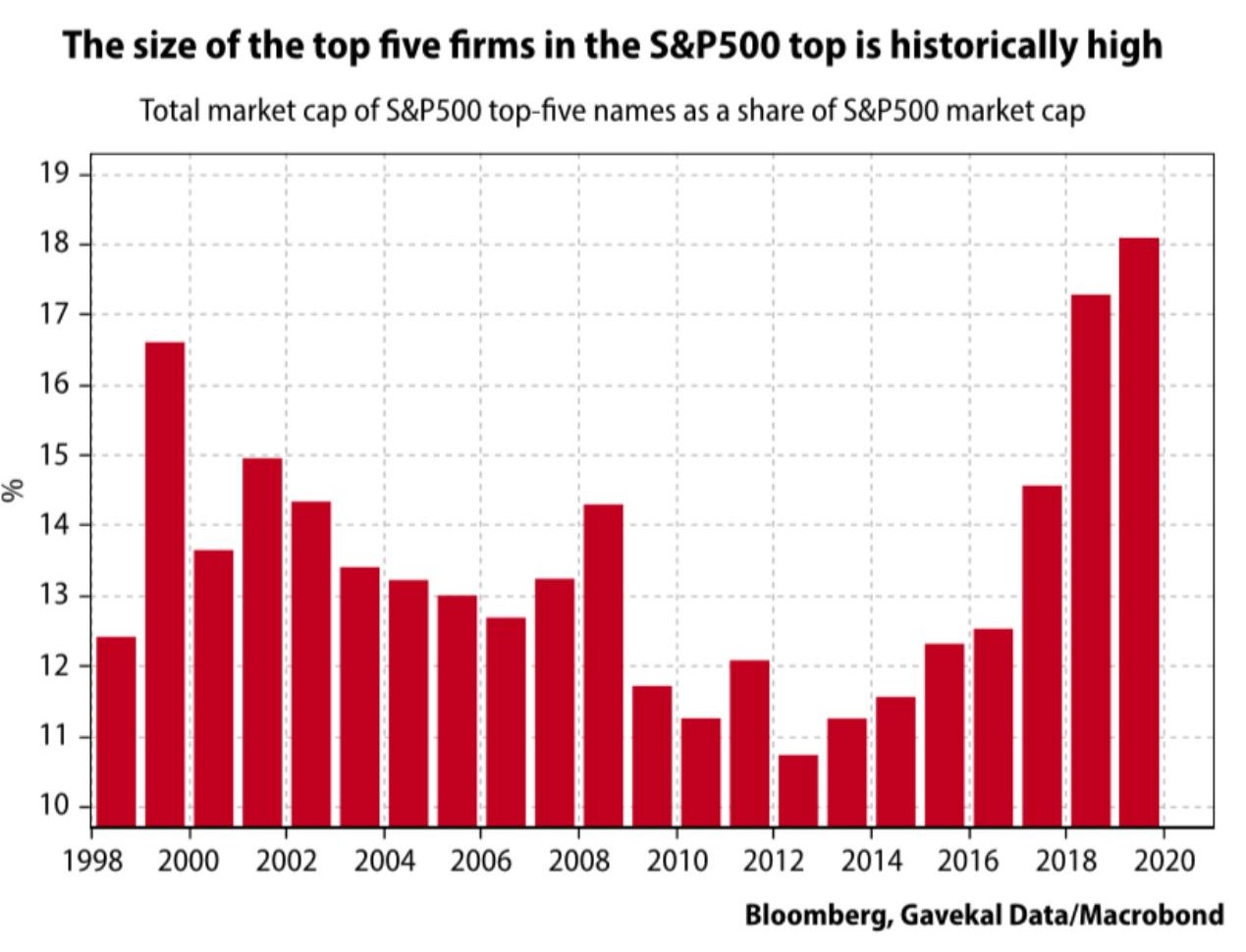

Ein kurzer Blick auf die unten stehende Grafik zeigt, dass die fünf größten Unternehmen – heute Apple, Microsoft, Amazon, Google und Facebook – einen größeren Prozentsatz im S&P 500 repräsentieren als die fünf größten Unternehmen auf dem Höhepunkt der Technologieblase der späten 1990er Jahre. Von den fünf Megawerten damals ist heute nur noch Microsoft dabei. Das passt zu der historischen Erfahrung, dass die wertvollsten Unternehmen am Ende eines Kalenderjahrzehnts fast immer im Laufe des nächsten Jahrzehnts unterdurchschnittlich abschneiden.

Welche Aktienwerte könnten im kommenden Jahrzehnt an Wert zulegen? Unternehmen der Sicherheits- und Wehrtechnik sowie der Luft- und Raumfahrt könnten auf absehbare Zeit zu den Gewinnern gehören, da jedes Land im Moment seinen Verteidigungshaushalt erhöht. Auch die NATO wird auf Drängen von Donald Trump ihre Militärausgaben erhöhen. Selbst Japan tut dies erstmals seit dem Zweiten Weltkrieg.

Allerdings reden wir hier nicht von der Herstellung von herkömmlichen Waffen sondern über Investitionen in die Verteidigungstechnologie und Cybersecurity. Wenn die Gewinne steigen, werden auch die Bewertungen für diesen Sektor steigen.

Der Energiesektor ist ein weiterer interessanter Bereich. Die Marktkapitalisierung des Energiesektors ist eine der niedrigsten, zumindest in Amerika, die es je gegeben hat. Er hat nur noch einen Anteil von fast 4 Prozent am S&P 500. Das ist niedriger als bei einem Ölpreis von 11 Dollar pro Barrel im Jahre 1998. Auch wenn die ganze Welt auf fahrerlose Elektroautos setzt, werden wir in fünf Jahren bestimmt nicht alle in einem solchen Fahrzeug sitzen. Fossile Brennstoffe werden nicht so schnell verschwinden. In einer Zeit, in der praktisch jede Anlageklasse – von Immobilien über Unternehmenskredite bis hin zu Aktien – extrem teuer ist, bieten Energieaktien – unter der Voraussetzung, dass sich der Ölpreis auf dem gegenwärtigem Niveau hält – eine interessante Investitionsmöglichkeit.

Rohstoffwerte

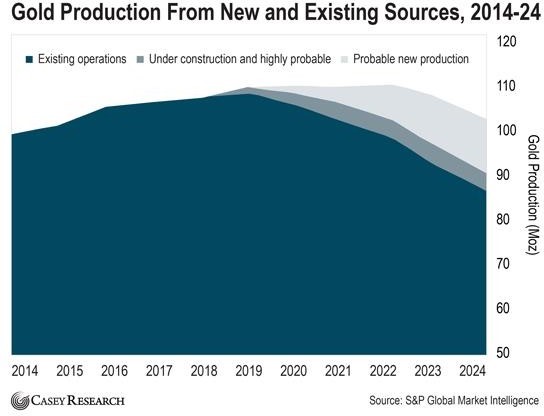

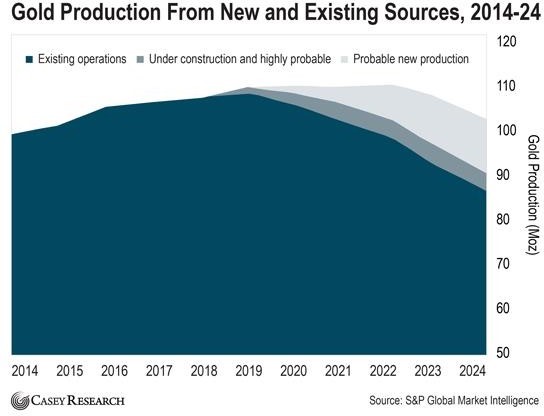

Je tiefer die realen Zinsen sind, desto besser ist das für Gold. Außerdem hat Gold im Gegensatz zu einer Währung keine Schuldenbelastung. Jedes Jahr gewinnt die Goldminenindustrie fast 110.000.000 Unzen aus dem Boden. Die Industrie hat in den letzten 10 Jahren vernachlässigt, die Unzen, die sie jedes Jahr abbaut, zu ersetzen. Da es etwa 10 Jahre dauert, um eine neue Goldmine erschließen, wird die Goldgewinnung zurückgehen.

Wenn man das jährliche neue Goldangebot mit der Geldmenge vergleicht, die von den Zentralbanken in das System gepumpt wird, dann ist für mich klar, dass man umfangreich in Edelmetallen investieren sollte. Der letzte Akt der Geldpolitik dürfte nämlich in der Monetarisierung der Schulden bestehen: Bei der nächsten Rezession werden wir feststellen, dass die Zentralbanken das letzte Kapitel von Ben Bernankes Drehbuch aufschlagen. Sie erinnern sich? Ben Bernanke erhielt den Spitznamen „Helicopter Ben“, weil er 2002 in einer Rede vorschlug, Helikoptergeld zur Verhinderung einer Deflation einzusetzen.

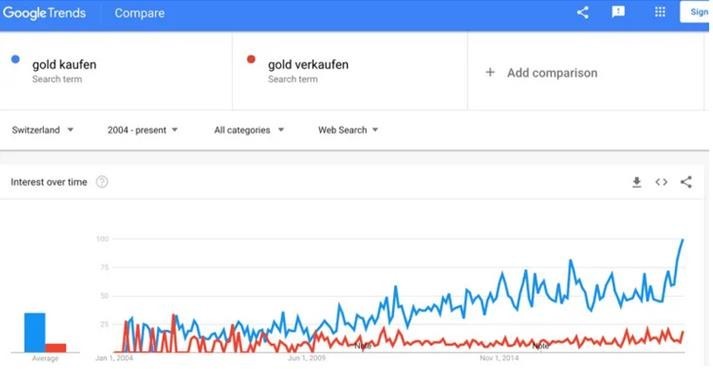

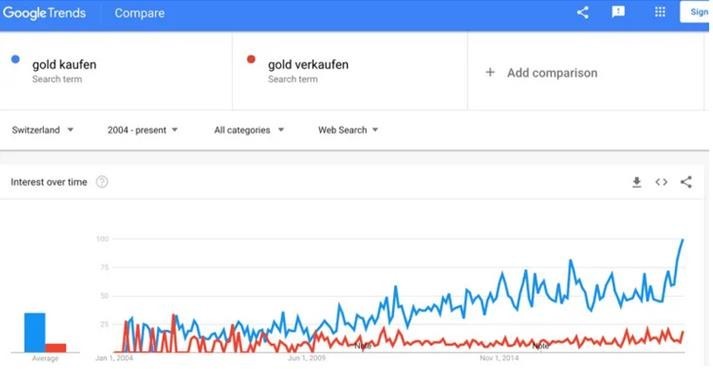

Befragt man Google, wie sich die Suchanfragen von „Gold kaufen“ und „Gold verkaufen“ in der Schweiz entwickeln, stellt man fest, dass sich noch nie so viele deutschsprachige Privatanleger wie zurzeit dafür interessiert haben, Gold zu kaufen. Solche Trends – sollten sie anhalten – werden sich mit Verzögerung auch im Goldpreis niederschlagen. Die physisch verfügbaren Bestände werden irgendwann geringer werden.

So viele wie nie zuvor interessieren sich in der Schweiz für das Thema „Gold kaufen“.

Quelle: Google Trends

Portfoliostrategie

Auf das Beste hoffen, auf das Schlimmste vorbereitet sein

Der US-Aktienmarkt ist seit dem Ende der Finanzkrise 2008/2009 ein hervorragender Motor für das Kapitalwachstum. Und je höher er steigt, desto mehr scheint es, dass die guten Zeiten niemals enden werden. Und darin liegt die Gefahr. Dank der anhaltend guten Wirt- schaftsnachrichten, des anhaltenden Beschäftigungs- und Lohnwachstums, eines Handelsabkommens mit China in Phase 1 und einer entgegenkommenden Haltung der US-Notenbank sowie der eigenen Dynamik des Aktienmarkts gibt es keinen ersichtlichen Grund, warum es so nicht immer weitergehen sollte. Auf der anderen Seite haben wir im Newsletter des letzten Monats und auch in diesem die Überbewertung des Aktienmarkts auf der Grundlage des nach Shiller berechneten Kurs-Gewinn-Verhältnisses und die potenziell negativen Auswirkungen auf die langfristigen Erträge diskutiert.

Sollte sich ein Anleger also zurücklehnen und oder sich auf Schwierigkeiten vorbereiten? Unserer Meinung nach ist die Antwort: beides.

Das beigefügte Portfolio hat die oberste Aufgabe, Verluste zu vermeiden. Daher werden wir dort nach wie vor noch nicht in Aktien investieren. Für diejenigen, die das Risiko kennen und in Aktien investieren wollen, greifen wir das Thema Energieaktien auf.

Der Ausbruch des Coronavirus in China hat Spuren am Erdölmarkt hinterlassen. Der Ölpreis hat mit deutlichen Abschlägen reagiert. Die Kurse der großen Erdölgesellschaften sind noch einmal kräftig unter Druck geraten. Energieaktien waren 2014, 2015, 2018 und 2019 – also in der ganzen 2010er-Dekade – der Sektor mit der schlechtesten Wertentwicklung im S&P 500. Die Nachhaltigkeitsbewegungen versuchen, die Kapitalanlagegesellschaften zu überzeugen, alle Energietitel zu verkaufen, und haben damit teilweise auch Erfolg. Ich halte nach wie vor viel von Value-Aktien. Und so schnell werden wir nicht alles auf solarbetriebene Energie umstellen können. Auch Teslas Automobile benötigen elektrischen Strom, der irgendwo produziert werden muss. Es ist eine Tatsache, dass China typischerweise Kohle und die USA Öl und Gas nutzen, um ihn zu produzieren. Ich werde also warten, bis dieser Gedanke wieder in das Bewusstsein der Investoren gelangt. Exxon (geschätzte Dividendenrendite für 2019 ca. 4,91 Prozent), Royal Dutch (geschätzte Dividendenrendite für 2019 ca. 6,49 Prozent) und Total (geschätzte Dividendenrendite für 2019 ca. 5,47 Prozent) sind interessante Werte und in der Zwischenzeit werde ich bezahlt, um zu abzuwarten.

|

|

Kurs/Kauf |

Kurs/Ist |

Wert- |

Wert- |

|

|

Wertzuwachs |

|

|

Euro |

Euro |

zuwachs |

zuwachs |

|

Kurs/Verk. |

nach Realisation |

|

|

|

31. Jan |

in Euro |

in Prozent |

|

Euro |

in Prozent |

| Dignity PLC |

Montag, 5. Feb. 18 |

8,59 |

|

|

|

Montag, 4. Juni 18 |

11,87 |

38,26% |

| General Electric |

|

12,30 |

|

|

|

Montag, 4. Juni 18 |

11,95 |

-2,85% |

| Agnico-Eagle Mines |

|

36,00 |

55,84 |

19,84 |

55,11% |

|

|

|

| Shire PLC |

|

35,52 |

|

|

|

Montag, 3. Dez. 18 |

51,40 |

44,71% |

| Transocean LTD |

Montag, 9. April 18 |

8,00 |

|

|

|

Montag, 30. April 18 |

10,20 |

27,50% |

| ANHEUSER-BUSCH INBEV N.V. |

Montag, 4. Juni 18 |

82,32 |

|

|

|

Montag, 6. Aug. 18 |

86,73 |

5,36% |

| Goldcorp |

|

11,88 |

|

|

|

Mittwoch, 17. April 19 |

9,92 |

-16,52% |

| Agnico-Eagle Mines |

Dienstag, 14. Aug. 18 |

33,68 |

55,84 |

22,16 |

65,80% |

|

|

|

| ANHEUSER-BUSCH INBEV N.V. |

Montag, 3. Dez. 18 |

66,99 |

|

|

|

Mittwoch, 6. März 19 |

72,47 |

8,18% |

| Kraft Heinz Company |

Mittwoch, 6. März 19 |

29,06 |

|

|

|

Mittwoch, 29. Mai 19 |

25,77 |

-11,32% |

| Newmont Mining |

Mittwoch, 17. April 19 |

30,26 |

40,62 |

10,36 |

34,24% |

|

|

|

| Hornbach Holding AG |

Limit 40,50 |

|

|

|

|

|

|

|

| Shell |

Donnerstag, 6. Feb. 20 |

23,97 |

|

|

|

|

|

|

| Total |

Donnerstag, 6. Feb. 20 |

46,27 |

|

|

|

|

|

|

| Exxon |

Donnerstag, 6. Feb. 20 |

57,35 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| Totaler Wertzuwachs bei gleich grosser Anlage in jedem Titel |

|

|

|

|

|

11,67% |

Ich halte in allen aufgeführten Werten eine Position. Die Erdölwerte habe ich im Februar gekauft. Für die in der Tabelle neu aufgeführten Werte, werde ich für den Kauf die Schlusskurse vom Montag den 11. Februar 2020 übernehmen.

Mit freundlichen Grüßen

Ottmar Beck

Dax: -1,79% – Euro Stoxx 50 P: -2,78% – SMI: 0,65% – RexP: 0,78% – SBI: 3,44% – Gold(in US$): 4,78%

per 31.01.2020

Diese Veröffentlichung dient ausschließlich der Information und stellt weder ein Angebot noch eine Aufforderung zur Abgabe von Kauf-, Verkaufs- oder Zeichnungsaufträgen dar. Sie sind auch keine Entscheidungshilfen in rechtlichen, steuerlichen, wirtschaftlichen oder anderen Belangen. Alle Informationen beruhen auf Quellen, die wir als zuverlässig erachten. Sie dienen lediglich der Information und begründen kein Haftungsobligo. Anlagen können plötzlichen und erheblichen Wertverlusten unterworfen sein, mit der Folge, dass der Anleger möglicherweise nicht den investierten Gesamtbetrag zurückerhält. Bei Aktien bestehen gegenüber festverzinslichen Wertpapieren neben höheren Renditechancen auch wesentlich größere Risiken; ein Totalverlust kann nicht ausgeschlossen werden. Die individuellen Anlageziele, die Finanzlage oder die besonderen Bedürfnisse einzelner Empfänger wurden nicht berücksichtigt. Nutzer, die den Kauf der auf diesen Seiten beschriebenen Wertpapiere in Erwägung ziehen, sollten im Hinblick auf die Ausstattung der Wertpapiere und Risiken, die mit diesen Wertpapieren verbunden sind, vor Erwerb der Wertpapiere die allein rechtlich verbindlichen endgültigen Angebotsbedingungen lesen, die in den endgültigen, offiziellen Verkaufsprospekt, gegebenenfalls aktualisiert durch Nachträge, einbezogen sind. Alleinige Grundlage für den Anteilerwerb sind die Verkaufsunterlagen zu den Sondervermögen. Verkaufsunterlagen zu allen Sondervermögen sind kostenlos bei der Kapitalverwaltungsgesellschaft und der zuständigen Depotbank erhältlich.

Datenschutzerklärung

Die zum Bezug unseres Informationsbriefs anzugebenden Daten (Name, E-Mail-Adresse) werden bei uns gespeichert und zur elektronischen Versendung unseres Newsletters an Ihre E-Mail Adresse verwendet. Die gespeicherten persönlichen Daten unterliegen den datenschutzrechtlichen Bestimmungen und dienen nur der Aufrechterhaltung des Service. Sie werden nicht ohne Ihre Einwilligung an Dritte weitergegeben. Sollten Sie sich vom Bezug unseres Informationsbriefs abgemeldet haben, werden Ihre Daten gelöscht.