Allgemeiner Marktkommentar und Anlagestrategie Nr. 3

Beitrag von Ottmar Beck, Vermögensverwalter / Schweiz

Wilen, den 7. März 2023

Sehr geehrte Damen und Herren,

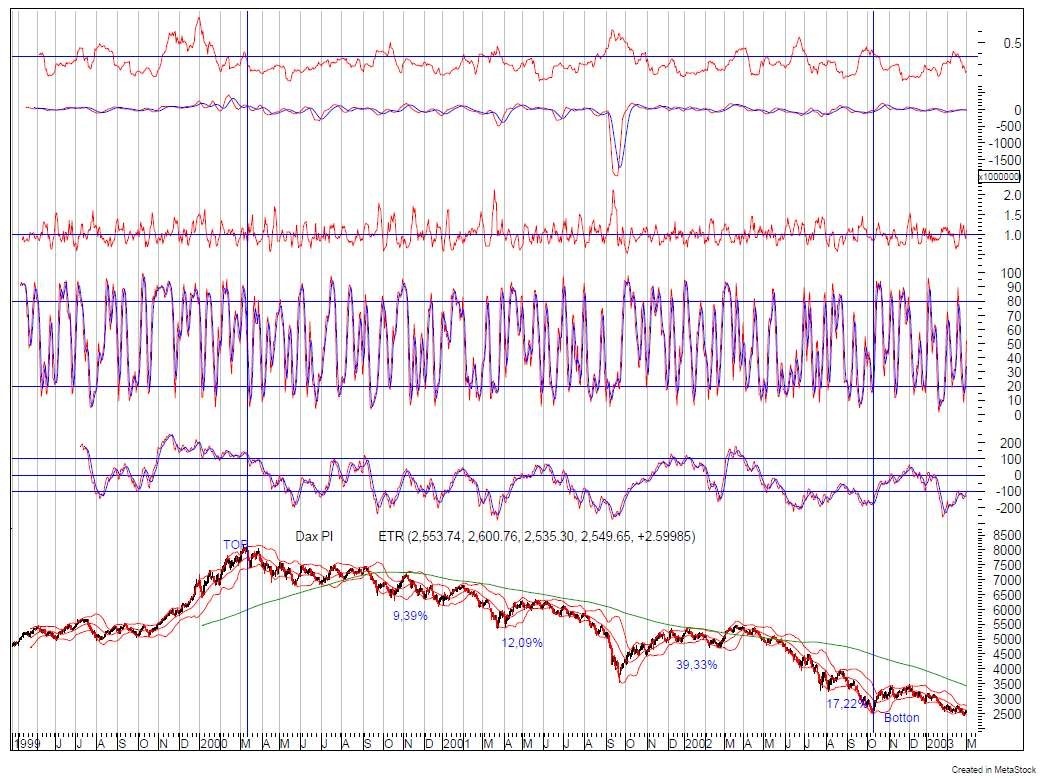

als Anleger habe ich eine Vielzahl von Bullen- und Bärenmärkten erlebt und viele frühere studiert. Ich habe gelernt, dass es auf dem Aktienmarkt immer viele Meinungen gibt, die für den Anleger sehr verwirrend sein können. Die Verwirrungen führen dazu, dass sich Bärenmärkte Zeit lassen (sie dauern im Durchschnitt etwa zwei Jahre) und gehen deshalb nicht geradlinig nach unten. Größere Bärenmärkte werden fast immer von mehreren heftigen Erholungen unterbrochen, die dazu führen, dass eine große Zahl von Anlegern davon überzeugt wird, dass der Bärenmarkt beendet ist und eine neue Hausse begonnen hat. In Wirklichkeit handelt es sich bei den Erholungen um »Bullenfallen«, die ein Höchstmaß an Schmerz (und Geldverlusten) verursachen. Ein sehr gutes Beispiel dafür war der Bärenmarkt 2000 bis 2002, der auf die »Tech Bubble« der späten 1990er-Jahre folgte (siehe Grafik unten). Wie Sie aus dieser Grafik ersehen können, gab es mehrere steile Bärenmarktrallyes, die die Anleger täuschten.

Die letzte »Superblase« (laut dem Blasenhistoriker Jeremy Grantham) ist der vom Gelddruck der Zentralbanken angetriebene Bullenmarkt 2009 bis 2021. Es sind die Exzesse dieser Superblase, die der aktuelle Bärenmarkt zu korrigieren versucht. Wir hatten bisher noch nicht einmal die Rezession, die notwendig ist, um die Inflation auf das Ziel der Zentralbanken zu senken. Es liegt also noch ein langer Weg vor uns. Es gibt einige frühe Anzeichen für eine Rezession, wie ein sich verschlechternder Immobilienmarkt (vor allem in den USA) und eine stark invertierte Renditekurve. Rezessionen werden meist durch die Straffung der Zinsen durch die Zentralbanken ausgelöst. Die Zinserhöhungen wirken jedoch mit »langen und variablen Verzögerungen«. Eine Rezession wird wahrscheinlich erst später in diesem oder im nächsten Jahr eintreten. Bislang haben die Gewinne der Unternehmen jedoch alles andere als ihren Tiefpunkt erreicht. Zum jetzigen Zeitpunkt des Konjunkturzyklus und des Bärenmarkts würde ich Aktien nur sehr selektiv und kurzfristig ins Portfolio aufnehmen.

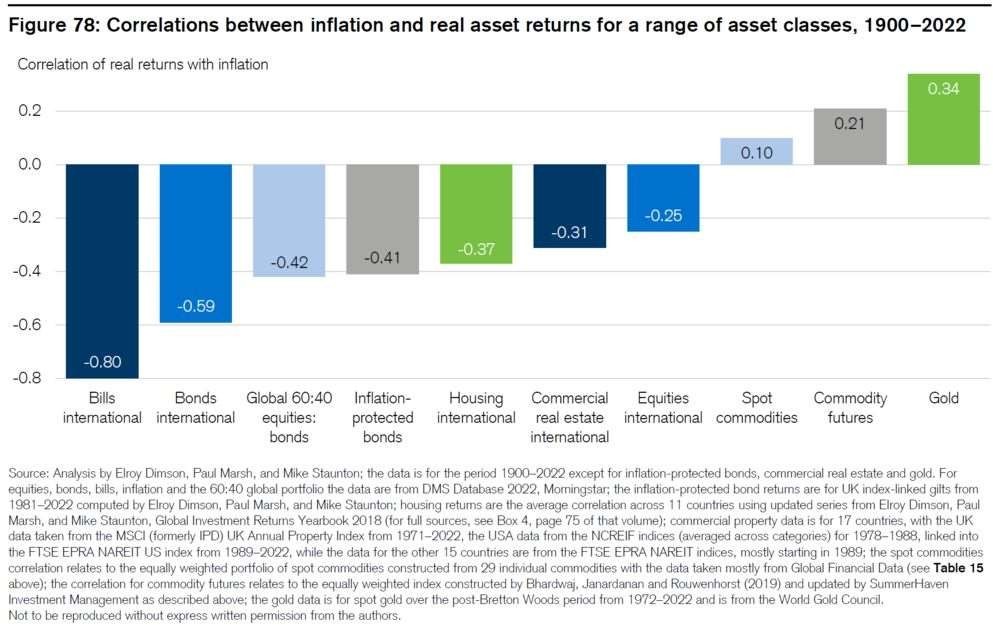

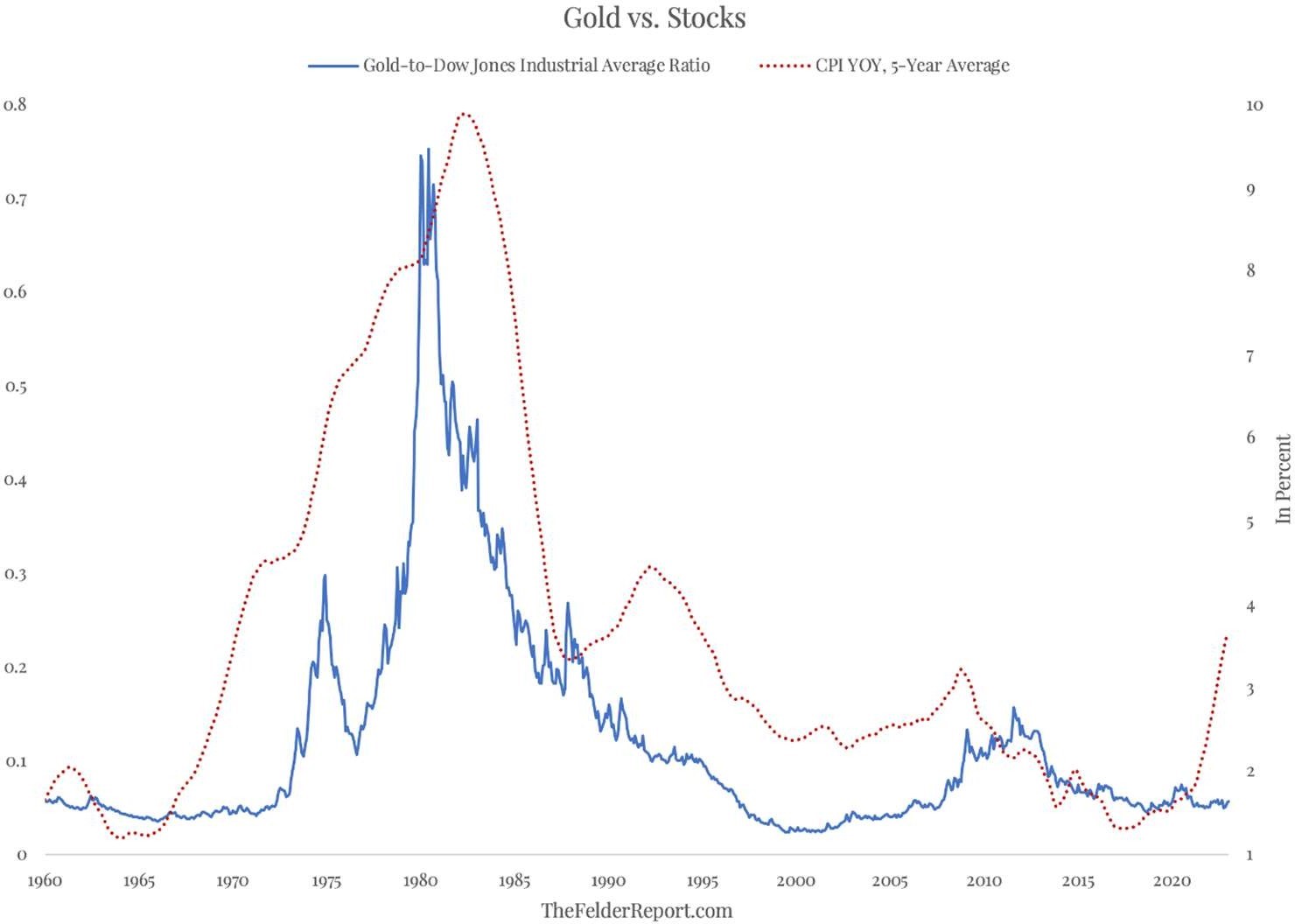

Angesichts dieser schrecklichen Bedingungen bin ich der Meinung, dass wir mitnichten einen neuen Bullenmarkt begonnen haben. Die Zentralbanken werden die Geldpolitik straffen, bis die Märkte und/oder die Wirtschaft zusammenbrechen. Die Arbeitslosenquoten verharren in den wichtigen Industrieländern immer noch auf einem sehr niedrigen Niveau und die Lohninflation ist ein großes Problem. Edelmetalle waren in Zeiten der Volatilität (und der Rezession) in der Regel eine gute Investition, da Anleihen, Aktien und Immobilien in der Regel negativ mit der Inflation korrelieren. In den 152 untersuchten Jahren wiesen nur Rohstoffe eine positive Korrelation auf, was sie zur einzigen echten Absicherung macht.

Festverzinsliche Wertpapiere

Die Zentralbanken in den USA und in Europa haben die Zinssätze auf neue Mehrjahreshöchststände angehoben und gleichzeitig signalisiert, dass eine weitere Straffung bevorsteht und sie bereit sind, die restriktive Geldpolitik für lange Zeit beizubehalten. Das kann für die Anleger schmerzhaft werden, da nur weitere Zinserhöhungen das Wachs- tum bremsen, um den Kostendruck einzudämmen. Ray Dalio von Bridgewater Associates riet den Märkten, Powells Warnung vor höheren Zinsen zu beachten, aber nur wenige scheinen darauf zu hören. Vor diesem Hintergrund ha- ben selbst die relativ aggressiven Maßnahmen der Europäischen Zentralbank – die Anhebung der Zinssätze um einen halben Punkt und die Ankündigung eines weiteren Zinsschritts im nächsten Monat – kaum für Aufsehen gesorgt. Die Anleger sind immer mehr davon überzeugt, dass jede Zinserhöhung nur den Tag näher bringt, an dem die Zentral- banken die Zinsen wieder senken werden, um die Preise für Vermögenswerte hoch zu halten. Auch die Tatsache, dass ähnliche Wetten auf bevorstehende Zinssenkungen schon im letzten Jahr schiefgingen, wird beiseitegeschoben.

Das Schöne an Anleihen ist, dass sie ein stetes Einkommen bieten, selbst wenn die Schuldtitel nicht wirklich im Preis steigen. Das ist die Grundlage für viele der diesjährigen Hausse-Aufrufe bei festverzinslichen Wertpapieren, denn die Renditen liegen auf dem höchsten Stand seit mehreren Jahrzehnten. Douglas Kass, Chef von Seabreeze Partners Management, hat sich also von TINA (There Is No Alternative to equities) verabschiedet und begrüßt TATA (Treasuries Are the Alternative). Denn die derzeitigen Zinsen bei einem geringen Volatilitätsrisiko sind eine Messlatte, die für den Aktienmarkt kaum zu reißen ist. Vor allem, wenn man die nach wie vor hohen Bewertungen und das Schwankungsrisiko der Aktienmärkte in seine Überlegungen miteinbezieht. Kurz- bis mittelfristig sind Zinspapiere zum Überwintern eine Überlegung wert, allerdings sollten Sie nicht vergessen, den Realzins zu beachten, der immer noch deutlich im Minus liegt.

Aktien

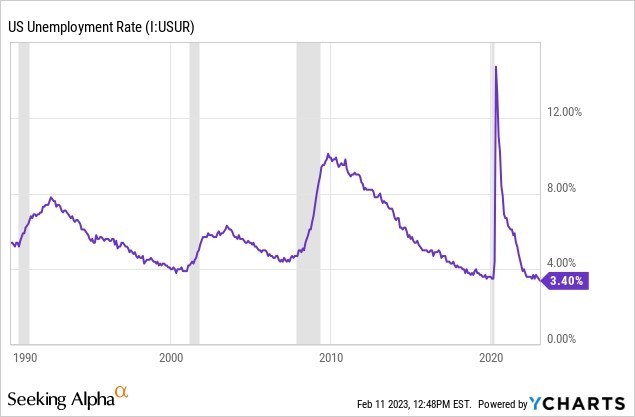

Der Vorsitzende der US-Notenbank, Jerome Powell, sagte im Februar, dass die Zinssätze weiter steigen müssen, um die Inflation zu bekämpfen. Seine Äußerungen lassen vermuten, dass der im Dezember prognostizierte Zinshöchst- stand von circa 5 Prozent eine weiche Obergrenze ist. Da die Löhne ein zentraler Treiber für Inflation sind und diese im Durchschnitt bei etwa plus 5 Prozent liegen, müsste die Lohninflation auf 2 Prozent verringert werden, um das Ziel einer Inflationsquote von 2 Prozent zu erreichen. Das ist nur mit einem geringeren nominalen Ausgabenwachs- tum zu schaffen – und dazu ist eine höhere Arbeitslosenquote notwendig. Um eine höhere Arbeitslosenquote zu erreichen, muss das Wachstum des Bruttoinlandsprodukts (BIP) deutlich fallen, damit die Gewinnspannen nach unten gedrückt werden. Diese Bedingungen müssen dann extrem lang anhalten, um das Gleichgewicht zwischen Angebot und Nachfrage nach Arbeitskräften so zu verändern, dass ein Lohnwachstum von 2 Prozent entsteht. Davon sind wir im Moment noch meilenweit entfernt. So zeigen zum Beispiel die Daten aus den USA, dass die Arbeitgeber dort im Januar mehr Arbeitsplätze geschaffen haben als erwartet und das unterstreicht die Widerstandsfähigkeit des Ar- beitsmarkts trotz der aggressivsten Straffungskampagne der Federal Reserve seit einer Generation.

Die Arbeitslosenquote in den USA ist mit 3,4 Prozent so niedrig wie seit 53 Jahren nicht mehr und in Deutschland und der Schweiz sieht die Lage nicht anders aus. Die aktuellen Daten deuten also nicht auf eine Schwäche des Arbeitsmarkts hin. Aber jeder der letzten vier Rezessionen ging eine niedrige Arbeitslosigkeit voraus.

Unsere Hauptsorge dürfte jedoch sein, dass sich das Ertragswachstum, vor allem nach Meinung der Unternehmen, in diesem Jahr abschwächen wird. Das ist in den USA in den letzten 23 Jahren nur viermal vorgekommen. Selbst wenn man argumentieren möchte, dass die Gewinne durch die wilden Ausschläge während der Pandemie verzerrt wurden, bleibt der Rückgang offensichtlich. Zumindest unterstreicht er, wie anfällig Aktien sein könnten, wenn die Fed die Zinsen weiter anhebt, als zu Beginn des Jahres erwartet wurde, was auch die Erträge und Umsätze negativ beeinflussen würde.

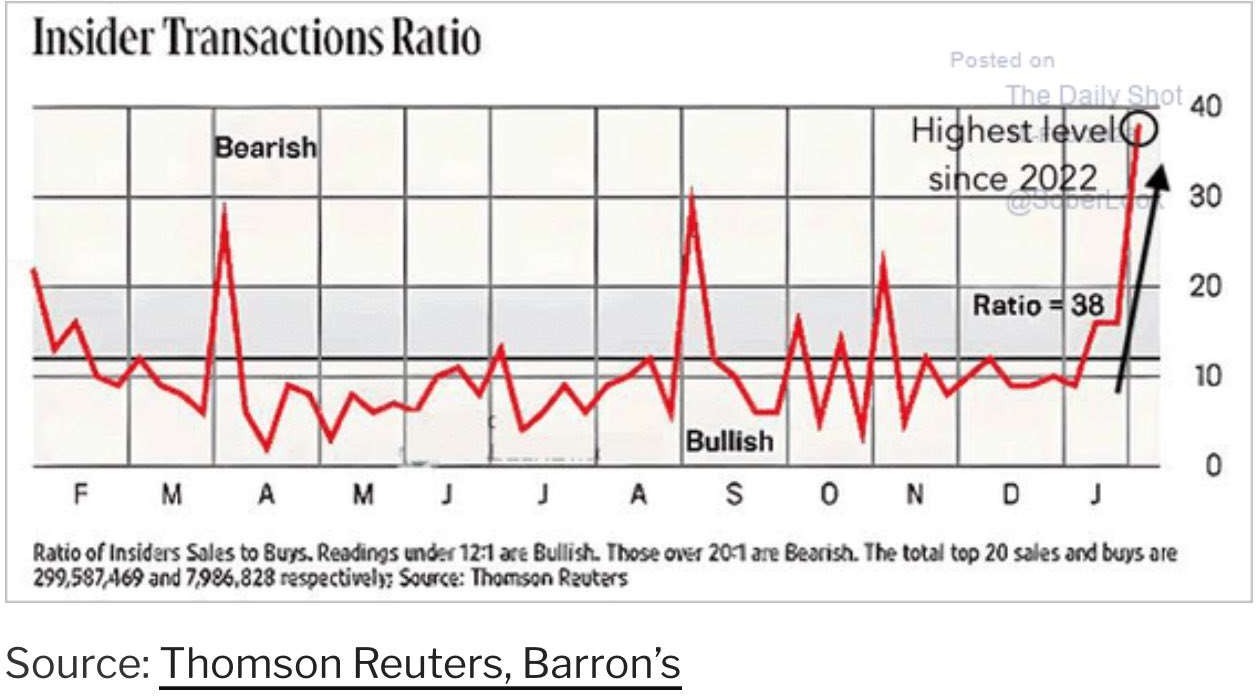

Es ist die alte Frage: Wissen Insider mehr? Zumindest scheinen die meisten Insider von fallenden Gewinnen und da- mit fallenden Kursen überzeugt zu sein.

Vergessen Sie also all das Gerede über sinkende Inflation, sinkende Löhne, rekordtiefe Arbeitslosigkeit und mögliche sanfte Landungen. Der »schmerzhafteste Bärenmarkt«, so die Strategen der Bank of America, ist immer die »verschobene Apokalypse«.

Rohstoffe

Der Goldpreis ist seit Anfang Februar auf dem Rückzug, weil erwartet wird, dass die Zentralbanken die Zinsen weiter anheben werden. Die Käufe desselben Sektors könnten jedoch die letzte Verteidigungslinie sein, um einen Preisverfall zu verhindern. Aber es kommen viele Faktoren für eine langfristig positive Entwicklung gleichzeitig zusammen:

- Es gibt ein Ungleichgewicht zwischen Angebot und

- Der Einsatz des US-Dollars als Waffe seit Beginn des Kriegs zwischen Russland und der Ukraine hat viele (zu- meist US-unfreundliche) Länder dazu veranlasst, sich Alternativen zuzuwenden, darunter auch

- Höhere Zinssätze erhöhen die Zinslast für verschuldete Staaten und damit die Haushaltsdefizite, die eine Quelle für neue Geldschöpfung

- Das Jahrzehnt der 2020er-Jahre wird wahrscheinlich durch ein unterschiedliches Maß an fiskalisch bedingter Inflation geprägt sein, und wenn dies von den Marktteilnehmern als längerfristiges Problem erkannt wird, dürfte Gold zu den großen Nutznießern gehören.

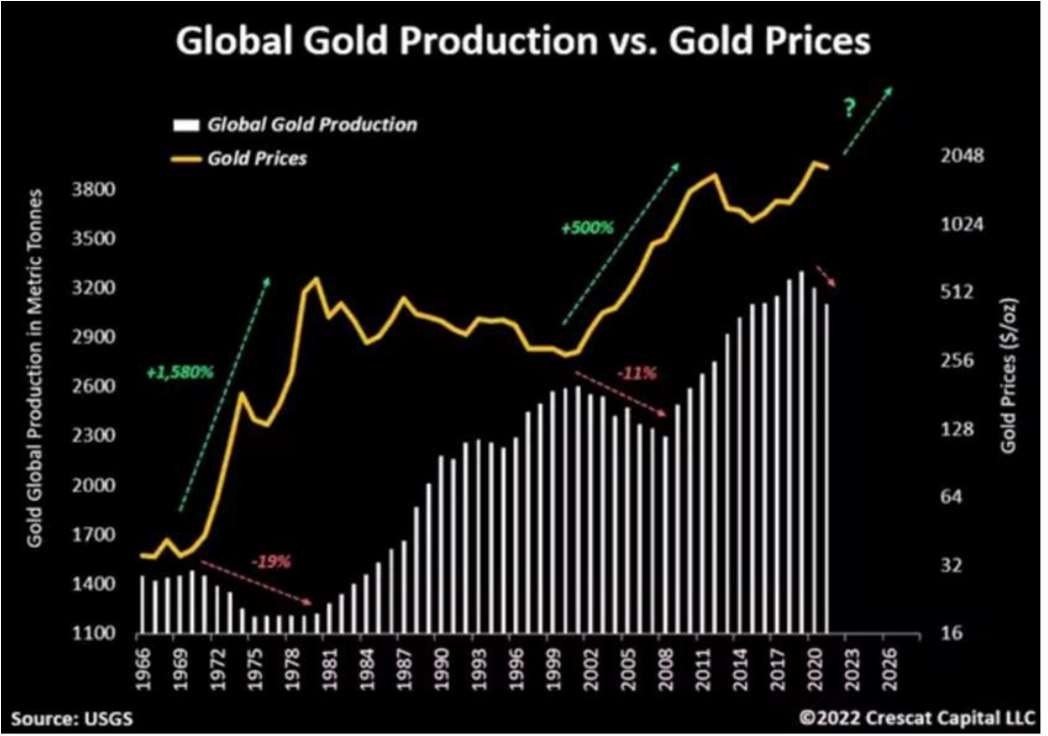

Zusätzlich droht In diesem Sommer in den USA ein Showdown um die Schuldengrenze. Infolgedessen haben die Zentralbanken auf der ganzen Welt Gold in Rekordtempo angehäuft. Auch die Menschen (insbesondere im Osten) sind Käufer. In der Zwischenzeit sinken die Fördermengen von Gold wegen des immer geringeren Goldgehalts in der Erde weiter, die Goldminenbetreiber haben die Exploration zurückgefahren, was zu einem Mangel an neu entdeck- ten Goldreservoirs geführt hat. Darüber hinaus hat der »ESG«-Druck zu Kürzungen bei den Investitionsausgaben geführt, sodass die wichtigsten Produzenten der Welt Schwierigkeiten haben, ihr Produktionsniveau aufrechtzuerhalten.

Crescat Capital hat kürzlich das oben abgebildete Diagramm veröffentlicht, das zeigt, dass die wichtigsten Bullenmärkte bei Gold in Zeiten rückläufiger Goldproduktion auftreten (1970er-Jahre, 2000er-Jahre und heute). Ich würde allerdings nicht in einen Goldminen-ETF investieren, sondern in Aktien von Minen, die noch einen langen Förde- rungszeitraum haben. Denn wann genau die Goldpreise sich deutlich verbessern werden, weiß niemand. Höhere Erlöse werden den Druck auf die Margen (Lohnkosten, Energiekosten) weit überbieten. Ein weiterer positiver Faktor ist der achtjährige Goldzyklus: Wir stehen kurz davor, in eine sehr günstige 4-Jahres-Phase für Gold einzutreten.

Wenn sich die Rückkehr der Inflation als säkulares und nicht als zyklisches Phänomen erweist, war die bis Ende Januar laufende Outperformance von Goldminenaktien wahrscheinlich nur der Anfang eines viel größeren Trends. Die Anleger scheinen jedoch immer noch auf die Idee zu setzen, dass die Inflation lediglich ein zyklisches Phänomen ist. Die Zeit wird es zeigen.

Devisen

Im letzten Brief schrieb ich über den US-Dollar, dass es »wahrscheinlich [ist], dass sich nach einer Reaktion in die Gegenrichtung die Abwertung fortsetzt«. Nun, die Gegenbewegung ist da, und zwar seitdem die Behauptung, die US- Notenbank habe ihre Geldpolitik geändert, durch solide Daten und eine noch solidere, aggressivere Rhetorik der politischen Entscheidungsträger widerlegt wurde. Und sie wird so lange bleiben, bis die Fed ihre Politik in der Tat ändert. Denken Sie auch daran, dass eine restriktivere Fed-Politik die Schwellenländermärkte härter trifft, sodass es für diese Vermögenswerte 2023 wesentlich schwieriger werden dürfte, als die hoffnungsvollen Aussichten im Januar angedeutet haben.

Portfoliostrategie

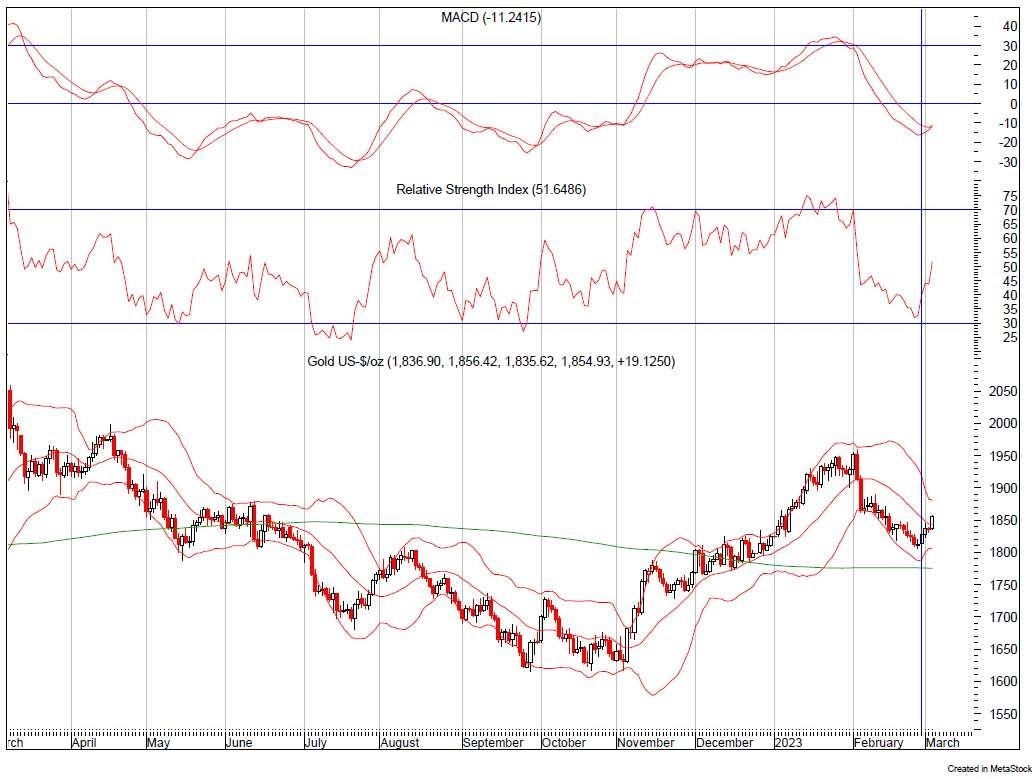

Sie erinnern sich vielleicht daran, dass ich im letzten Monat darauf hingewiesen habe, dass ich meine Goldminenaktien (Newcrest, Agnico, Alamos, Wheaton, Hecla) stark reduziert habe, da ich seit dem Beginn der Goldrallye Anfang November deutliche Gewinne erzielt hatte und Gold technisch überkauft war. Auch wurde es in der saisonal starken Phase für Gold immer später und ich glaubte, dass es nach dem starken Rückgang des US-Dollars zu einer Gegenbe- wertung kommen könnte, was negativ für den Goldpreis sein würde. Meine Vermutung war richtig, der Februar ließ den Goldpreis deutlich fallen. Ich konnte einen Teil des Schadens vermeiden, der durch die 12-prozentige Korrektur der Goldminenaktien in US-Dollar vom Hoch Ende Januar bis zum 28. Februar entstanden ist. Die relative Stärke des Goldpreises (RSI) von über 70 Prozent (siehe Grafik unten, mittleres Feld) führt in der Regel zumindest zu einem kur- zen Ausverkauf und der Indikator Moving Average Convergence Divergence (MACD) – über 30 im oberen Feld der Grafik – zeigt dies auch. Der RSI des Goldpreises fiel in der vergangenen Woche auf beinahe unter 30, ein Wert, der in der Regel zu Erholungen führt, und auch der MACD ist jetzt günstig. Der Ausverkauf der Edelmetalle beseitigte den überkauften Zustand und führte dazu, dass Gold (und Silber) jetzt überverkauft sind.

Allerdings ist saisonal gesehen jetzt nicht die beste Zeit, um Edelmetalle zu kaufen. Wie Sie der nachstehenden Grafik entnehmen können, die die durchschnittliche Preisentwicklung von Gold in den letzten 46 Jahren zeigt, ist der optimale Zeitpunkt Ende Juni/Anfang Juli, kurz vor dem Aufschwung im Spätsommer. Die eigentlichen Jahrestiefst- stände werden jedoch in der Regel im März – also in diesem Monat – erreicht. In Anbetracht der steilen Korrektur im Februar könnten die Kurse in diesem Monat den neuen Tiefststand des Jahres markieren. Das ist keine feste Regel, sondern nur ein Richtwert. Ich werde noch warten, bin aber bereit, eine erste Tranche wieder zu erwerben.

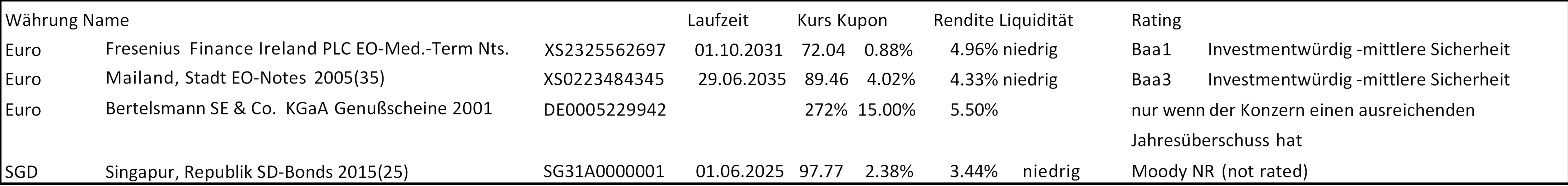

Mit Anleihen ist kein Geld zu verdienen, war lange mein Credo. Daher hielt ich neben Barliquidität nur das absolute Minimum. Das ist jetzt vorbei. Es macht schließlich einen großen Unterschied, ob ich Anleihen mit einem Zins von nahe null und steigenden Zinsen in das Depot nehme oder inzwischen um die 4 Prozent Zinsen erhalte. Diese 4 Pro- zent schützen zwar nicht vor temporären Kursverlusten bei weiter anziehenden Renditen und die Inflation nagt an dem Kapital, aber die laufenden Zahlungen aus dem Kupon ergeben zumindest eine anständige Grundverzinsung. Außerdem gehe ich davon aus, dass die Zentralbanken irgendwann in der Zukunft trotz hoher Inflation die Zinsen wieder senken. Das Handelsvolumen in den nachfolgend genannten Wertpapieren ist niedrig, also werde ich alle Or- ders mit einem Limit versehen, da die Differenz zwischen An- und Verkaufskurs oft ziemlich auseinanderdriftet. Im nächsten Brief werde ich berichten, ob und zu welchem Kurs ich zum Zuge gekommen bin. Die zugrunde liegende Währung für die Anleihe von Singapur ist der SGD. Für Anleger aus dem Euro- und Schweizer Raum besteht zusätzlich zum Investmentrisiko ein Währungsrisiko.

In den unten aufgeführten Werten halte ich Positionen. Daneben befinden sich Bargeld, Anleihen und Gold in meinem Depot.

Mit freundlichen Grüßen

Ottmar Beck

DAX 10,35 % | EURO STOXX 50 P 11,97 % | SMI 3,44 % | RexP 0,15 % | SBI 1,39 % | Gold (in US-Dollar) 0,11 %

per 28. Februar 2023

| Kurs/Kauf | Kurs/Ist | Wert- | Wert- | Wertzuwachs | ||||

| Euro | Euro | zuwachs | zuwachs | Kurs/Verk. | nach Realisation | |||

| 28. Feb | in Euro | in Prozent | Euro | in Prozent | ||||

| Dignity PLC | Montag, 5. Feb. 18 | 8.59 | Montag, 4. Juni 18 | 11.87 | 38.26% | |||

| General Electric | 12.30 | Montag, 4. Juni 18 | 11.95 | -2.85% | ||||

| Agnico-Eagle Mines | 36.00 | Dienstag, 19. Mai 20 | 62.19 | 72.75% | ||||

| Shire PLC | 35.52 | Montag, 3. Dez. 18 | 51.40 | 44.71% | ||||

| Transocean LTD | Montag, 9. April 18 | 8.00 | Montag, 30. April 18 | 10.20 | 27.50% | |||

| ANHEUSER-BUSCH INBEV N.V. | Montag, 4. Juni 18 | 82.32 | Montag, 6. Aug. 18 | 86.73 | 5.36% | |||

| Goldcorp | 11.88 | Mittwoch, 17. April 19 | 9.92 | -16.52% | ||||

| Agnico-Eagle Mines | Dienstag, 14. Aug. 18 | 33.68 | Freitag, 31. Juli 20 | 66.90 | 98.63% | |||

| ANHEUSER-BUSCH INBEV N.V. | Montag, 3. Dez. 18 | 66.99 | Mittwoch, 6. März 19 | 72.47 | 8.18% | |||

| Kraft Heinz Company | Mittwoch, 6. März 19 | 29.06 | Mittwoch, 29. Mai 19 | 25.77 | -11.32% | |||

| Newmont Mining | Mittwoch, 17. April 19 | 30.26 | Donnerstag, 3. Juni 21 | 58.60 | 93.69% | |||

| Shell | Donnerstag, 11. Feb. 20 | 23.88 | Donnerstag, 23.April 20 | 16.52 | -30.81% | |||

| Total | Donnerstag, 11. Feb. 20 | 45.12 | Donnerstag, 23.April 20 | 32.25 | -28.52% | |||

| Exxon | Donnerstag, 11. Feb. 20 | 55.44 | Donnerstag, 23.April 20 | 40.31 | -27.30% | |||

| Equinor ASA | Donnerstag, 12. März 20 | 9.72 | Mittwoch, 8. April 20 | 12.30 | 26.57% | |||

| Hornbach Holding AG | Donnerstag, 12. März 20 | 40.50 | Montag, 8. Juni 20 | 63.90 | 57.78% | |||

| Agnico-Eagle Mines | Donnerstag, 24. Sep. 20 | 67.11 | Montag, 14.März 22 | 55.28 | -17.63% | |||

| Wheaton | Donnerstag, 24. Sep. 20 | 41.76 | Montag, 14.März 22 | 42.51 | 1.81% | |||

| Newmont Mining | Donnerstag, 24. Sep. 20 | 53.04 | Montag, 14.März 22 | 69.02 | 30.13% | |||

| Alamos | Donnerstag, 24. Sep. 20 | 7.59 | Montag, 14.März 22 | 7.82 | 2.98% | |||

| Newcrest (früher Pretium) | Donnerstag, 24. Sep. 20 | 10.84 | Dienstag, 03.03.2022 | 14.53 | 34.04% | |||

| Svenska Handelsbanken | Freitag, 09. Okt. 20 | 7.28 | Donnerstag, 26.Nov. 20 | 8.68 | 19.21% | |||

| Enbridge | Freitag, 18. Dez. 20 | 27.25 | 35.47 | 8.22 | 30.17% | |||

| Alibaba | Dienstag, 29. Dez.20 | 190.40 | Dienstag, 31 Januar 23 | 101.00 | -46.95% | |||

| Newcrest (früher Pretium) | Freitag, 05.Feb.21 | 9.10 | Montag, 30. Januar 23 | 12.56 | 38.02% | |||

| Grenke AG | Montag, 08.Feb.21 | 26.44 | Montag, 30.November 21 | 30.60 | 15.73% | |||

| IQIYI | Mittwoch, 14. April 21 | 12.85 | Montag,30. Januar 23 | 5.77 | -55.10% | |||

| Exxon | Donnerstag, 8. Juli 21 | 50.76 | Freitag, 25. Februar 22 | 67.10 | 32.19% | |||

| Agnico-Eagle Mines | Mittwoch, 31. Aug. 21 | 48.99 | Montag,30. Januar 23 | 52.03 | 6.21% | |||

| Alamos | Mittwoch, 31. Aug. 21 | 6.68 | Montag,30. Januar 23 | 10.23 | 53.14% | |||

| Alibaba | Freitag, 26.11.2021 | 116.50 | Dienstag, 31 Januar 23 | 101.00 | -13.30% | |||

| Carl Zeiss Meditech | Mittwoch, 26.01.2022 | 137.40 | Montag 18.07.2022 | 132.05 | -3.89% | |||

| Alamos | Donnerstag, 05.05.2022 | 7.50 | 9.63 | 2.13 | 28.40% | |||

| Sibanye | Donnerstag, 05.05.2022 | 12.30 | 7.65 | -4.65 | -37.80% | |||

| Barrick | Donnerstag, 05.05.2022 | 21.88 | 15.25 | -6.63 | -30.30% | |||

| Carl Zeiss Meditech | Freitag, 06.05.2022 | 113.00 | Montag 01.08.2022 | 142.00 | 25.66% | |||

| Agnico-Eagle Mines | Mittwoch, 01.06.2022 | 49.75 | 43.53 | -6.22 | -12.50% | |||

| Wheaton | Mittwoch, 01.06.2022 | 38.70 | Montag,30. Januar 23 | 41.83 | 8.09% | |||

| Hecla | Mittwoch, 01.06.2022 | 4.40 | Montag,30. Januar 23 | 5.70 | 29.55% | |||

| Totaler Wertzuwachs bei gleich grosser Anlage in jedem Titel | -4.41% | 15.18% | ||||||

HAFTUNGSAUSSCHLUSS: Ich habe eine Position in den aufgeführten Wertpapieren entweder durch Aktienbesitz, Optionen oder anderen Derivaten. Ich habe diesen Artikel selbst verfasst, und er gibt meine eigene Meinung wieder. Ich stehe in keiner geschäftlichen Beziehung zu einem Unternehmen, dessen Aktien in diesem Artikel erwähnt werden. Dieser Informationsbrief dient ausschließlich zu Bildungs- und Informationszwecken. Alle hierin geäußerten Meinungen sind keine Anlageempfehlungen und sollen nicht als Grundlage für Anlageentscheidungen dienen. Der Autor handelt nicht in der Funktion eines Anlageberaters und ist kein registrierter Anlageberater. Der Autor empfiehlt Anlegern, einen qualifizierten Anlageberater zu konsultieren, bevor sie einen Handel tätigen. Alle hierin enthaltenen Prognosen, Marktausblicke oder Schätzungen sind zukunftsgerichtete Aussagen, die auf be- stimmten Annahmen beruhen und nicht als Hinweis auf tatsächlich eintretende Ereignisse verstanden werden sollten. Bei diesem Artikel handelt es sich nicht um einen Investment- Research-Bericht, sondern um eine zu einem bestimmten Zeitpunkt verfasste Meinung. Die hierin zum Ausdruck gebrachten Meinungen des Autors beziehen sich nur auf einen kleinen Querschnitt von Daten im Zusammenhang mit einer Investition in die genannten Wertpapiere. Jede dargestellte Analyse basiert auf unvollständigen Informationen und ist in ihrem Umfang und ihrer Genauigkeit begrenzt. Die in diesem Artikel enthaltenen Informationen und Daten stammen aus Quellen, die für zuverlässig gehalten werden, deren Richtigkeit und Vollständigkeit jedoch nicht garantiert werden kann. Der Autor lehnt ausdrücklich jede Haftung für Fehler und Auslassungen im Service und für die Nutzung oder Interpretation der hier enthaltenen Informationen durch andere ab. Alle Meinungen, Einschätzungen und Schlussfolgerungen beruhen auf dem besten Wissen und Gewissen des Autors zum Zeitpunkt der Veröffentlichung und können ohne vorherige Ankündigung geändert werden. Der Autor übernimmt keine Verpflichtung, die Informationen in diesem Dokument zu korrigieren, zu aktualisieren oder zu überarbeiten oder auf andere Weise zusätzliches Material bereitzustellen. Alle Investitionen bergen Risiken einschließlich des Verlusts des Kapitals. Die Wertent- wicklung in der Vergangenheit ist keine Garantie für zukünftige Erträge.

DATENSCHUTZERKLÄRUNG: Die zum Bezug unseres Informationsbriefs anzugebenden Daten (Name, E-Mail-Adresse) werden bei uns gespeichert und zur elektronischen Versendung unseres Newsletters an Ihre E-Mail-Adresse verwendet. Die gespeicherten persönlichen Daten unterliegen den datenschutzrechtlichen Bestimmungen und dienen nur der Aufrechterhaltung des Service. Sie werden nicht ohne Ihre Einwilligung an Dritte weitergegeben. Sollten Sie sich vom Bezug unseres Informationsbriefs abgemeldet haben, werden Ihre Daten gelöscht.