Allgemeiner Marktkommentar und Anlagestrategie Nr. 10

Ein Beitrag von Ottmar Beck, Vermögensverwalter / Schweiz

Wilen, den 7. Oktober 2020

Sehr geehrte Damen und Herren,

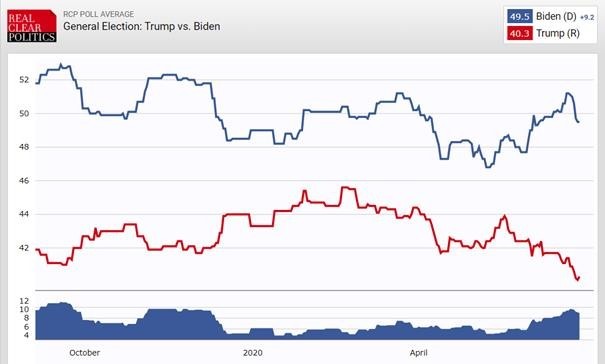

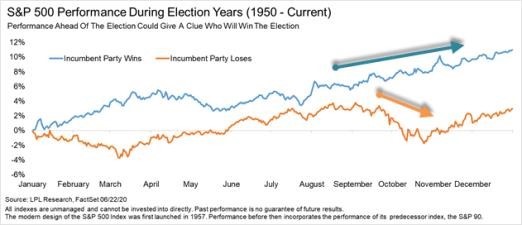

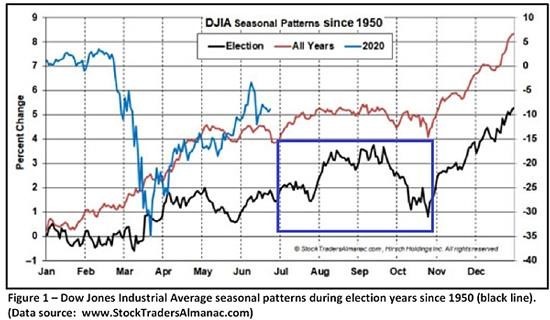

Biden oder Trump – außer dem Ton wird sich nichts ändern. Seit Monaten ist ein zentraler Aufruf in Bidens Wahlprogramm »Kauft amerikanisch«. Beide Herren sind Protektionisten. So will Biden Staatsaufträge praktisch nur noch an US-Firmen vergeben. Auch wird Biden Importzölle gegenüber China, der EU und anderen bestimmt nicht aufheben. Es gibt sogar Überlegungen, amerikanische Waren möglichst nur noch von Frachtern unter US-Flagge transportieren zu lassen.

Darüber hinaus will Biden die Gangart gegenüber Unternehmen verschärfen, die Arbeitsplätze ins Ausland verlagern. Sie sollen mit einer Strafsteuer belegt werden. Das politische Ergebnis ist bei beiden das gleiche: Amerika schottet sich ab und sucht sein Heil in der Isolation. Wird Biden gewählt, werden die Börsen nach einem kurzen Aufatmen die Wahrheit, die für weitere Kurssteigerungen nicht vorteilhaft ist, erkennen.

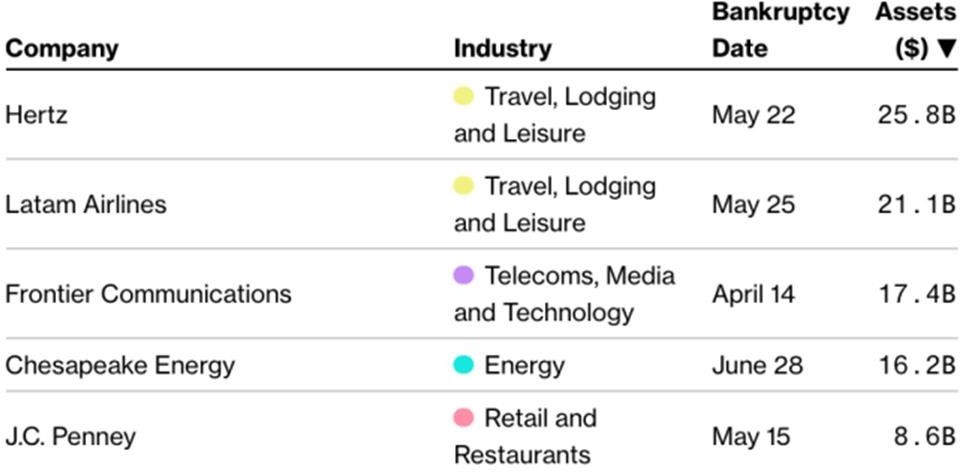

Die deutsche Regierung hat im März dieses Jahres die Pflicht, Insolvenz anzumelden, vorübergehend ausgesetzt. Das heißt Unternehmen, die eigentlich pleite sind, mussten noch nicht Insolvenz anmelden. Der Gesetzesgeber hat nun erkannt, dass damit weitere Zom- bieunternehmen entstehen, die nur dank der staatlichen Hilfe überleben. Deshalb sind zahlungsunfähige Unternehmen seit dem 1. Oktober wieder verpflichtet, Insolvenz anzumelden. Da zahlreiche Firmen und ganze Branchen wie zum Beispiel Hotels, Messe, Reisen, Kultur und Gastronomie starke, wenn nicht gar dramatische Umsatzeinbrüche erlitten haben, wird die Insolvenzwelle wohl erst noch kommen. Der Inkassodienstleister Creditreform schätzt, dass 15 Prozent aller Firmen Zombieunternehmen sind. Das wird sich auf die Beschäftigungszahlen auswirken.

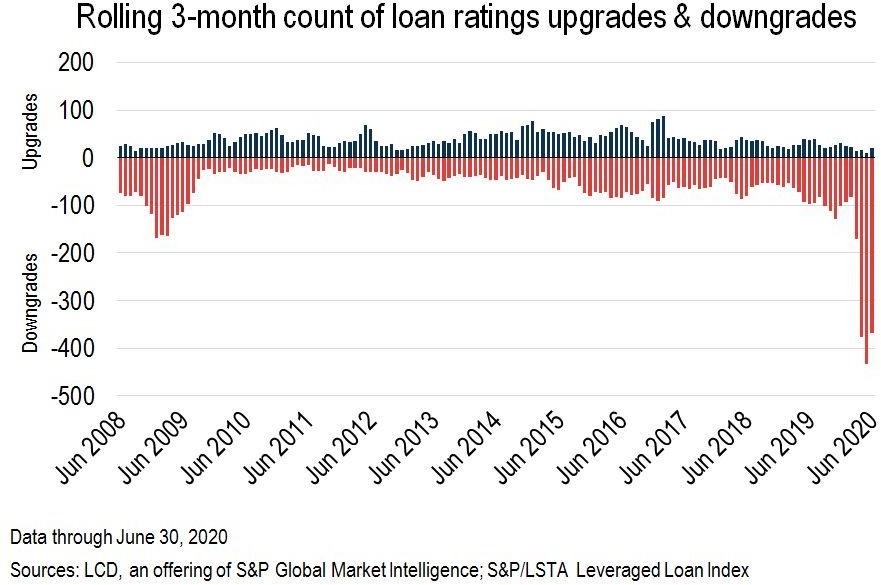

Meine große Sorge ist, dass die Banken sich schwer tun, Kredite an kleine und mittelständige Firmen zu vergeben. Das hatten wir Anfang 2008 schon einmal. Darüber hinaus wurden die Bilanzen der Unternehmen durch COVID-19 stark in Mitleidenschaft gezogen. Sie zu reparieren bedeutet, weniger zu investieren und die Ausgaben (in Form von Stellenabbau und Gehaltskürzungen) zu senken. Die Schuldenarie der Unternehmen ist vorbei.

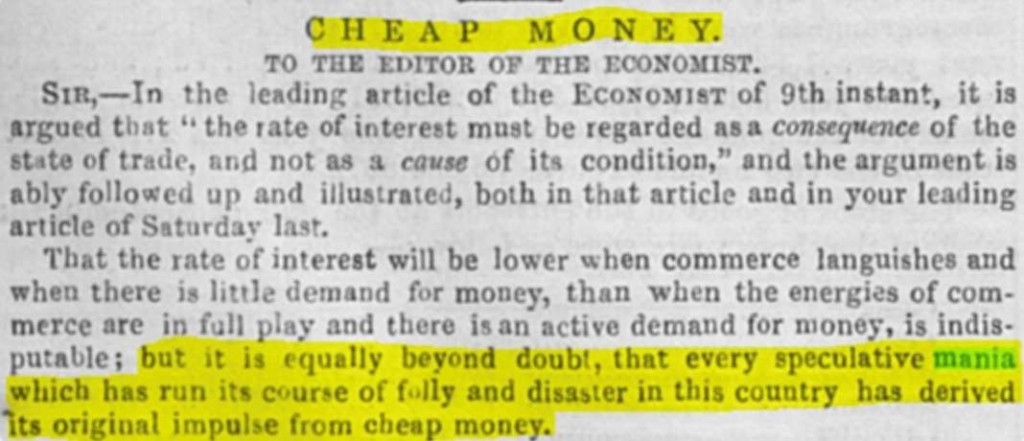

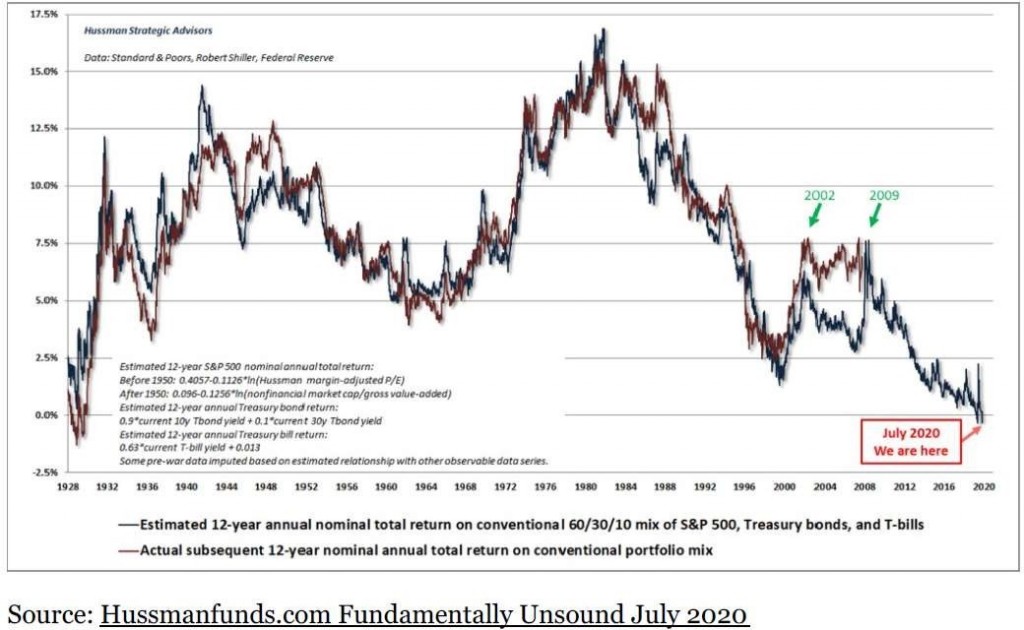

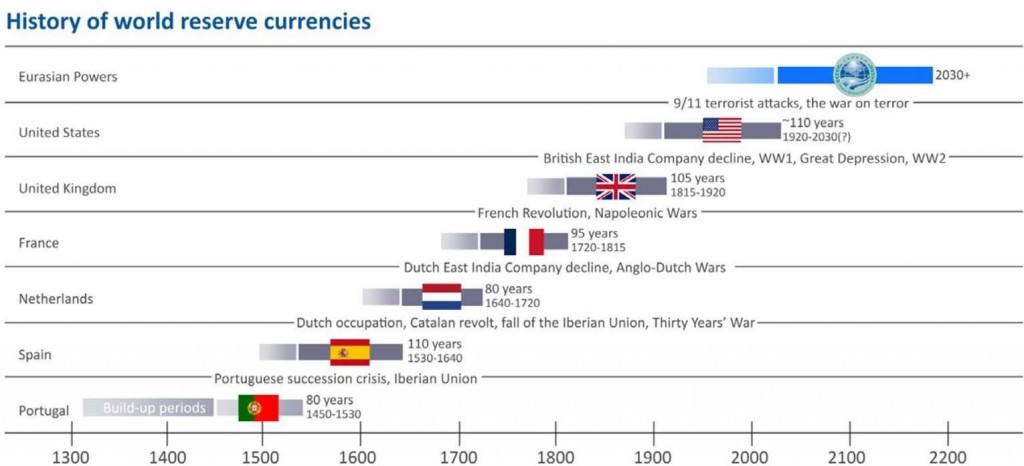

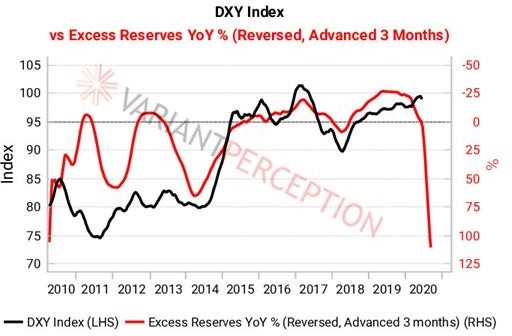

Die Zentralbanken haben im Moment einen Boden unter die Aktienmärkte gelegt. Sie haben eine Menge kostenloser Munition. Die neue riskante Strategie könnte lauten: Kaufen Sie die Dips. Ich könnte mich irren, aber ich glaube, dass dies die richtige Strategie ist – leider nur für den Augenblick. Die Zentralbanken springen immer dann ein, wenn es zu heiß wird, sagen wir bei –15 bis –20 Prozent. Der Punkt ist, dass nach jedem Dip immer mehr Feuerkraft investiert werden muss. Ich weiß zwar auch nicht, wann das Ende kommt, aber ich vermute, dass es auf Vertrauen ankommt. Wenn das Vertrauen in die Zentralbanken verloren geht, dann wird es einen erheblichen Rückgang an den Märkten geben. Was dieses Vertrauen für mich kippen lässt, ist die Inflation. Die Zentralbanken haben der Deflation den Kampf angesagt und sie werden den Inflationsgeist aus der Flasche lassen. Dann schwenkt das Pendel auf die andere Seite und die Inflation wird steigen. Das wird der Punkt sein, an dem die Marktteilnehmer das Vertrauen endgültig verlieren und die Märkte werden neu bewertet werden.

Das wird nicht in den nächsten zwei Monaten geschehen – und vielleicht auch nicht in den nächsten zwei Jahren –, aber es wird geschehen. Deflation jetzt, Inflation später. Das ist meine Basisannahme.

Festverzinsliche Wertpapiere

Gibt es eine bessere Auswahl als staatliche festverzinsliche Wertpapiere (USA, Deutschland, Schweiz, China, Japan)? Die höhere Rendite beim Kauf von Unternehmensanleihen lohnt sich im Moment nicht, da die Belohnung für die Übernahme von mehr Kreditrisiken nicht sehr groß ist. Außerdem bewegen sich Unternehmensanleihen von geringerer Qualität stärker parallel zum Aktienmarkt. Bei einer Investition in Fremdwährungsanleihen müssen Sie auch noch die Entwicklung des Währungskurses in die Endabrechnung mit einbeziehen.

Allerdings kann man nur damit arbeiten, was die Finanzmärkte anbieten. Bei dem heutigen Szenario können Sie nur in die Tischkante beißen und weiter in Staatsanleihen oder Liquidität auf dem Konto investieren, wenn Sie Ihr Portfolio nach wie vor diversifizieren wollen. Eine solche Entscheidung erachte ich nach wie vor als sinnvoll. Allerdings müssen Sie dann auch mit einem niedrigeren Ertrag aus Ihrem Portfolio rechnen.

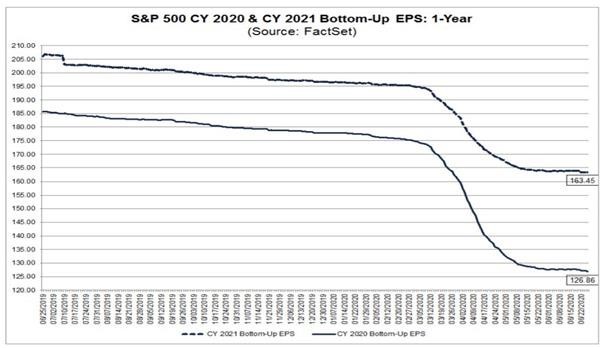

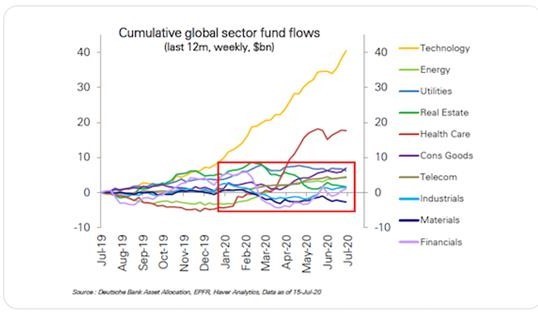

Aktien

Obwohl die Anleger an den Börsen die Hoffnung nicht aufgeben und auf eine weitere Konjunkturstütze der Vereinigten Staaten wegen der Corona-Krise erwarten, schlagen sich inzwischen negative Meldungen in den Kursen nieder, vor allem bei Aktien von Unternehmen, die nicht zur Technologiebranche gehören. So wurde letzte Woche die Bayer-Aktie mit einem Ab- schlag von 12 Prozent gehandelt, nachdem der Konzern bekannt gab, dass er für das kommende Jahr nur noch einen Umsatz etwa auf dem Niveau von 2020 und ein geringeres Ergebnis erwartet.

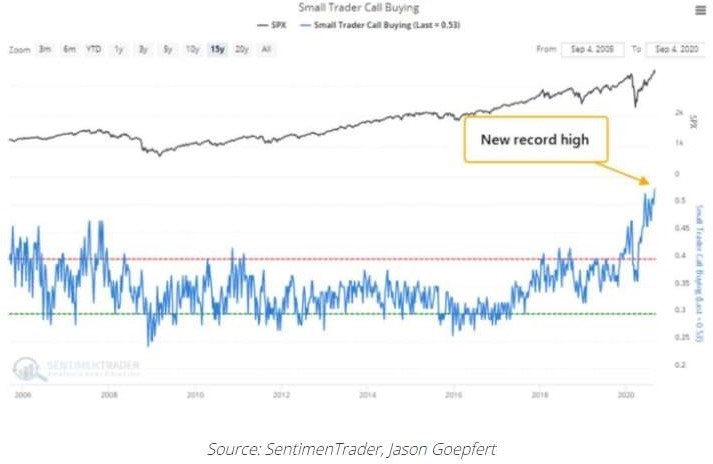

Ich will sie nicht langweilen, aber das Investieren in Call-Optionen ist ein Markt für professionelle Investo ren. Dennoch haben in den USA inzwischen die Kleinanleger diesen Markt übernommen.

Seit Mitte Juli sind 60 Prozent der eröffneten Kaufoptionen (das heißt Käufe) Verträge von 10 oder weniger Stück. Diese kleinen Geschäfte gehen eindeutig auf das Konto von Kleinanlegern, die sich aufs Spekulieren verlegt haben. Was auch immer unbestreitbarer wird, ist die Tatsache, dass sich diese Kleinspekulanten über den schnellen Lauf der Zeit kaum Gedanken machen. Der prozentuale Anteil des Einzelaktienvolumens (das heißt nicht auf einen Index) bei Optionen, die in weniger als zwei Wochen verfallen, ist auf 60 Prozent ge- stiegen.

Zwei Wochen sind ein sehr kurzer Zeitraum. Die Risiken sind bei dieser Art der Spekulation sehr hoch. Wenige sollten bereit sein, dieses Risiko einzugehen.

Doch im August explodierten die Optionszahlen: Das Volumen von Single-Stock-Optionen war mit 18,4 Millionen Kontrakten pro Tag das höchste aller Zeiten – und ein Anstieg um ca. 80 Prozent im Vergleich zu 2019, wie von Barron in einem Artikel hervorhob. Was war geschehen? Apple und Tesla kündigten einen 4- für-1- und 5-für-1-Split an, ihre Kurse schossen in die Höhe und die Kaufoptionen explodierten, obwohl diese Aktion absolut keinen realen Wert schafft. Das alles sieht mehr nach Spielkasino als nach solidem Wertzuwachs aus. Vorsicht ist also weiter angesagt.

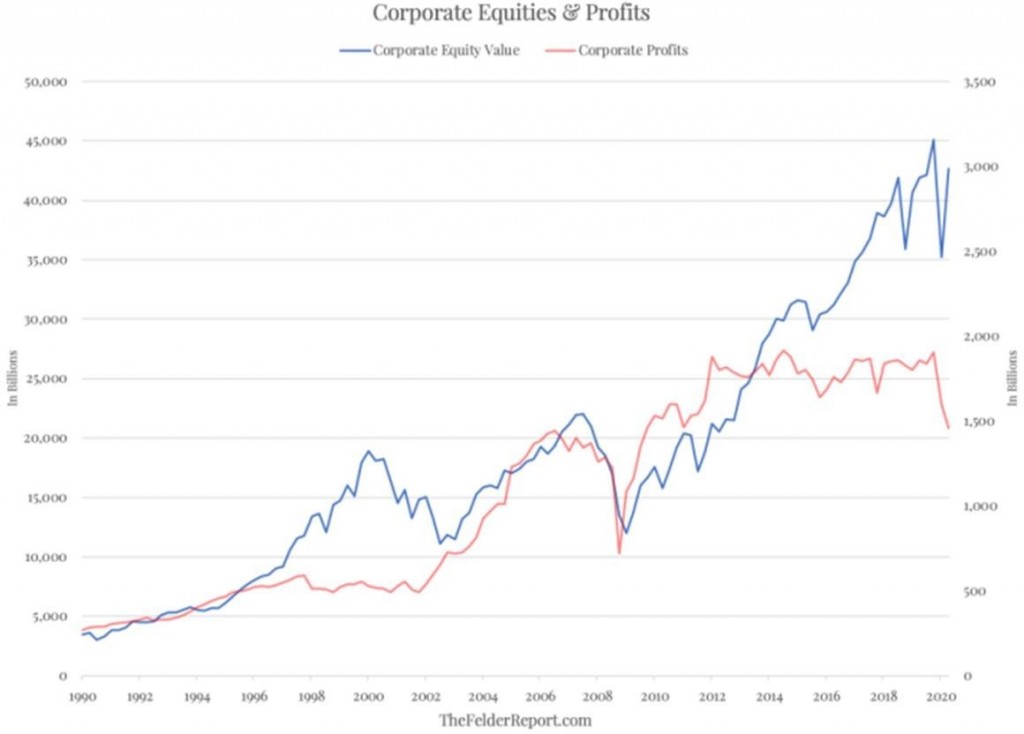

2018 zahlten US-Unternehmen insgesamt 1,25 Billionen Dollar in Dividenden und Rückkäufen aus. Nach Angaben der Financial Times entspricht dies dem Wert allen Golds, das jemals abgebaut wurde. 60 Prozent der Unternehmen haben Rückkäufe getätigt. Und sie tun dies in einer Zeit, in der das Preis-Umsatz-Verhältnis – eine der besten Messgrößen für die Vorhersage langfristiger Renditen – höher ist als Anfang 2000 (das heißt kurz vor dem Platzen der Technologieblase) und das konjunkturbereinigte Shiller P/E (CAPE, Durchschnitt 16,74) gleichzeitig bei etwa 30 liegt. Aber diejenigen, die sich auf Rückkäufe verlassen, um die Aktienkurse weiter in die Höhe zu treiben, werden enttäuscht sein, wenn sie erfahren, dass die Rückkäufe ohne die großen Technologiewerte um etwa 67 Prozent gesunken sind. Einschließlich der fünf größten Technologiewerte sind sie um 56 Prozent zurückgegangen. Das muss zu einem massiven Angebots- und Nachfrageproblem führen. Wer soll diese Geldquelle ersetzen?

Außerdem bereichern Rückkäufe oft das obere Management und blasen die Gewinne auf. Dies gilt insbesondere für die großen Technologieunternehmen, die derzeit für die meisten Rückkäufe verantwortlich sind. Denn die Mehrheit der Rückkäufe ist eigentlich eine versteckte Art, Arbeitnehmer zu bezahlen. Ein normales Unternehmen müsste ein viel höheres Gehalt bezahlen, was den freien Cashflow reduzieren würde.

Durch die Auslagerung eines Großteils der Lohn- und Gehaltskosten an die Börse sind die großen Technologieunternehmen in der Lage, ihre Ausgaben niedrig zu halten und ihre Liquidität zu schonen.

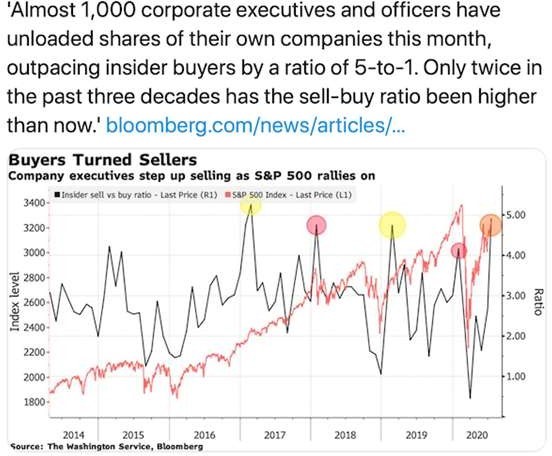

Und wenn ich den Informationen trauen darf, ist der Aktienrückkauf eine Gold-Bonanza für die Insider der Unternehmen des Nasdaq-100-Index. Insider sollen im letzten Quartal für 10,4 Milliarden Dollar Aktien verkauft haben, circa 170 Prozent mehr als im letzten Jahr. Gleichzeitig stürzten die Insider-Käufe den Nasdaq 100 auf 35 Millionen Dollar, was einem Rückgang von circa 70 Prozent im Vergleich zum letzten Jahr bedeutet. Auf der anderen Seite sind die Gewinne des Nasdaq 100 gegenüber dem letzten Jahr um 18 Prozent gesunken, aber die aktienbasierte Vergütung stieg um 14 Prozent. Nasdaq-100-Unternehmen sollen im letzten Quartal 20 Milliarden Dollar an aktienbasierten Vergütungen ausgezahlt haben, was 26 Prozent der Einkünfte ausmacht (2010: 9 Prozent), ein Anstieg um fast das Dreifache in nur zehn Jahren!

Wenn diese Party zu Ende ist, wird sich die Börse wieder auf eine realistische Bewertung zurückziehen.

Rohstoffe

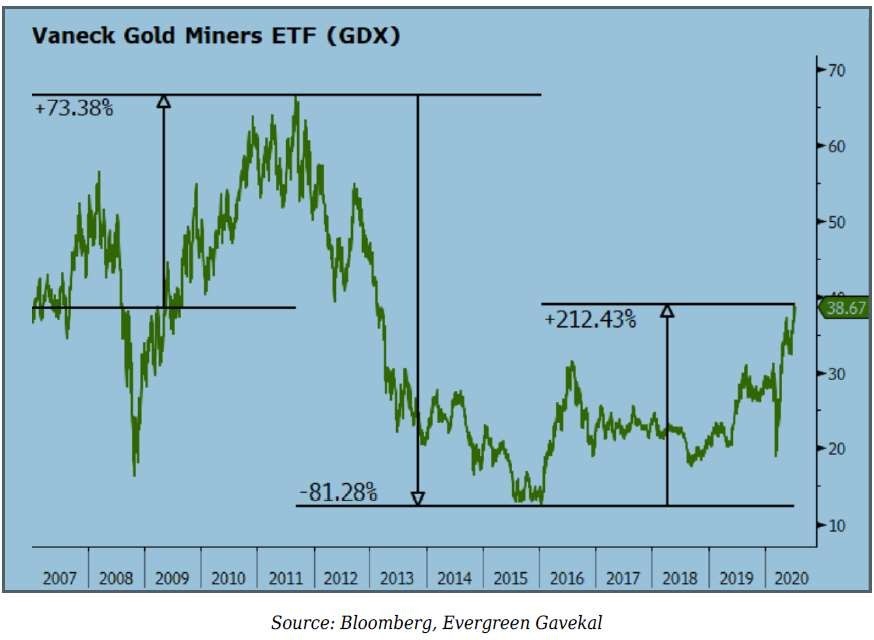

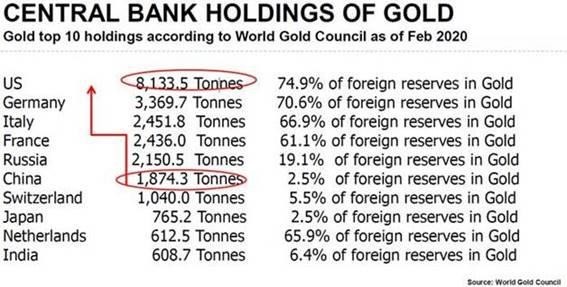

In den letzten zwei Jahren ist der Goldpreis stark gestiegen. Von August 2018 von 1.160 US-Dollar auf über 2.000 US-Dollar – ein Gewinn von beinahe 80 Prozent. Da war die Korrektur 2020 beinahe überfällig. Die Frage ist nun, ob wir eine ähnliche Entwicklung wie in den letzten beiden Zyklen erhalten. Am Ende des Bretton-Woods-Systems 1971 stieg Gold zwischen 1970 und 1980 um rund 2.000 Prozent. Allerdings hatten wir damals eine extrem hohe Inflationsrate. Aber auch inflationsbereinigt lag die Steigerung immer noch bei 800 Prozent. Zwischen 2001 und 2011, dem nächsten Goldzyklus, stieg der Goldpreis um 630 Prozent. Angesichts dieser Zahlen ist ein Preisziel von 10 US-Dollar, von dem man oft hört, nicht ganz so absurd, wie es aussieht. Das ist natürlich kein Ziel für die nächsten Jahre, aber vielleicht für das Ende unserer Dekade. Diese Goldrallye startete im August 2018 bei einem Dow-zu-Gold-Verhältnis von ungefähr 22. 1970 lag das Verhältnis bei 24 und 2001 lag es sogar bei 40. Es gibt noch eine andere Ähnlichkeit: Zwischen 1970 und 1980 sowie 2001 und 2011 hat sich der Aktienmarkt letztendlich nicht bewegt (auch wenn es zu einigen kräftigen Korrekturen kam), während der Goldpreis stetig stieg. Die Märkte wiederholen sich nicht, aber der Rhythmus ist oft derselbe. Ein Risiko bleibt also und macht Gold zu einem gefährlichen In- vestment, denn es ist unmöglich, den tatsächlichen Wert für Gold zu berechnen. Es hat letztendlich keinen Nutzen und es ist schwer, einen Grund dafür zu finden, ob 10.000 oder 2.000 US-Dollar ein fairer Wert für Gold ist.

Ich rechne damit, dass der durchschnittliche realisierte Goldpreis im dritten Quartal etwas höher als 1900 US$ pro Unze liegen wird. Das sind beinahe 200 US$ pro Unze (+12%) mehr als im zweiten Quartal (was selbst ein Rekord war). Der größte Teil der zusätzlichen Einnahmen (nach Steuern) wird direkt in das Ergebnis einfließen. Nach der Schliessung vieler Minen wegen der Pandemie wurden beinahe alle Minen im dritten Quartal wieder eröffnet. Eine höhere Produktion sollte darüber hinaus die durchschnittlichen Stückkosten senken. Die Goldminen werden in den nächsten Wochen für das dritte Quartal fabelhafte Berichte veröffentlichen, die ihre Kurse nach oben treiben sollten

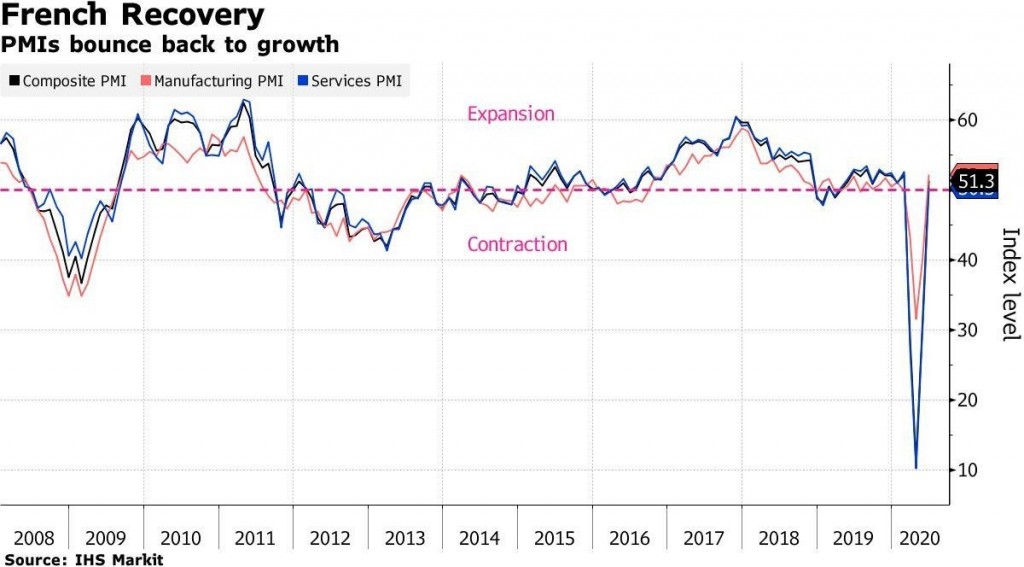

China

Für Anleger wird China zum Muss. Das Problem ist zum einen – zumindest für mich – die Sprache und zum anderen, inwieweit man glaubhafte Informationen erhalten kann. Die chinesischen Aktien haben im Februar und März weniger verloren als die Titel an den meisten anderen Börsen. Und auch die Erholung läuft dort zügiger. Der CSI-300-Index, der die größten in Shanghai und Shenzhen gehandelten Titel enthält, hat seit Jahresbeginn in Renminbi rund 13 Prozent zugelegt. Der breiter gefasste und in Dollar ausgewiesene MSCI-China-Index hat in diesem Jahr ein Plus von 14 Prozent erzielt. Ein Grund hierfür dürfte sein, dass die Chinesen derzeit ihr Geld nicht auf Auslandsreisen ausgeben können. Sie tun es umso mehr zu Hause.

Daher gibt es positive Nachrichten aus den Bereichen Konsum und Dienstleistungen, die zunehmend für das Wirtschaftswachstum in China sorgen. Wenn man den Zahlen trauen darf, betrug die Belegungsquote der chinesischen Hotels im August bereits wieder 70 Prozent und der inländische Flugverkehr hat sogar ein Niveau von 90 Prozent im Vergleich zu vor Corona erreicht.

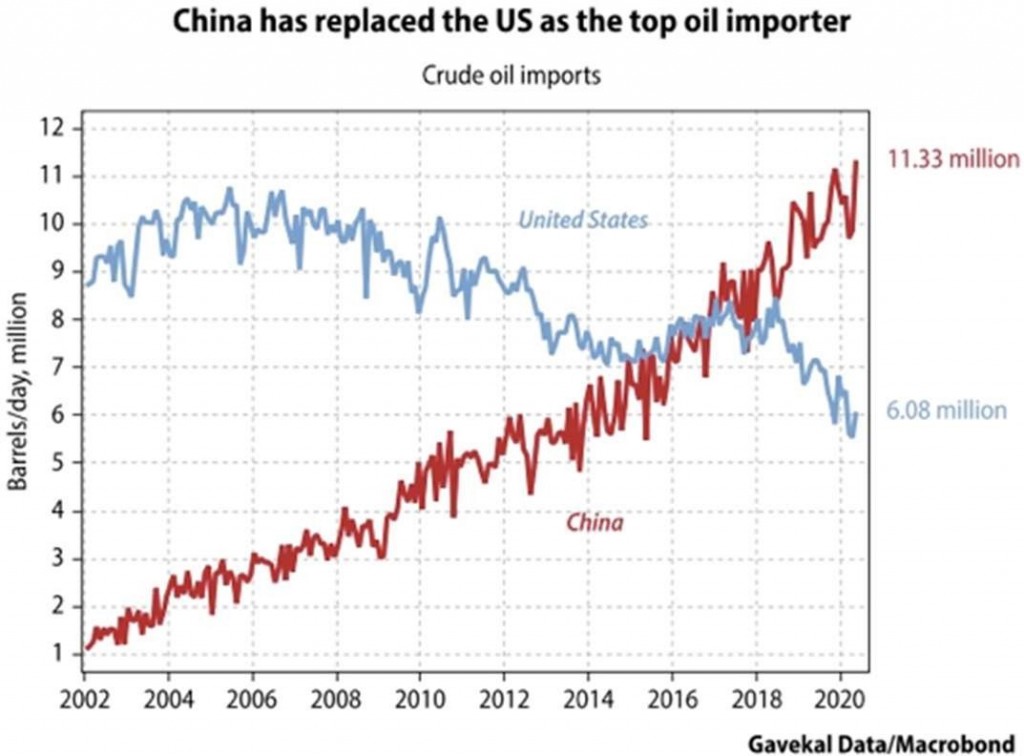

Wie sehr die beiden Nationen China und Amerika voneinander abweichen, zeigen die Reden auf dem virtuellen Parkett der Generalversammlung der Vereinten Nationen. In seiner Rede machte US-Präsident Donald Trump China Vorwürfe wegen der Verschmutzung der Umwelt. Daraufhin gab Chinas Präsident Xi Jinping das Versprechen ab, bis 2060 klimaneutral zu werden.

China ist bei Weitem der größte Treibhausgasemittent der Welt. Allerdings zeigt diese Reaktion, wie sehr man bestrebt ist, China als neuen Weltmachtführer der Wirtschaft und in Bezug auf eine saubere Energiebilanz darzustellen. Dazu ist die USA nicht mehr bereit und das wird langfristige Konsequenzen haben, obwohl niemand weiß, wie China Klimaneutralität definieren wird.

Private Equity/Immobilien

Eine Bemerkung zu Private Equity, für das ich allerdings alles andere als ein Spezialist bin. Zwei Schlüsselfaktoren bei der Anlage sind Dividende und Wachstum. Angesichts einer Rendite von 0 bei Staatsanleihen drängt viel Geld in öffentlich gehandelte Investitionsbereiche wie Private-Equity- und Venture- Kapital. Obwohl im ersten Quartal 2020 Private Equity den größten Verlust seit der Rezession 2007-2009 ein gefahren hat, der allerdings im zweiten Quartal wieder reingeholt wurde.

Die jetzige Lage führt zu einem Allokationsparadox. Während die Welt und die Zukunft immer unsicherer werden, fließt immer mehr Geld in Anlagen mit wenig oder gar keiner Liquidität. Das ist merkwürdig. Denn wenn die Zukunft immer unsicherer wird, sollten Anleger illiquide Strategien eigentlich wie die Pest meiden und in liquiden, wenn auch nicht rentablen Angeboten Schutz suchen. Stattdessen passiert genau das Gegen teil.

Nehmen wir ein anderes Beispiel aus der Immobilienindustrie. Vor zwei Jahren war es eine gute Idee, in Geschäfts- und Bürogebäude zu investieren. Uni- bailRodamco-Westfield ist einer der größten Vermieter von Büro- und Gewerbeimmobilien in Europa. In den letzten Jahren ist die Marktkapitalisierung von 27 Milliarden Euro auf 4,2 Milliarden gesunken. Oder anders ausgedrückt: Der Kurs fiel in zwei Jahren von 170 auf 30 Euro.

In einer Welt, in der es immer schwieriger wird, Einkommen zu erwirtschaften, scheint es sehr sinnvoll zu sein, auf Liquidität zu verzichten (insbesondere für diejenigen, die sie nicht sofort brauchen) im Tausch gegen Einkommen. Doch in vielen Fällen werden die Mehreinnahmen durch eine Bilanzverlängerung (mehr Kredite) erzielt. Die Erhöhung der Hebelwirkung erhöht typischerweise die Fragilität. Macht in einer Zeit sich beschleunigender kreativer Zerstörung, rapider gesellschaftlicher Verschiebungen und wachsender geopolitischer Unsicherheit eine zunehmende Fragilität wirklich Sinn?

Wenn die Zinssätze fallen, steigen die Vermögens- preise und der Wert der Aktien nimmt rasch zu. Natürlich funktioniert das in beide Richtungen: Sobald die Zinssätze nicht mehr fallen und niedrig bleiben oder steigen, wird die Hebelwirkung, die Renditen zerstören anstatt sie in die Höhe zu treiben. Und nicht nur steigende Zinssätze zerstören Renditen. Denken Sie an den Kauf eines Immobilienobjekts. Eine Immobilie zu kaufen, deren Rendite höher ist als die verlangten Zinssätze – ein Kinderspiel! Dann schlug Covid-19 zu und die Mietzahlungen wurden gemindert oder ausgesetzt oder werden ganz ausfallen. Sehr schnell steht dann das Eigenkapital des Käufers vor der Vernichtung und die Bank steht mit Nachforderungen wegen ihrer Sicherheit vor der Tür.

Stellen Sie sich vor jeder Investition deshalb diese Fragen:

- Hat Ihre neue Investition langfristig einen Wettbewerbsvorteil und ein Management das diesen erfolgreich nutzen kann?

- Liegt die Mehrrendite nur in irgendeiner Art von Finanzengineering begründet?

Können Sie die erste Frage mit Ja beantworten – sehr gut, schlagen Sie zu! Beantworten Sie aber die zweite Frage mit Ja – ganz schlecht, lassen Sie besser die Finger davon!

Portfoliostrategie

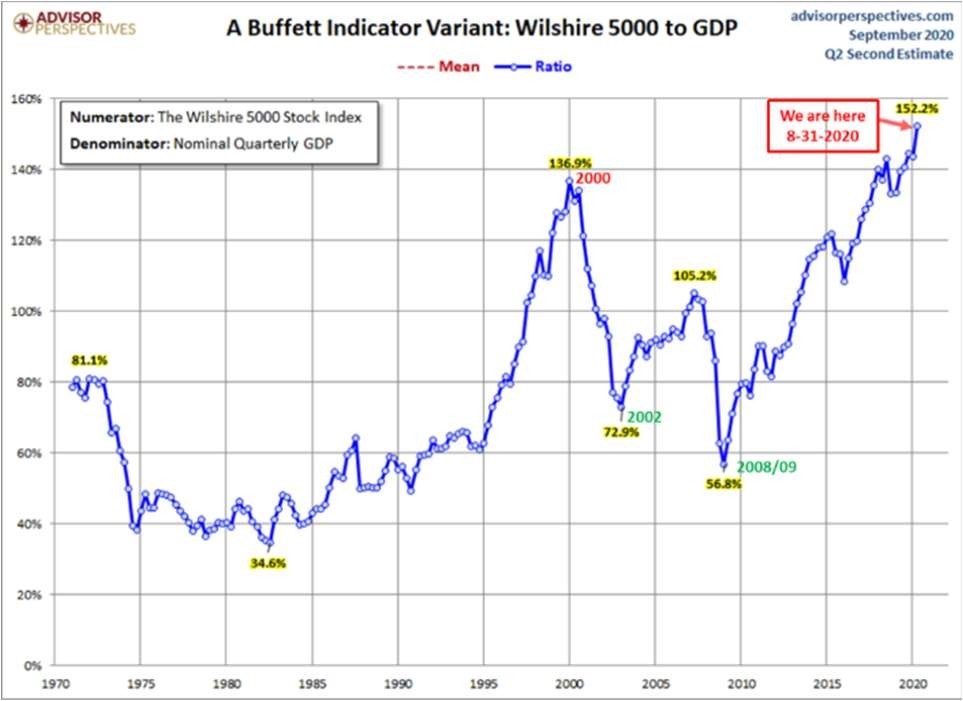

Trotz der Korrektur seit Anfang September ist der Aktienmarkt immer noch extrem überbewertet und es gibt wenig Aktien mit preiswerten Einstandskursen. Lediglich Goldminen und Gold können eine interessante Anlage für die nächsten zehn Jahre sein. Im Juni letzten Jahres habe ich die letzte Aktie (abgesehen von Goldminenaktien) verkauft. Sie haben sicherlich auch bemerkt, dass ich seit dieser Zeit nichts auf Twitter veröffentlicht habe. Vor einer Woche habe ich nun angefangen, Goldminenaktien wieder aufzustocken, mit der Absicht, diese Positionen in den nächsten Monaten noch einmal zu verdoppeln.

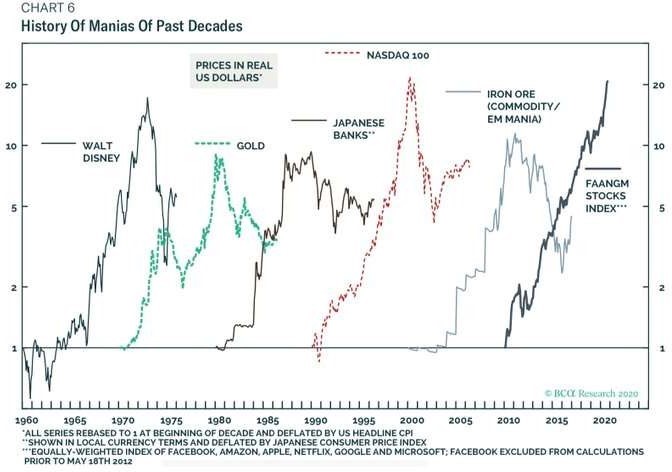

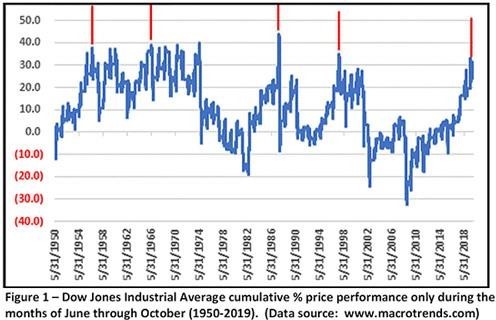

Im September setzte an den Aktienmärkten eine Korrekturbewegung ein: Der Dow Jones Industrial ist um 4,83 Prozent gefallen, der S&P 500 hat 6,08 Prozent verloren und der Nasdaq 100 8,07 Prozent, allerdings jeweils nach einem beeindruckenden Anstieg. Der DAX schlug mit 3,64 Prozent und der SMI mit 1,91 Prozent dieselbe Richtung ein. Ich bleibe dabei: Wir sind schlicht und einfach nach wie vor in einer Blase gefangen. Die extremen Bewertungen machen es schwierig, langfristig gute Investments zu einem vernünftigen Preis zu finden. Erinnern Sie sich an 1972. Damals war Walt Disney extrem hoch bewertet, dennoch war die Aktie in den nächsten 48 Jahren eine hervorragende Investition. Sie mussten aber Nerven aus Stahl haben, denn Disney brauchte 13 Jahre, um das Preisniveau von 1972 wieder zu erreichen. Für Sie als Anleger eine verlorene Dekade. Und ich glaube, dass viele Anleger jetzt ebenfalls wieder eine verlorene Dekade vor sich

haben. Auf fallende Kurse zu setzen, wäre zum jetzigen Zeitpunkt vielleicht die richtige Anlagestrategie. Aber ich wäre hiermit extrem vorsichtig. Denn obwohl der Markt überbewertet ist, kann ein von Liquidität und Euphorie getriebener Markt noch weiter steigen.

Da ich zumindest nicht ganz ohne Aktien leben kann, habe ich mich entschlossen, neben Goldminenaktien noch in Svenska Handelsbanken (obwohl ich von Banken nicht viel halte) und die Simon Property Group demnächst zu investieren.

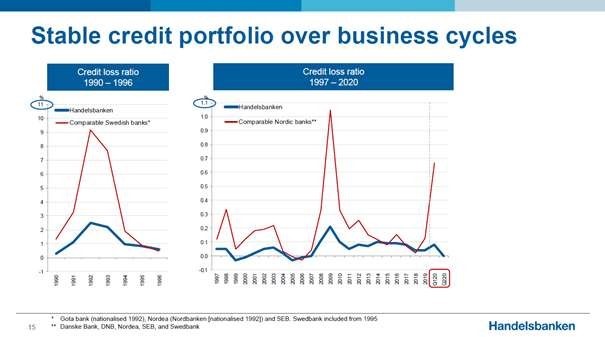

Die Svenska Handelsbanken ist wie alle Banken preiswert, aber kurz- bis mittelfristig nach wie vor riskant, und notiert im Moment bei einer P/E-Ratio unter 9. Sie ist – das gefällt mir – bei der Kreditvergabe extrem risikoscheu. Das kann man an der niedrigen Nettokre- ditverlustquote (sieh Bild folgende Seite) erkennen, die im zweiten Quartal 2020 bei 0 lag. Außerdem ist die Bank auch gut durch die Finanzkrise von 2008/2009 gekommen Im Moment notiert die Aktie 45 Prozent unter ihrem Hoch vom März 2015. Wenn das Management bei seiner Aussage, die Dividende bei 5,50 schwedischen Kronen zu halten, bleibt, wird die Dividendenrendite bei 7 Prozent liegen. Da das Management aber in der Vergangenheit immer sehr konservativ war, könnte die Dividende für das Jahr 2020 ausfallen. In den letzten zwei Wochen fiel die Aktie um 10 Prozent – und das aus zwei Gründen: Am 15. September gab Handelsbanken UK bekannt, dass die Methode zur Berechnung der Kapitalanforderung für das Kreditrisiko auf Gruppenebene geändert hat.

Am 16. September kündigte das Management eine Änderung der Strategie an. Bisher hat die Bank sehr stark auf ihr Zweigstellennetz gesetzt. Dieses will die Bank nun bis Ende 2021 von 380 auf 200 Filialen reduzieren. Als Folge davon wird sie sich von 1.000 Mitarbeitern trennen. Auf der anderen Seite investiert sie weiterhin in ihre digitalen Kunden-Angebote (insgesamt 1 Milliarde Kronen in den nächsten zwei Jahren). Da die Schweden dem bargeldlosen Zahlungsverkehr extrem positiv gegenüberstehen, dürfte dies die richtige Strategie sein.

Mein zweites Investment – und das dürfte Sie überraschen – ist die Simon Property Group. Eine amerikanische Immobiliengesellschaft und dazu noch der größte Betreiber von Einkaufszentren in den Vereinigten Staaten. Die Gesellschaft war zum 31. September 2019 an 204 Objekten in den USA beteiligt (106 Einkaufszentren, 69 Premium-Outlets und andere Objekte). Darüber hinaus gehören ihr 29 Premium-Outlets in Asien, Europa und Kanada. Natürlich steht die Gesellschaft vor hohen Risiken und ein zweiter Lockdown hätte weitere negative Konsequenzen. Allein im zweiten Quartal sind die Gewinne um 24 Prozent zurückgegangen. Die Gewinne pro Aktie sind von 1,60 auf 0,83 US-Dollar gefallen. Im letzten Quartal hat die Gesellschaft eine Dividende von 1,30 US-Dollar (8,2 Prozent) gezahlt, im Vorquartal waren es allerdings noch 2,10 US-Dollar. Wenn ich mich selbst und auch mein Umfeld betrachte, wollen wir alle aber nicht nur aus dem Internet leben. Fühlen, sehen und riechen sind immer noch Eigenschaften, die unser Einkaufserlebnis prägen. Es ist ein Risiko, aber ich werde es wa- gen.

Ich halte in den aufgeführten Werten Positionen. Daneben befinden sich nur Bargeld, Anleihen und Gold in meinem Depot.

| Kurs/Kauf | Kurs/Ist | Wert- | Wert- | Wertzuwachs | ||||

| Euro | Euro | zuwachs | zuwachs | Kurs/Verk. | nach Realisation | |||

| 30. Sep | in Euro | in Prozent | Euro | in Prozent | ||||

| Dignity PLC | Montag, 5. Feb. 18 | 8.59 | Montag, 4. Juni 18 | 11.87 | 38.26% | |||

| General Electric | 12.30 | Montag, 4. Juni 18 | 11.95 | -2.85% | ||||

| Agnico-Eagle Mines | 36.00 | Dienstag, 19. Mai 20 | 62.19 | 72.75% | ||||

| Shire PLC | 35.52 | Montag, 3. Dez. 18 | 51.40 | 44.71% | ||||

| Transocean LTD | Montag, 9. April 18 | 8.00 | Montag, 30. April 18 | 10.20 | 27.50% | |||

| ANHEUSER-BUSCH INBEV N.V. | Montag, 4. Juni 18 | 82.32 | Montag, 6. Aug. 18 | 86.73 | 5.36% | |||

| Goldcorp | 11.88 | Mittwoch, 17. April 19 | 9.92 | -16.52% | ||||

| Agnico-Eagle Mines | Dienstag, 14. Aug. 18 | 33.68 | Freitag, 31. Juli 20 | 66.90 | 98.63% | |||

| ANHEUSER-BUSCH INBEV N.V. | Montag, 3. Dez. 18 | 66.99 | Mittwoch, 6. März 19 | 72.47 | 8.18% | |||

| Kraft Heinz Company | Mittwoch, 6. März 19 | 29.06 | Mittwoch, 29. Mai 19 | 25.77 | -11.32% | |||

| Newmont Mining | Mittwoch, 17. April 19 | 30.26 | 54.32 | 24.07 | 79.54% | |||

| Shell | Donnerstag, 11. Feb. 20 | 23.88 | Donnerstag, 23.April 20 | 16.52 | -30.81% | |||

| Total | Donnerstag, 11. Feb. 20 | 45.12 | Donnerstag, 23.April 20 | 32.25 | -28.52% | |||

| Exxon | Donnerstag, 11. Feb. 20 | 55.44 | Donnerstag, 23.April 20 | 40.31 | -27.30% | |||

| Equinor ASA | Donnerstag, 12. März 20 | 9.72 | Mittwoch, 8. April 20 | 12.30 | 26.57% | |||

| Hornbach Holding AG | Donnerstag, 12. März 20 | 40.50 | Montag, 8. Juni 20 | 63.90 | 57.78% | |||

| Agnico-Eagle Mines | Donnerstag, 24. Sep. 20 | 67.11 | 67.93 | 0.82 | 1.22% | |||

| Wheaton | Donnerstag, 24. Sep. 20 | 41.76 | 41.86 | 0.10 | 0.25% | |||

| Newmont Mining | Donnerstag, 24. Sep. 20 | 53.04 | 54.32 | 1.28 | 2.41% | |||

| Alamos | Donnerstag, 24. Sep. 20 | 7.59 | 7.55 | -0.04 | -0.53% | |||

| Pretium | Donnerstag, 24. Sep. 20 | 10.84 | 10.95 | 0.11 | 1.01% | |||

| Svenska Handelsbanken | ||||||||

| Simon Property Group | ||||||||

| Totaler Wertzuwachs bei gleich grosser Anlage in jedem Titel | 13.99% | 17.49% | ||||||

Mit freundlichen Grüßen

Ottmar Beck

DAX –3,47 % | EURO STOXX 50 P –13,11 % | SMI –3,52 % | RexP 1,24 % | SBI 1,76 % | Gold (in US-Dollar): 24,40 %

per 30. September 2020

Diese Veröffentlichung dient ausschließlich der Information und stellt weder ein Angebot noch eine Aufforderung zur Abgabe von Kauf-, Verkaufs- oder Zeichnungsaufträgen dar. Sie sind auch keine Entscheidungshilfen in rechtlichen, steuerlichen, wirtschaftlichen oder anderen Belangen. Alle Informationen beruhen auf Quellen, die wir als zuverlässig erachten. Sie dienen lediglich der Information und begründen kein Haftungsobligo. Anlagen können plötzlichen und erheblichen Wertverlusten unterworfen sein, mit der Folge, dass der Anleger möglicherweise nicht den investierten Gesamtbetrag zurückerhält. Bei Aktien bestehen gegenüber festverzinslichen Wertpapieren neben höheren Renditechancen auch wesentlich größere Risiken; ein Totalverlust kann nicht ausgeschlossen werden. Die individuellen Anlageziele, die Finanzlage oder die besonderen Bedürfnisse einzelner Empfänger wurden nicht berücksichtigt. Nutzer, die den Kauf der auf diesen Seiten beschriebenen Wertpapiere in Erwägung ziehen, sollten im Hinblick auf die Ausstattung der Wertpapiere und Risiken, die mit diesen Wertpapieren verbunden sind, vor Erwerb der Wertpapiere die allein rechtlich verbindlichen endgültigen Angebotsbedingungen lesen, die in den endgültigen, offiziellen Verkaufsprospekt, gegebenenfalls aktualisiert durch Nachträge, einbezogen sind. Alleinige Grundlage für den Anteilerwerb sind die Verkaufsunterlagen zu den Sondervermögen. Verkaufs- unterlagen zu allen Sondervermögen sind kostenlos bei der Kapitalverwaltungsgesellschaft und der zuständigen Depotbank erhältlich.

Datenschutzerklärung

Die zum Bezug unseres Informationsbriefs anzugebenden Daten (Name, E-Mail-Adresse) werden bei uns gespeichert und zur elektronischen Versendung unseres Newsletters an Ihre E- Mail-Adresse verwendet. Die gespeicherten persönlichen Daten unterliegen den datenschutzrechtlichen Bestimmungen und dienen nur der Aufrechterhaltung des Service. Sie werden nicht ohne Ihre Einwilligung an Dritte weitergegeben. Sollten Sie sich vom Bezug unseres Informationsbriefs abgemeldet haben, werden Ihre Daten gelöscht.