Allgemeiner Marktkommentar und Anlagestrategie Nr. 3

Beitrag von Herrn Ottmar Beck, Vermögensverwalter Schweiz

Wilen, den 5. März 2019

Sehr geehrte Damen und Herren,

die Hoffnung auf ein Ende des Handelsstreits zwischen China und den USA ist gestiegen, die endgültige Entscheidung wird bei einem Treffen zwischen Trump und Xi im März fallen. Beide Parteien können sich ein Scheitern der Gespräche nicht erlauben. Daher wird es einen Kompromiss geben. Die Frage ist nur, inwieweit die Märkte diese Einigung nicht schon deutlich überbewertet haben.

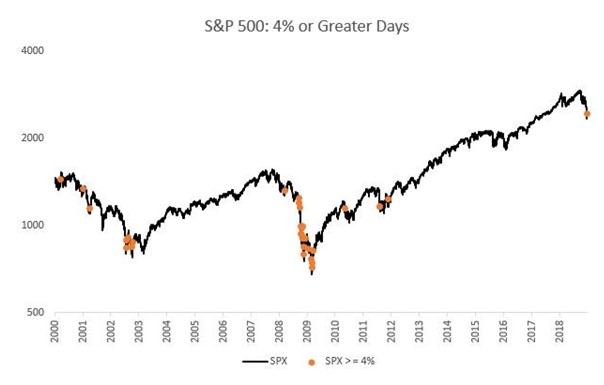

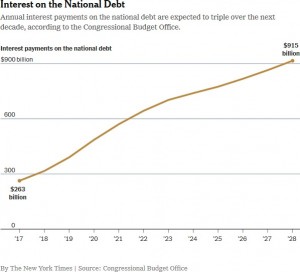

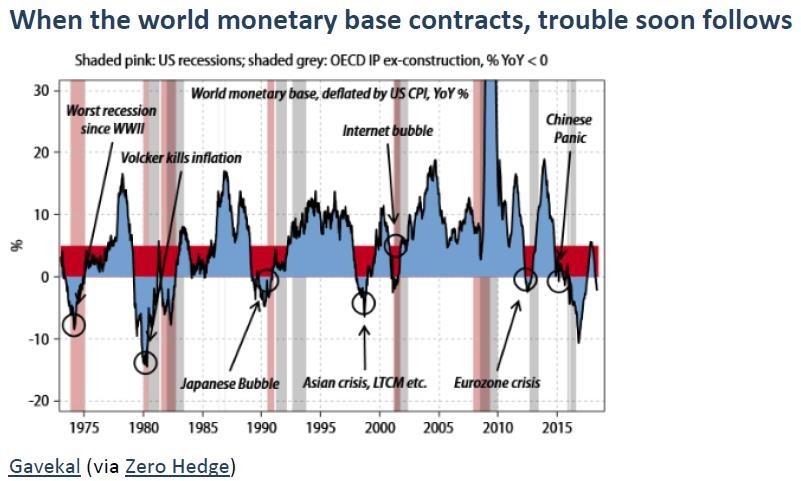

Dieses Bild spricht eine eindeutige Sprache. Wenn die Zentralbanken die Geldmenge zurückführen, reagieren die Börsen negativ. Die USA haben im letzten Jahr die Geldmenge zurückgeführt und die Auswirkungen konnten wir im Dezember beobachten.

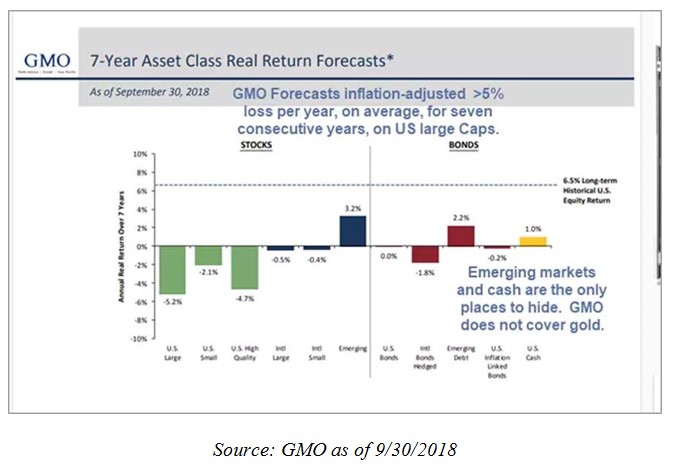

Überrascht von der Reaktion hat die amerikanische Zentralbank, so wie es im Moment aussieht, die weitere Rückführung der Bilanz gestoppt. Es kann durchaus sein, dass die Zentralbanken weltweit die Schleusen für das weitere Geld drucken wieder öffnen, um den Märkten weiterhin die Droge Geld zur Verfügung zu stellen. Aufgrund des Protokolls der letzten Fed-Sitzung, kann man durchaus der Meinung sein, dass der Fed-Put wieder zurück im Spiel ist, dass die Fed also alles tun wird, um einen Absturz des Aktienmarkts zu verhindern. Noch steht das endgültige Ergebnis aus.

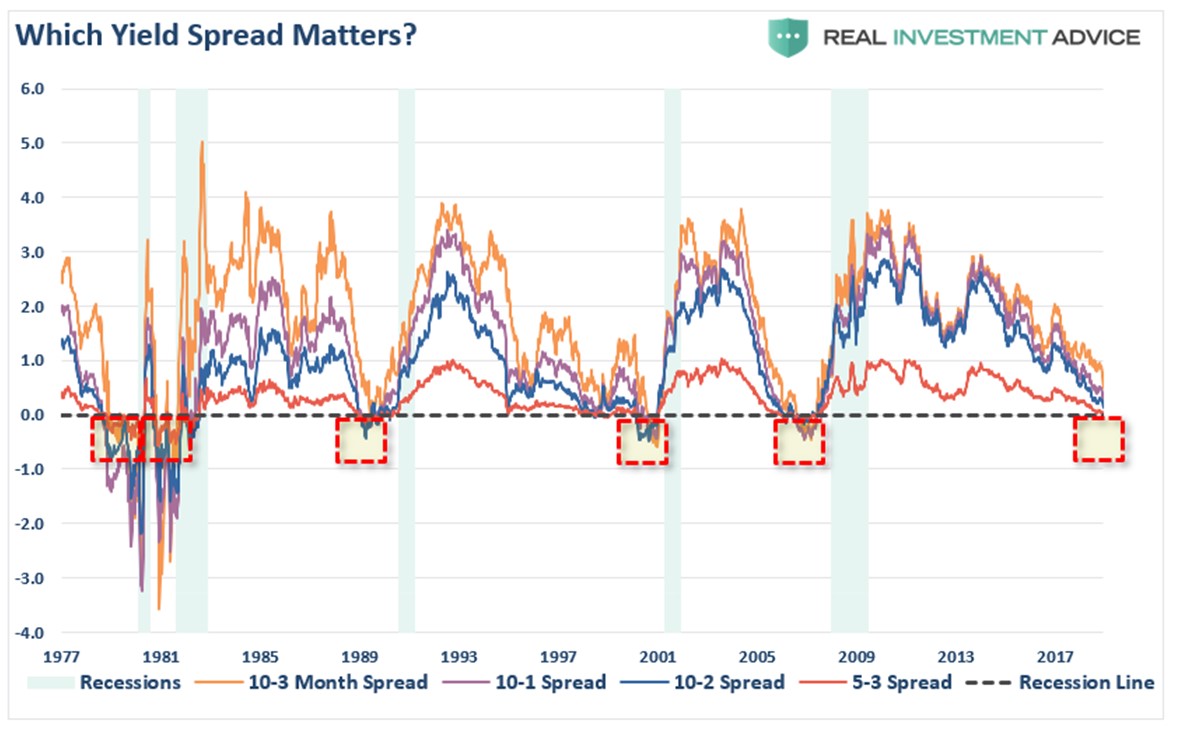

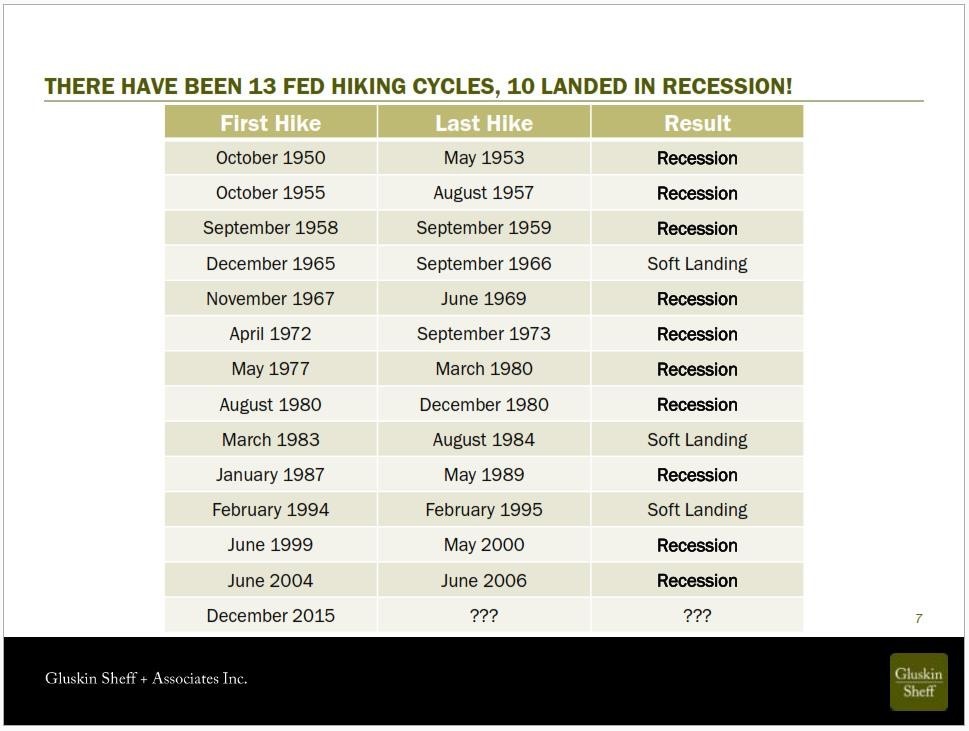

Allerdings ist die Zinsentwicklung kein kurzfristiges Timingmodell. Es ist gut möglich, so wie im Moment, dass eine Flut guter Nachrichten die Börsen noch ein paar Monate weiter trägt. Glück hat, wer dabei ist. Er sollte sich jedoch darüber im Klaren sein, dass ein Trendwechsel abrupt und drastisch ausfallen kann. Einen definitiven Umschwung erkennt man leider immer erst im Nachhinein. Wie sagt der Börsenex- perte Thomas Gebert? „Haussen sterben nicht an Altersschwäche, sondern sie werden von den Notenbanken ermordet.“ Wir werden es erleben.

Festverzinsliche Wertpapiere

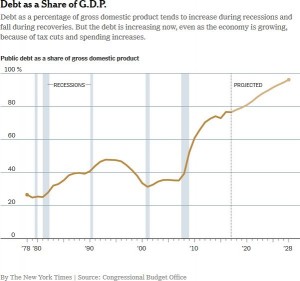

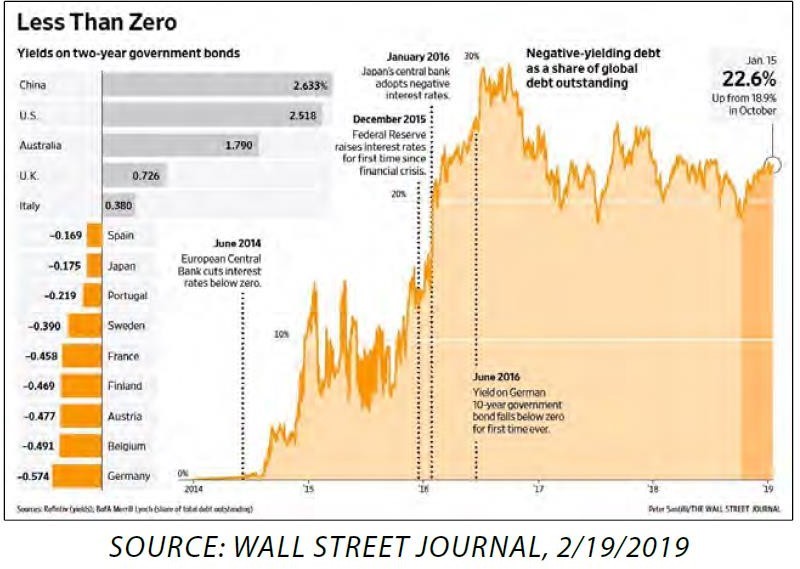

In einem aktuellen Strategiepapier schlägt der Internationale Währungsfonds (IWF) vor, Strafzinsen auf Bargeld zu erheben. Zentralbanken und Regierungen sollten in Zukunft also negative Zinsen auf Bargeld erheben können. Diese Initiative zielt darauf ab, den Notenbanken im Falle eines Wirtschaftsabschwungs mehr Spielraum für neue monetäre Stimulierungsmaßnahmen zu geben. Letztendlich ist das eine Fort- setzung des Gelddruckens mit anderen Mitteln. Man will den Verbraucher zum Konsum zwingen und den Sparer partiell enteignen. Damit verstößt der IWF gegen die Eigentumsrechte von Vermögensinhabern und unterstützt eine Politik der finanziellen Repression. Man sollte in diesem Zusammenhang auch nicht vergessen, dass der IWF schon 2013 eine generelle Zwangsabgabe auf Vermögen befürwortet hat. Die Richtung der Politik und Zentralbanken dürfte klar sein: Vermögensbesitzer sollen die Zeche für eine fehlgeleitete Finanzpolitik zahlen. Zurzeit haben beinahe 25 Prozent der global ausgegebenen festverzinslichen Wertpapiere eine negative Rendite.

Die weiterhin sehr niedrigen Zinsen bleiben ein Problem für festverzinsliche Wertpapiere, die man allerdings wegen der steigenden Volatilität auf der Aktienseite weiterhin bei der Anlage braucht. Im Ergebnis führt diese Politik zukünftig zwangsweise zu viel stärkeren Bewegungen bei der Investition in verschiedene Gattungsarten.

Wenn die italienischen Staatsanleihen weiter im Rating herabgesetzt werden, kann das weitreichende Folgen – zumindest für die europäischen Märkte – haben. Die Risiken einer weiteren Herabstufung der italienischen Anleihen liegen auf der Hand, da in meinen Augen die wirtschaftlichen Prognosen für Italien zurzeit immer noch zu optimistisch sind. Sollte das Bruttoinlandsprodukt 2019 erneut sinken, dürfte es angesichts der weiter steigenden Verschuldung bald so weit sein. Italien hat derzeit noch ein Rating von BBB bis Baa3 bei den verschiedenen Ratingagenturen.

| Rating der italienischen Staatsanleihen | |||

| S&P | Moodys | Fitch | |

| Sichere Anlage | AAA bis BBB- | AAA bis Baa3 | AAA bis BBB- |

| ITALIEN | BBB | Baa3 | BBB |

| Spekulative Anlage | BB+ bis D | Ba1 bis C | BB+ bis D |

Die italienischen Staatstitel werden von vielen Fonds und Banken gehalten, die zum einen mit ihren Anlagebedingungen garantieren und zum anderen regulatorisch gezwungen sind, nur in sichere Anlagen zu investieren. Sobald Italien auf der untersten Stufe der sicheren Anlagen angekommen ist oder sogar in den spekulativen Bereich fällt, wird es an den Märkten zu Turbulenzen kommen.

Aktien

Dividendenzahlungen sind wichtig für die Performance eines Portfolios. Für den DAX gehen die Analysten davon aus, dass 2018 ein Rekordwert von 38 Milliarden Euro an die Aktionäre ausgeschüttet wird. Die Fondsgesellschaft Allianz Global Investors geht sogar davon aus, dass Dividendenzahlungen von rund 350 Milliarden Euro in ganz Europa an die Anleger ausgeschüttet werden. Wird ein Teil dieses Geldes zur Wiederanlage in Aktien genutzt, was bei Fonds wahrscheinlich ist, dann können wir auf eine gute Entwicklung der Märkte im Mai und Juni hoffen. In dieser Zeit schütten eine Vielzahl von Gesellschaften ihre Dividende aus.

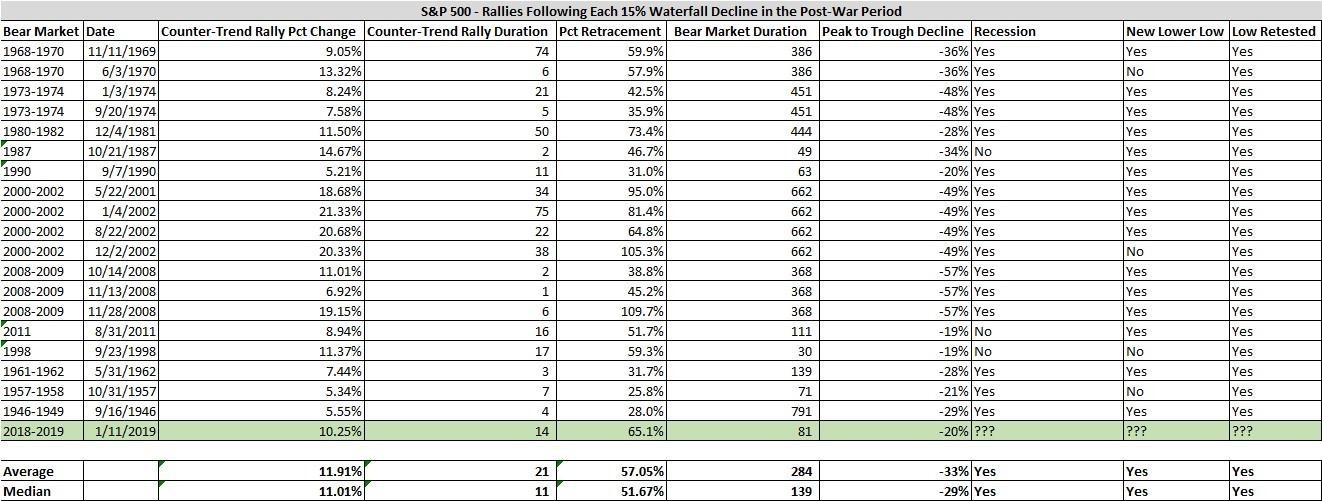

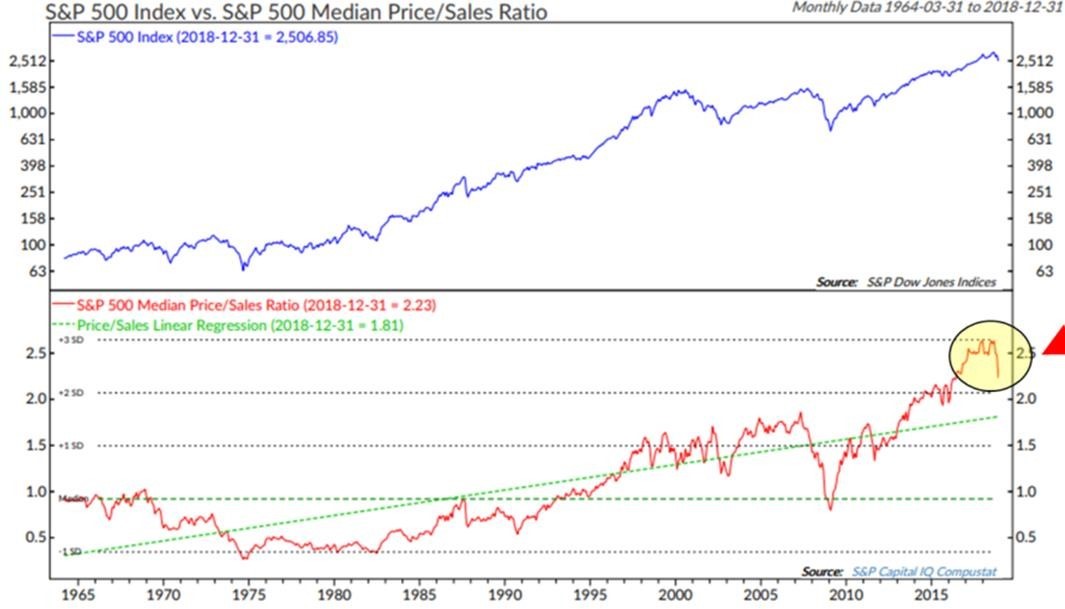

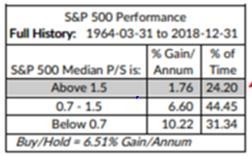

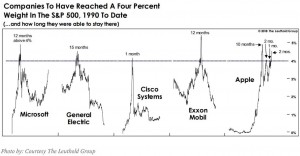

Historisch gesehen war es selten erfolgreich Aktien zu kaufen, wenn es der Wirtschaft gut ging. Am günstigsten waren Aktien immer während oder unmittelbar nach einer Rezession. Denn das ist die Zeit, in der die Bewertungen niedrig sind. Seit 2010 sind in den USA die Unternehmensschulden von 6 auf 9,6 Billionen US-Dollar und die Gewinne um 27 Prozent gestiegen. Und der einzige Grund, der erklärt, warum in dieser Zeit der S&P 500 um 60 Prozent stieg, ist, dass mit dem geliehenen Geld Aktienrückkäufe und Übernahmen finanziert wurden. Langfristig bestimmt aber die Gewinnentwicklung die Kurse.

Berkshire Hathaway verfügt zum Jahresende 2018 über 112 Milliarden US-Dollar an liquiden Mitteln. Warren Buffet hält sich zurück. Henry Asher , Präsident der Northstar Group, die zu Berkshire gehört, bemerkte dazu: „Wenn der Markt das nächste Mal 30 bis 40 Prozent einbricht, wird Berkshire wieder viele Deals zu machen haben.“

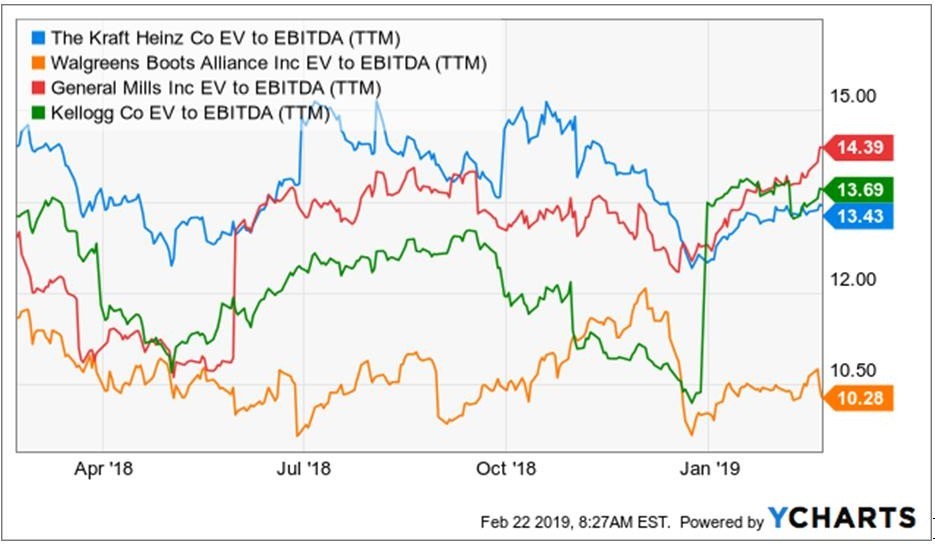

Eine der großen Beteiligungen von Warren Buffets Berkshire Hathaway ist Kraft Heinz. Die Gesellschaft hat mit ihrem letzten Quartalsbericht einen Verlust von 10,3 Milliarden US-Dollar nach 16 Milliarden US- Dollar Abschreibungen bekannt gegeben. Daraufhin fielen die Aktien des Unternehmens binnen eines Tages um 28 Prozent. Darüber hinaus gab die Gesellschaft bekannt, dass die amerikanische Börsenaufsicht SEC gemeinsam mit externen Prüfern die Rechnungslegungspraktiken der Gesellschaft überprüft. Soll man die Aktie nun, da Ketchup in den Straßen fließt, kaufen? Der Aktienkurs der Gesellschaft hat sich seit mehr als fünf Jahren gegenläufig zum Markt verhalten, also wesentlich an Wert verloren. Und dies könnte nun der Schlussstrich sein. Aber schauen wir genauer hin:

Kraft Heinz ist eine bekannte Marke und verspricht nach wie vor ein Wachstum in der Größenordnung von 1 bis 2 Prozent per anno und eine Dividendenrendite von ca. 5 Prozent. Hinzu kommt, dass Kraft Heinz aufgrund seiner vielen ausländischen Tochtergesellschaften für den Fall, dass der Dollar schwächer wird, in Zukunft höhere Gewinne erzielen kann. Auf der anderen Seite stehen die hohe Schuldenquote und die durch die Abschreibungen weiter geschwächte Eigenkapitalstruktur.

Das Unternehmen entstand aus dem Zusammenschluss von Kraftfutter und der H. J. Heinz Co. im Jahre 2015. Die Fusion wurde von Warren Buffet und dem brasilianischen Finanzinvestor 3G Capital initiiert. Berkshire Hathaway hält jetzt 27 Prozent und 3G Capital 22 Prozent der Anteile an der Gesellschaft. Beide Investoren kontrollieren damit das Unternehmen.

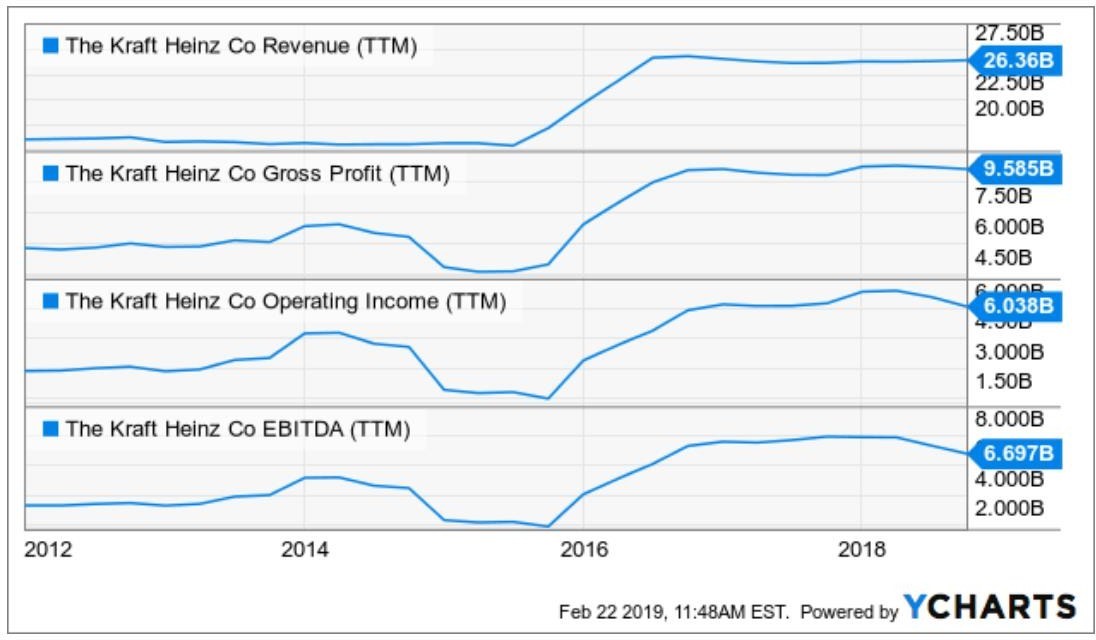

Die folgende Grafik zeigt, dass sich die Gesellschaft mittelfristig, bis auf zu teure Übernahmen, stabil entwickelt hat.

Allerdings braucht man bei der zukünftigen Entwicklung der Gesellschaft Geduld. Ein idealer Übernahmekandidat für die Philosophie von Warren Buffets Berkshire Hathaway. Ich wäre daher nicht überrascht, wenn Berkshire Hathaway gemeinsam mit den Partnern von 3G Capital die Gesellschaft privatisieren würde. Dies sollte dann den Aktienkurs bei einem Aufgeld von 20 bis 30 Prozent von seinem jetzigen Niveau von 33 US-Dollar auf einen Anteilswert von circa 40 US-Dollar führen. Ich würde daher empfehlen, die Aktie bis um die 35 US-Dollar zu kaufen. Da dieses Engagement jedoch nicht ohne Risiko ist, sollte bei einem Rückgang des Kurses auf 30 US- Dollar je Aktie auf jeden Fall die Reißleine gezogen werden.

Schwellenländer

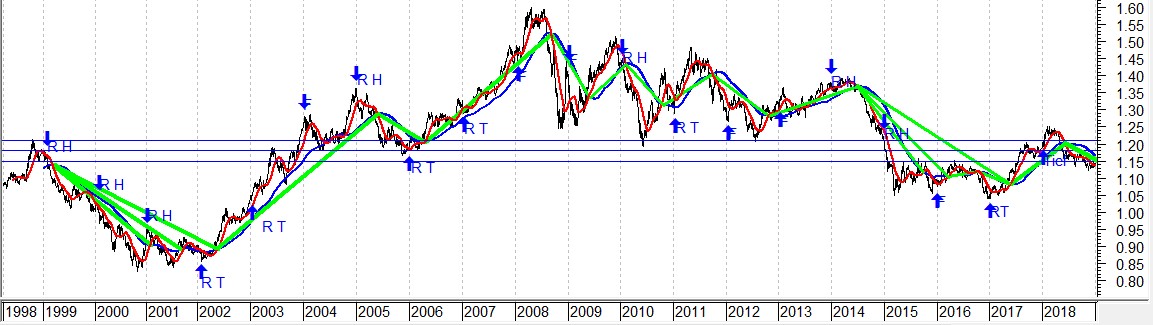

Eine Chance ergibt sich vielleicht in den nächsten Jahren bei festverzinslichen Anlagen. Ab April 2019 werden lokale chinesische Anleihen über einen Zeitraum von 20 Monaten schrittweise in den Index Bloomberg Barclays Global Aggregate aufgenommen. Das wird einem Anteil von 5,5 Prozent am Index mit einem Zufluss von 150 Milliarden US-Dollar entsprechen. Dies führt zu einer weiteren Liberalisierung des Handels mit chinesischen Anlagen. Im Moment halten ausländische Kapitalanleger nur 2 Prozent am chinesischen Anleihemarkt. Für die Jahre 2019/2020 ist mit einer Aufnahme chinesischer Anleihen auch in andere Indizes zu rechnen. Damit dürften weitere Gelder in den chinesischen Anleihemarkt fließen. Obwohl China von vielen Ratingagenturen und den globalen Finanzmärkten schon längst nicht mehr als Schwellenland betrachtet wird, gibt es immer noch einen kräftigen Renditeaufschlag von etwa 60 Basispunkten gegenüber US-Treasuries mit gleicher Laufzeit. In der Vergangenheit war auch die Korrelation zu Staatsanleihen der Industriestaaten niedrig. Hinzu kommt, dass Amerika mit Sicherheit weiterhin Druck auf China hinsichtlich einer Aufwertung des Renminbi gegenüber dem Dollar ausüben wird.

Rohstoffe

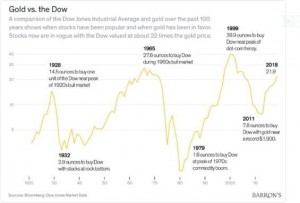

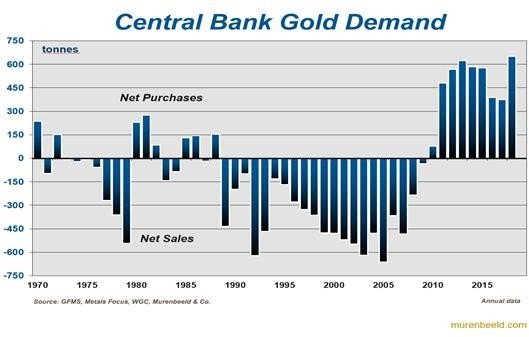

Ein Blick auf die jüngsten Goldtransaktionen der Zentralbanken zeigt, in welch unruhigen Zeiten wir leben. Der Kauf von Gold durch die Zentralbanken ist 2018 im Vergleich zu 2017 um 74 Prozent auf 652 Tonnen gestiegen. (Eine wirklich lohnende Lektüre ist in diesem Zusammenhang der letzte Bericht des World Gold Council: „Gold Demand Trends Full Year and Q4 2018“.)

Die größten Käufer von Gold waren Russland, die Türkei und Kasachstan. Über China liegen keine aussagekräftigen Daten vor. Allerdings muss alles in China geschürfte Gold im Land bleiben und darüber hinaus kauft China Gold aus dem Ausland zu. Diese Zahlen beweisen eindeutig, dass das Vertrauen in den US-Dollar und Amerika zu schwindet. Stellen Sie sich vor, wohin sich der Goldpreis bewegen wird, wenn die traditionelle vermögensverwaltende Industrie Gold kauft, in dem verzweifelten Versuch noch eine kleinen Anteil an Gold in ihre Portfolios aufzunehmen.

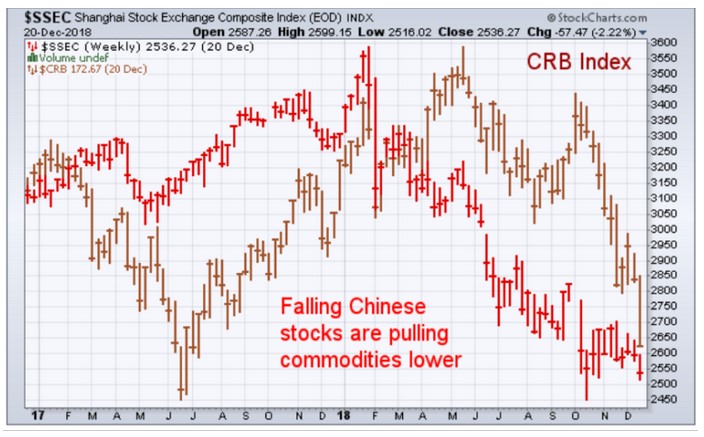

Rohstoffe tendieren dazu, Staatsanleihen und Aktien in Perioden strafferer monetärer Bedingungen zu übertreffen. Das werden wir in der nächsten Zeit wahrscheinlich nicht beobachten können. Daher haben wir dazu geraten, die gute Aktienkursentwicklung der letzten acht Wochen bei Chevron und BHP dazu zu nutzen, die Gewinne mitzunehmen.

Portfoliostrategie

Wir raten, im Portfolio bei einem Goldanteil von circa 10 Prozent zu bleiben, da Gold in der Vergangenheit immer in wirtschaftlich schwachen Zeiten an Wert gewonnen hat. Darüber hinaus haben wir damit eine Diversifizierung gegenüber den bestehenden Risiken an den Märkten.

Für die Aktienempfehlung hoffe ich, dass der Zusammenschluss zwischen Barrick und Newmont Mining nicht zustande kommt, da er in meinen Augen keine Vorteile für die Newmont-Aktionäre bietet. Barrick hat mit dem Aktientausch ein Angebot im Wert von 33,50 US-Dollar unterbreitet. Das liegt unter dem Aktienkurs von Newmont, der bei 36,10 US-Dollar liegt. Sollte die Fusion doch zustande kommen, wäre es allerdings für die Position in Goldcorp. ein Gewinn. In diesem Fall bleibt Goldcorp., die Newmont übernehmen wollte, selbstständig und wird darüber hinaus wegen des Abbruchs der Fusion einen Betrag von 650 Millionen US-Dollar erhalten.

Da ich in diesen Märkten gerne Gewinne mitnehmen werden wir morgen Anheuser -Busch Inbev wieder verkaufen. Heute stehen die Aktien bei 73,38 Euro. Dafür werde ich Kraft Heinz hinzukaufen.

| Kurs/Kauf | Kurs/Ist | Wert- | Wert- | Wertzuwachs | ||||

| Euro | Euro | zuwachs | zuwachs | Kurs/Verk. | nach Realisation | |||

| 28. Feb | in Euro | in Prozent | Euro | in Prozent | ||||

| Dignity PLC | Montag 5.Feb. 18 | 8,59 | Montag 4. Juni 18 | 11,87 | 38,26% | |||

| General Electric | 12,30 | Montag 4. Juni 18 | 11,95 | -2,85% | ||||

| Agnico-Eagle Mines | 36,00 | 37,19 | 1,19 | 3,31% | ||||

| Shire PLC | 35,52 | Montag 3. Dez. 18 | 51,40 | 44,71% | ||||

| Transocean LTD | Montag 9.April 18 | 8,00 | Montag 30. April 18 | 10,20 | 27,50% | |||

| ANHEUSER-BUSCH INBEV N.V. | Montag 4. Juni 18 | 82,32 | Montag 6. Aug. 18 | 86,73 | 5,36% | |||

| Goldcorp | 11,88 | 9,28 | -2,60 | -21,89% | ||||

| Agnico-Eagle Mines | Dienstag 14.Aug. 18 | 33,68 | 37,19 | 3,51 | 10,42% | |||

| ANHEUSER-BUSCH INBEV N.V. | Montag 3. Dez. 18 | 66,99 | 68,55 | 1,56 | 2,33% | |||

| Kraft Heinz Company | Mittwoch 6. März 19 | |||||||

| Totaler Wertzuwachs bei gleich großer Anlage in jedem Titel | 22,60% | |||||||

Mit freundlichen Grüßen

Ottmar Beck

Dax: 9,06% – Euro Stoxx 50 P: 10,16% – SMI: 11,38% – RexP: 0,19% – SBI: 0,63% – Gold(in US$): 3,%

per 28.02.2019

Diese Veröffentlichung dient ausschließlich der Information und stellt weder ein Angebot noch eine Aufforderung zur Abgabe von Kauf-, Verkaufs- oder Zeichnungsaufträgen dar. Sie sind auch keine Entscheidungshilfen in rechtlichen, steuerlichen, wirtschaftlichen oder anderen Belangen. Alle Informationen beruhen auf Quellen, die wir als zuverlässig erachten. Sie dienen lediglich der Information und begründen kein Haftungsobligo. Anlagen können plötzlichen und erheblichen Wertverlusten unterworfen sein, mit der Folge, dass der Anleger möglicherweise nicht den investierten Gesamtbetrag zurückerhält. Bei Aktien bestehen gegenüber festverzinslichen Wertpapieren neben höheren Renditechancen auch wesentlich größere Risiken; ein Totalverlust kann nicht ausgeschlossen werden. Die individuellen Anlageziele, die Finanzlage oder die besonderen Bedürfnisse einzelner Empfänger wurden nicht berücksichtigt. Nutzer, die den Kauf der auf diesen Seiten beschriebenen Wertpapiere in Erwägung ziehen, sollten im Hinblick auf die Ausstattung der Wertpapiere und Risiken, die mit diesen Wertpapieren verbunden sind, vor Erwerb der Wertpapiere die allein rechtlich verbindlichen endgültigen Angebotsbedingungen lesen, die in den endgültigen, offiziellen Verkaufsprospekt, gegebenenfalls aktualisiert durch Nachträge, einbezogen sind. Alleinige Grundlage für den Anteilerwerb sind die Verkaufsunterlagen zu den Sondervermögen. Verkaufsunterlagen zu allen Sondervermögen sind kostenlos bei der Kapitalverwaltungsgesellschaft und der zuständigen Depotbank erhältlich.

Datenschutzerklärung

Die zum Bezug unseres Informationsbriefs anzugebenden Daten (Name, E-Mail-Adresse) werden bei uns gespeichert und zur elektronischen Versendung unseres Newsletters an Ihre E-Mail Adresse verwendet. Die gespeicherten persönlichen Daten unterliegen den datenschutzrechtlichen Bestimmungen und dienen nur der Aufrechterhaltung des Service. Sie werden nicht ohne Ihre Einwilligung an Dritte weitergegeben. Sollten Sie sich vom Bezug unseres Informationsbriefs abgemeldet haben, werden Ihre Daten gelöscht.