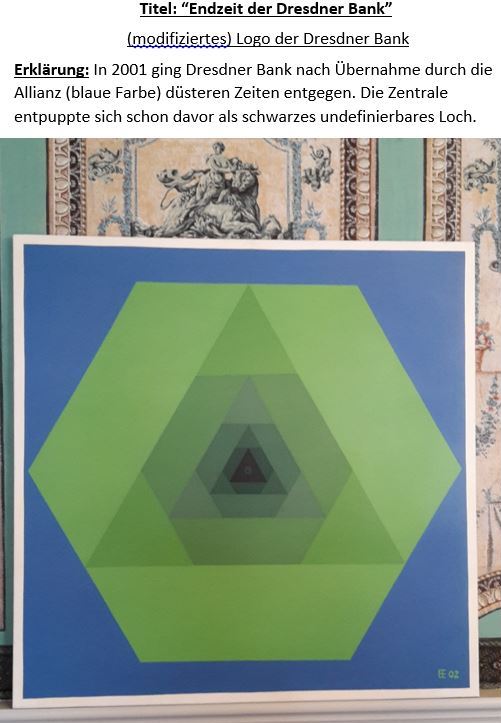

Endzeit Dresdner Bank

Beitrag von Ottmar Beck, Vermögensverwalter / Schweiz

Wilen, den 6. September 2022

»Wenn die Inflation einmal über 5 Prozent

gestiegen ist, ist sie nie wieder gesunken, ohne

dass die Fed Funds Rate den

Verbraucherpreisindex übersteigt.«

Stanley Druckenmiller

Sehr geehrte Damen und Herren,

die Gedanken der Welt sind im Moment auf Inflation, Zinsen, Krieg und Energieknappheit fixiert. Darüber hinaus gibt es allerdings weitere kurzfristige und langfristige Probleme. Der Zusammenbruch der Wirtschaft in Sri Lanka zeigt, dass die Probleme bei der Versorgung mit Nahrungsmitteln zu sozialen Unruhen in den am stärksten gefährdeten Ländern führen. Die Düngemittelproblematik und die reduzierten Ausfuhren von Lebensmitteln aus der Ukraine und Russland führen mit Sicherheit dazu, dass Armut und abnehmendes Wachstum in der Welt zunehmen. In China, das das globale Wachstum in den letzten Jahren vorangetrieben und die Deflation exportiert hat, laufen die Dinge schief: Die Covid-Pandemie und die Immobilienkrise haben China fest im Griff. Damit wird das Wachstum in China abnehmen und der Motor wird so schnell nicht wieder anspringen. Darüber hinaus stehen wir, wenn man den Zentralbankern trauen darf, vor einer der größten fiskalischen Straffungen in unserer Geschichte. Die weltweiten Covid-Konjunkturmaßnahmen werden zurückgenommen, die Zentralbanken wollen die Geldmenge reduzieren und erhöhen gleichzeitig die Zinssätze. Langfristig haben wir ein demografisches Problem. Die Arbeitskräfte werden allmählich knapp. Viele Metalle – vor allem die, die für die grüne Energieerzeugung benötigt werden – sind knapp, da die Investitionsausgaben für ihren Abbau in den letzten Jahren zu niedrig waren. Das Klima scheint außer Kontrolle geraten. In meinem Leben habe ich noch nie von einer dermaßen vielen Dürren, hohen Temperaturen, Bränden und gleichzeitig schwerwiegenden Überschwemmungen gehört. All diese Faktoren werden kurzfristig zu weniger Wachstum und dem Platzen der bestehenden Blase führen. Langfristig sind sie sogar ein potenzielles Risiko für unsere Lebensfähigkeit, aber das sollte der menschliche Geist und Überlebenswille verhindern.

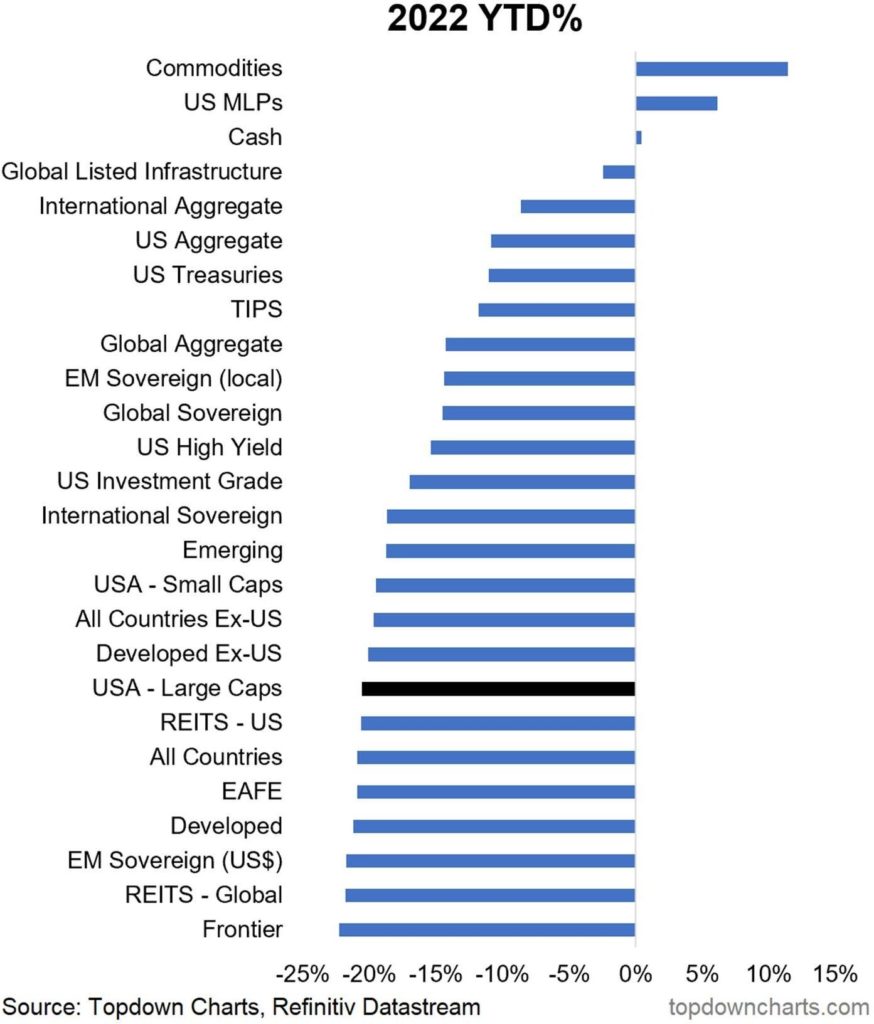

Vor diesem Hintergrund zeichnen sich die Kapitalmärkte durch eine Mischung aus übergreifender Überbewertung sowohl bei Anleihen, Immobilien als auch Aktien aus.

Die Sache ist die, dass die Ökonomen, die immer eine vorübergehende Inflation gepredigt haben, sich zum jetzigen Zeitpunkt einig sind, dass die Inflation deutlich zurückgehen wird (vor allem aufgrund der Normalisierung der Rohstoffpreise und einer weiteren Heilung der Versorgungsketten), aber dass die zugrunde liegende Inflation auch nach dem Einsetzen dieser Effekte immer noch deutlich über den alten Zielen liegen wird. Die Inflation wird nicht annähernd auf das angestrebte Ziel von 2 Prozent fallen. Das liegt daran, dass die Lohn-Preis-Wechselwirkung sich in absehbarer Zeit nicht umkehren wird.

In den USA liegt die Fed Funds Rate derzeit bei 2,50 Prozent. Wenn Stanley Druckenmiller Recht hat und die Inflation nicht zurückgeht, bis die Fed Funds Rate höher ist als der Verbraucherpreisindex, hat die Fed mehr zu tun. Nehmen wir an, die Inflation fällt von 8 Prozent auf 4 Prozent. Wir brauchen noch weitere deutliche Zinserhöhungen um die Fed Funds Rate über diese Zahl zu bringen. Die Fed hat im Gegensatz zur EZB ein duales Mandat. Sie ist für Geldwertstabilität und Vollbeschäftigung verantwortlich. Zwei Sachverhalte die sich in der Vergangenheit konträr zueinander verhielten.

Im Barron’s vom 2. September las ich diese beiden Artikel:

There are far too few workers in the U.S. to meet rising demand. It could become one of the biggest economic chal lenges for years.

The number of job losses it would take for the Fed to reach its target 2% inflation rate would require too great a sac rifice. Why a 4% rate is more realistic.

Nach der Lektüre frage ich mich, ob sich die Zeiten geändert haben und zumindest die zweite Überschrift nicht stimmt. Denn wenn wir zu wenig Arbeitskräfte haben, können durch Zinserhöhungen keine Arbeitsplätze gefährdet werden. Es werden nur die Zahlen der vakanten Arbeitsplätze zurückgehen.

Nach den Parlamentswahlen in Italien am 25. September werden wir sehen, ob hier nicht ein neues – aber eigentlich altes – Problem auf Europa zukommt:

Gerade für Italien gilt: Inflation ist eine politische Entscheidung. Es ist leicht, Inflation zu erzeugen – man gibt einfach viel Geld aus. Und es ist leicht, eine Deflation zu erzeugen, indem man die Steuern und Zinsen massiv erhöht. Der Schlüssel zur künftigen Inflation liegt nicht im Wirtschaftsmodell, sondern in der Politik und Kultur unserer Zeit.

Ich behaupte seit Langem, dass die Zentralbanken niemals in der Lage sein werden, sich aus dem gigantischen Schlamassel zu befreien, den sie durch das milliardenfache Drucken von Geld angerichtet haben. Viele Jahre lang führte ihr Gelddrucken zu einer steigenden Inflation der Vermögenswerte (Preise von Aktien, Anleihen und Immobilien), aber die Inflation der Verbraucher blieb relativ kontrolliert. Offensichtlich ist das nicht mehr der Fall, denn die Inflation tobt. Meine These (Versagen der Zentralbanken) wird in den kommenden Monaten auf die Probe gestellt werden. Aus der Not heraus haben sich die langjährigen Tauben in Falken (die EZB fehlt noch) verwandelt. Sie sind jedoch seit Langem bekannt dafür, dass sie sich unter Druck von Falken wieder in Tauben verwandeln: Jedes Mal, wenn die Zentralbanken versucht haben, ihre verschiedenen Gelddruckprogramme zu beenden, hat der Aktienmarkt eine Talfahrt erlebt und die Zentralbanken haben ihren Kurs wieder geändert. Tom Hoenig, ehemaliger Präsident der Kansas City Federal Reserve Bank und ewiger Falke, erklärte vor ein paar Monaten, er sei »sehr besorgt, dass wir eine Rezession haben werden«. Er prognostizierte auch, dass die Fed unter dem Druck der Rezession ihre Politik wieder ändern würde. »Wenn man sich ihre bisherige Leistung und Aktionen der letzten Monate und Jahre anschaut, muss man skeptisch sein, dass sie ihre Politik nicht umkehren werden.«

Ich bleibe bei einer Anlage in festverzinslichen Staatsanleihen in den USA, Deutschland, China und der Schweiz. Das sind zwar nicht die sichersten, aber im Krisenfall wahrscheinlich immer noch die liquidesten Anlagen.

Für Portfoliomanager ist es die sicherste Strategie, permanent optimistisch zu sein, um dann gemeinsam mit der Börse in die Tiefe zu stürzen. Denn schließlich wird die meiste Zeit das Geld in den guten Phasen verdient. Vernünftigerweise wenden fast alle diese Strategie an. Die meiste Zeit verhalten sich die Märkte auch normal, aber leider sind diese Zeiten nicht wirklich wichtig. Wenn Irrationalität verbunden mit übertriebenem Optimismus die Märkte bestimmt, ist das die gefährlichste Zeit für Wertpapierverwalter und Kunden. Nach Aufwärtsbewegungen in einem langen wirtschaftlichen Aufschwung, niedriger Inflation und billigen Zinsen ist es in der Vergangenheit immer zu deutlichen Abstürzen gekommen. Unser Gedächtnis und die Zeit sorgen dafür, dass wir Ereignisse wie 1929, 1972 und 2000 schnell vergessen. Diese Phasen haben die betroffenen Generationen deutlich ärmer gemacht. Das Muster sieht immer gleich aus: Erst kommt die Blase, dann ein Rückschlag, darauf folgt die Bärenmarktrallye (1930: 46 Prozent, 1973: 59 Prozent, 2000: 60 Prozent) und zuletzt verschlechtern sich die Fundamentaldaten und der Markt fällt deutlich zurück. Der ganze Vorgang kann sich aber in einige Zwischenschritte aufteilen.

Steigende Preise und Zinsen, teure Energie, Rezessionssorgen oder die anhaltenden Lieferkettenprobleme zwingen immer mehr Unternehmen, ihre Jahresziele zu kappen. 26 Mal haben Unternehmen aus dem Dax, MDax und SDax im ersten Halbjahr ihre Aktionäre schon mit Gewinn- oder Umsatzwarnungen schockiert, darunter Adidas, Henkel, Fresenius und Covestro. In der Summe ist die Geschäftsentwicklung bei den meisten Unternehmen im Moment immer noch gut. Im ersten Quartal verdienten die deutschen börsennotierten Konzerne so viel wie noch nie in der Wirtschaftsgeschichte. Aber das ist Geschichte. Der Konsumgüterkonzern Henkel hat zum Beispiel im ersten Halbjahr deutlich mehr eingenommen. Steigende Material- und Logistikkosten lasten aber auf den Gewinnen. Daher ist Henkel deutlich weniger profitabel. »Die Umsatzentwicklung in den ersten sechs Monaten liegt in einem außerordentlich schwierigen Umfeld über den bisherigen Erwartungen für das Gesamtjahr«, sagte Konzernchef Carsten Knobel. Angesichts des Verlaufs hob der Dax-Konzern seine Umsatzprognose für 2022 an. Aber die Firma leidet unter steigen- den Kosten für Material und Logistik. Allein bei den Materialpreisen erwartet Henkel 2022 im Vergleich zum Jahres- durchschnitt 2021 einen Anstieg im mittleren 20-Prozent-Bereich.

In der westlichen Welt sind die Probleme überall gleich. Anfang August sagte Walmarts (größter Einzelhändler der Welt) CFO John David Rainey, dass die Käufe der Kunden im zweiten Quartal »sowohl qualitativ als auch quantitativ zurückgegangen« seien. »Anstatt Wurstwaren zu kaufen, sehen wir Dinge wie Thunfisch in Dosen, Hähnchen und sogar Bohnen. Sie kaufen auch kleinere Packungsgrößen, um Geld zu sparen«, erklärte Rainey. Mehrere Einzelhandelsfirmen sagten im letzten Monat, sie hätten auch Kunden mit mittlerem und sogar höherem Einkommen gesehen, die weniger einkauften. Der Druck auf die meisten Verbraucher ist groß.

Die Gewinnsaison für das zweite Quartal neigt sich dem Ende zu, sodass wir einen guten Überblick darüber haben, was in den zweiten drei Monaten des Jahres in den amerikanischen Unternehmen richtig und falsch gelaufen ist. Nach Angaben von FactSet haben mehr als 87 Prozent der Unternehmen im S&P 500 Gewinne gemeldet und die durchschnittliche Gewinnwachstumsrate für den Index liegt im zweiten Quartal bei 6,7 Prozent. Das ist in etwa die durchschnittliche Gewinnwachstumsrate der letzten 20 Jahre. 6 der 11 Sektoren des S&P 500 haben in diesem Quartal ein positives Gewinnwachstum verzeichnet. Wenn wir jedoch den Energiesektor aus der Gleichung herausnehmen, ist das zweite Quartal ein wenig fragwürdiger. Tatsächlich würde sich dann diese Wachstumsrate von 6,7 Prozent in einen Rückgang von 3,7 Prozent verwandeln. Und der Energiesektor hat im S&P 500 nur ein Gewicht von 4,4 Prozent. Insgesamt stiegen die Gewinne im Energiesektor im zweiten Quartal um 299 Prozent gegenüber dem Vorjahr.

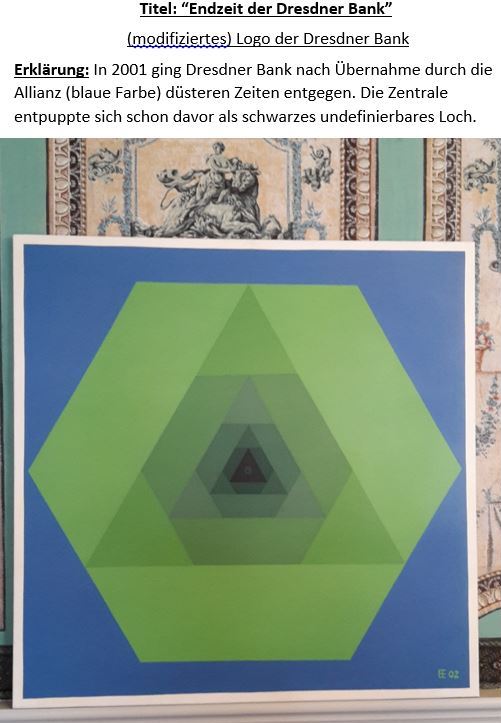

Es ist erwähnenswert, dass wir uns immer noch mitten in einem saisonal schwachen Teil des Jahres befinden. Stock Trader’s Almanac: »Die saisonalen/zyklischen Aussichten stehen für ein tieferes Tief oder einen erneuten Test der Tiefststände in den nächsten drei Monaten, da wir uns in den schlechtesten zwei Monaten des Jahres befinden und mitten in der ›Schwächephase‹ des 4-Jahres-Zyklus sind.«

Dass wir im Moment mit anhaltenden Engpässen bei den Rohstoffen zu kämpfen haben, zeigt die Reaktion der Politik: Das liberale Norwegen prüft Pläne zur Begrenzung der Stromexporte. Indien erwägt eine Art Beschränkung der Reisausfuhr. Sogar in den USA hat Energieministerin Granholm letzte Woche einen Brief an die führenden US- Ölraffinerien geschrieben, in dem sie diese auffordert, vorrangig die heimischen Vorräte aufzustocken, anstatt den Exportmarkt zu beliefern. Indonesien könnte in diesem Jahr eine Steuer auf Nickelexporte erheben, sagte Präsident Joko Widodo, da der größte Produzent des Metalls für Elektrofahrzeugbatterien bestrebt ist, mehr im eigenen Land zu raffinieren. Indonesien hat zwar von den steigenden Nickelpreisen profitiert, doch Widodo möchte, dass das Land in der Lieferkette für Elektroautos aufsteigt. Letztendlich will er alle Exporte von Rohstoffen stoppen und die Raffination im eigenen Land erhöhen.

Früher versuchten Politiker, die Exporte zu steigern, um das Wachstum zu fördern. Jetzt wird über Länder berichtet, die ihre Ausfuhren möglicherweise buchstäblich einschränken. Jeder dieser Schritte mag für sich genommen sinnvoll sein, da die Länder mit inländischen Engpässen und hoher Inflation kämpfen. Aber viele Hortungsaktionen von Rohstoffen werden alle Beteiligten schlechter dastehen lassen. Die Deglobalisierung und das Konfliktpotenzial nehmen zu.

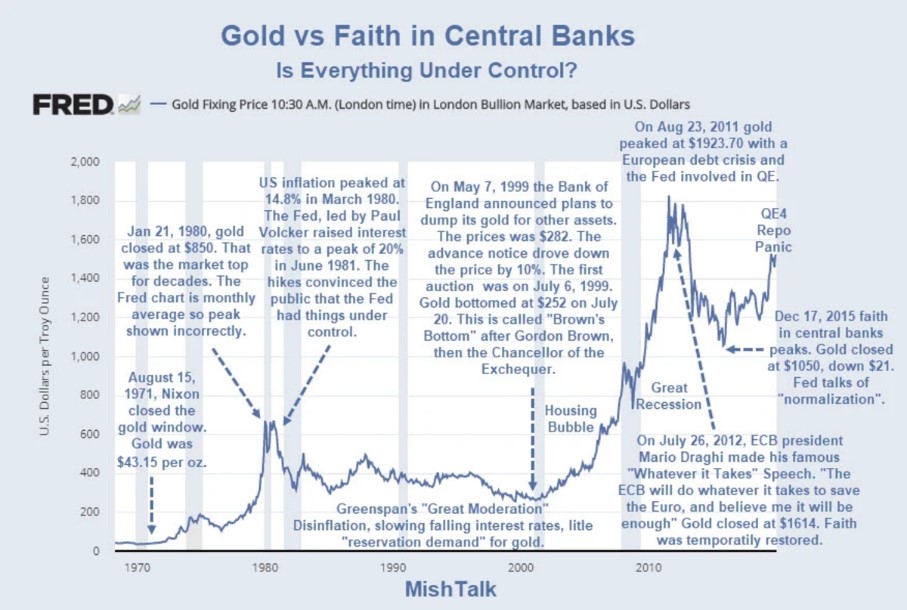

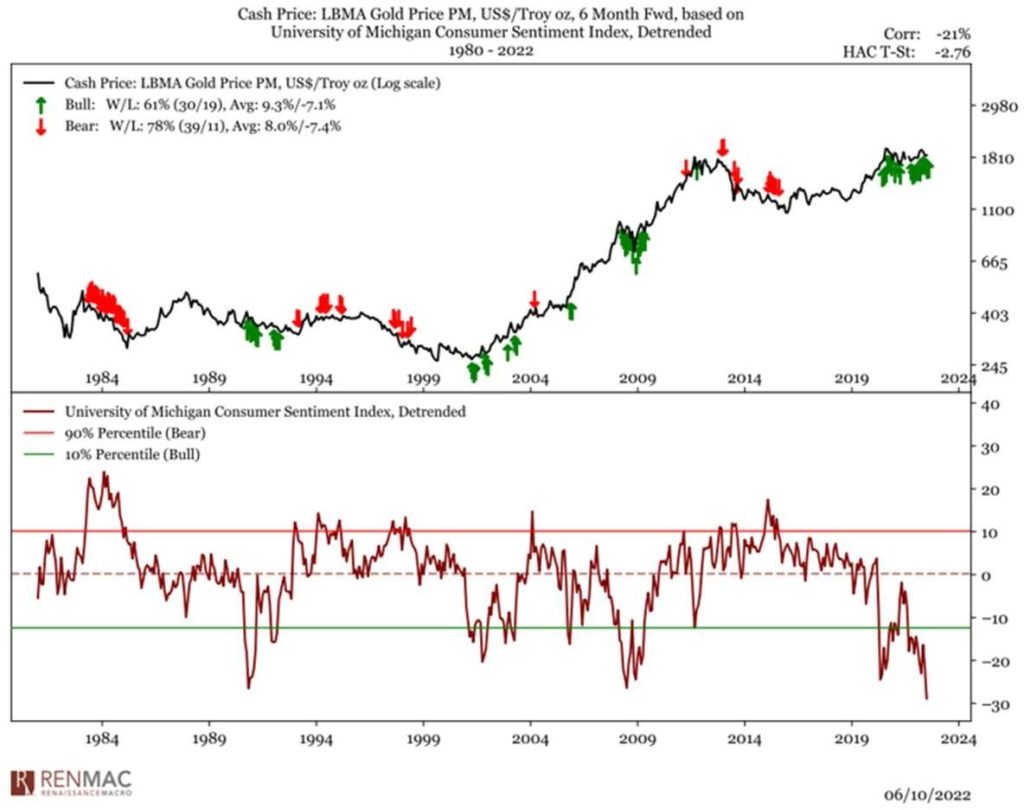

Nach der Entwicklung der Preise der Edelmetallaktien habe ich dringend Beistand gebraucht. Vor ein paar Jahren veröffentlichte The Bank Credit Analyst (BCA) einen Bericht, der zeigte, dass Gold in Zeiten negativer Aktienrenditen in 79 Prozent der Fälle besser abgeschnitten hat als Aktien. Das ist eine hohe negative Korrelation zwischen Aktien und Gold und einer der Gründe, warum Gold als Wertaufbewahrungsmittel dient. Gold schneidet in der Regel in Zeiten von Turbulenzen (hohe Inflation, Rezession und Krieg) gut und in »Goldlöckchen«-Perioden schlecht ab (starke Volkswirtschaften, steigende Aktienkurse und niedrige Inflation). Die 1970er-Jahre waren ein Jahrzehnt des Aufruhrs (Vietnamkrieg, Ölkrisen, hohe Inflation und eine tiefe Baisse), damals befand sich Gold in einem großen Bullenmarkt. Nachdem Volcker die Inflation gebändigt hatte, stiegen die Aktien (zwei Jahrzehnte), die Zinssätze sanken und die Wirtschaft boomte. Gold erlebte einen fast 20-jährigen Bärenmarkt. Das 2000er-Jahrzehnt (das »verlorene Jahrzehnt« für Aktien) war geprägt von zwei Börsenzusammenbrüchen, den Anschlägen vom 11. September und einem anhaltenden »Krieg gegen den Terror«. Der Goldpreis stieg in diesem Jahrzehnt bis 2011 (um mehr als das 7-Fache) auf einen Rekordwert von 1.910 US-Dollar pro Unze. Goldaktien schossen in diesem Zeitraum um über 1.600 Prozent in die Höhe. Derzeit befinden wir uns in einer weiteren Phase der Unruhen (Krieg in der Ukraine, hohe Inflation, globale Rezession und eine beginnende Aktienbaisse), aber Gold hat sich bisher nicht so verhalten, wie ich es erwarten würde. Es gibt allerdings den 8-jährigen Goldzyklus. Danach liegt das 8-Jahres-Zyklus-Tief des Goldpreises vor uns, wahrscheinlich zwischen Oktober 2022 und April 2024. Das Jahr 2024 liegt innerhalb des in diesen Grafiken gezeigten Zielbereichs, aber ein 7-Jahres-Zyklus wie der letzte würde es früher bringen. Wenn Gold den 36-Monats-Durchschnitt testet (oder unter ihn fällt), wäre das ein Hinweis darauf, dass wir ein wichtiges Zyklustief erreicht haben.

Das würde sich auch mit der Meinung des Schweizer Investors Felix Zulauf decken, dem Eigentümer und Präsidenten von Zulauf Asset Management, einem Hedgefonds mit Sitz in Zug, Schweiz, den er 1990 gründete und heute als sein privates Family Office führt. Zulauf Asset Management verwaltete laut MacroAxis ein Vermögen von 1,7 Milliarden US-Dollar. Er erwartet bis 2024 einen Goldpreis zwischen 1.700 und 2.100 US-Dollar und danach für vier Jahre stark steigende Kurse. Die Frage ist: Was wird den Umschwung bei Gold und Silber auslösen? Die Antwort ist wahrscheinlich eine Änderung der »hawkishen« Position der Fed und eine weitere Umkehr Powells zu leichteren Geldbedingungen (Andeutungen, dass die Zinserhöhungen gestoppt werden, QT beendet wird und mehr Gelddrucken).

Ich werde mich daher an Warren Buffet halten: »Die Börse ist ein Instrument, um Geld von den Ungeduldigen zu den Geduldigen zu transferieren.«

Da uns der Konflikt zwischen den USA und China mit Sicherheit über die nächsten Jahre begleiten wird, sollten sich Anleger diese Zahlen merken: China hat heute 1,4 Milliarden Einwohner, zum Ende unseres Jahrzehnts sollen es nur noch 700 Millionen sein. Die Einwohnerzahl der USA soll von heute 330 Millionen auf 450 wachsen. Wirtschaftliches Wachstum wird auch durch die Anzahl der Konsumenten bestimmt.

Die Aussichten Chinas verdüstern sich weiter und belasten die schwächelnde Weltwirtschaft noch zusätzlich. Das Land, das immer noch als Fabrik der Welt gilt, sieht sich auf Jahresbasis bestenfalls einer niedrigen Nachfrage nach seinen Exporten gegenüber. Die Gesamtprognosen des nationalen Einkaufsmanagerindexes sind auch schwach.

Chinas wirtschaftliche Erholung schwächte sich im Juli weiter ab, da neue Covid-Ausbrüche im ganzen Land die Verbraucher- und Unternehmensausgaben belasteten und die Wachstumsaussichten weiter eintrübten. Die Industrieproduktion stieg im Vergleich zum Vorjahr um 3,8 Prozent und verfehlte damit die Prognose der Ökonomen, die von einem Anstieg um 4,3 Prozent ausgegangen waren. Auch die Einzelhandelsumsätze stiegen mit 2,7 Prozent langsamer als erwartet. Präsident Xi Jinping will sich auf dem Kongress der Kommunistischen Partei Ende des Jahres eine beispiellose dritte Amtszeit sicheren. Er hat nun nur noch wenige Monate Zeit, um die sich zuspitzende Wirtschaftskrise und die aufflammenden Spannungen mit den USA in den Griff zu bekommen. In diesem Umfeld verwundert es nicht, dass die chinesische Zentralbank begonnen hat, mit ersten Zinssenkungen die Wirtschaft zu stützen. Gut für chinesische Staatsanleihen. Das sollte uns aber nicht übersehen lassen, dass sich China unter Xi Jinping rückwärts entwickelt. Er stellt politische Kontrolle über Wirtschaftswachstum und fördert ideologische Loyalität statt Pragmatismus. Darüber hinaus hat Xi Jingping mit seiner Null-Covid-Strategie die Wirtschaft beinahe zum Stillstand gebracht.

Die Prognosen für die Gewinne pro Aktie im MSCI Emerging Markets sind in diesem Jahr um fast 10 Prozent gesunken. Der starke Dollar, die gesunkenen Wachstumserwartungen und die sich stetig verteuernden Lebenshaltungskosten treffen die Schwellenländer besonders empfindlich. Da die Schwellenländer ihre Währungsreserven derzeit schnell verbrauchen, wachsen die Krisenrisiken und die Risiken von Zahlungsausfällen steigen. Nach Angaben des Internationalen Währungsfonds sind die Währungsreserven der Schwellen- und Entwicklungsländer in diesem Jahr bis Juni um 379 Milliarden Dollar geschrumpft.

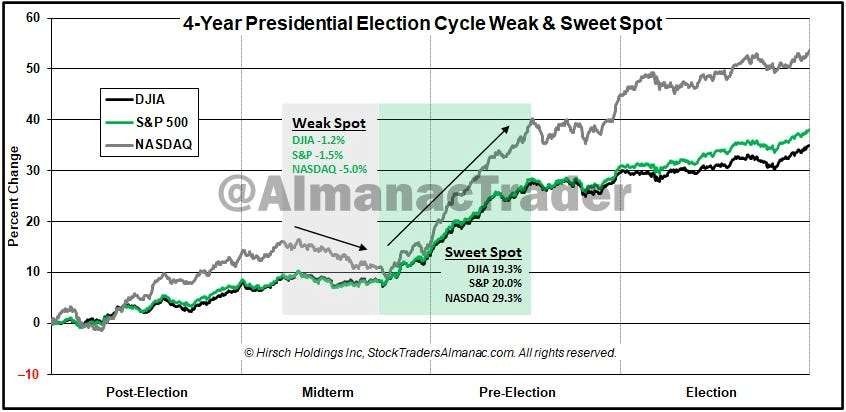

Jetzt wird der Euro zu Franken mit circa 0,96 gehandelt. Als Gründe gelten der Ukrainekrieg, die zögerliche Zinswende der EZB, die Zinswende und die niedrigere Inflation in der Schweiz. Das mit der Inflation kann ich nicht bestätigen. Hier zum Beispiel eine wöchentliche Meldung von Coop.

In meiner Region werden die Energiepreise um durchschnittlich 9,5 Prozent angehoben. Das aber nur, weil rund ein Drittel aus regionalen Kraftwerken der Bezirke Höfe und March stammt, was die Preiserhöhung teilweise kompensieren konnte. Das Waadtländer Energieunternehmen Romande Energie hat dagegen eine »historische« Erhöhung der Strompreise angekündigt. Diese werden dort für die meisten Haushalte im nächsten Jahr um 49 Prozent steigen.

Stark betroffen ist die Region Seeland. Um ganze 80 Prozent soll der Strom für einen typischen Haushalt dort gemäß den Verantwortlichen der Energie Seeland AG teurer werden. Ich gehe jetzt herum und mache die Lichter in meiner Wohnung aus – und ich kann mir die Kostensteigerungen besser als viele andere leisten. Auch meine Heizkosten werden diesen Winter sprunghaft steigen. Der Pullover wird rechtzeitig hervorgeholt werden. Ich kann mir nicht vor- stellen, wie es in Deutschland ist, wo die Kosten weit stärker in die Höhe schießen.

Aufgrund dieser Inflationsentwicklung in der Schweiz könnte die Schweizerische Nationalbank (SNB) den Leitzins durchaus auf 1,5 Prozent anheben, was den Franken weiter stärken würde. Entscheidend ist daher für den weiteren Kursverlauf, wann und wie hoch die zukünftigen Zinserhöhungen durch die EZB ausfallen. Ob der Euro nun schon seinen Tiefpunkt erreicht habe, sei schwer zu sagen, sagte Thomas Heller, Anlagechef (CIO) bei Belvedere Asset Management, gegenüber der Nachrichtenagentur AWP. Es scheine aber viel Negatives im Euro-Kurs eingepreist zu sein. Vergleicht man aber den Euro-Franken-Kurs mit jenem von Dollar und Franken, zeigt sich keine explizite Franken- Stärke, sondern vielmehr eine Euro-Schwäche. Denn der Dollar ist in den vergangenen Monaten gegenüber dem Franken sogar stärker geworden. Diese gegenteilige Entwicklung hat nun zufälligerweise dazu geführt, dass Dollar und Euro in Franken gerechnet praktisch gleich teuer sind. Langfristig bestimmt allerdings die Kaufkraftparität den Wechselkurs und die liegt im Moment bei einem Euro-Franken-Kurs von 1,04 Franken. Wird die Abweichung dazu zu groß, nimmt der Druck auf die SNB zu, an den Devisenmärkten zu intervenieren. Denn die Länder der Eurozone gehören mit deutlichem Abstand zu den wichtigsten Handelspartnern der Schweiz.

Die US-Währung hat in diesem Jahr gegenüber allen wichtigen Währungen, einschließlich dem Yen, dem Schweizer Franken und dem Pfund, gewonnen. Wie üblich. Der Dollar ist der Gewinner bei Unruhen aller Art.

Im August stellte CFO Marie Meyers, Hewlett Packard, fest, dass ungünstige Währungseinflüsse (ein starker US- Dollar) ein starker Gegenwind für HP-PC-Verkäufe sind. Das ist ein Problem für alle Tech-Anbieter mit starker internationaler Präsenz (Apple: –60 Prozent des Umsatzes). Der Smartphone-Zulieferer Qorvo (QRVO) senkte Anfang August seine Prognose für das Dezember-Quartal. Das September-Quartal von QRVO hielt sich noch gut, weil Apple Lagerbestände für sein kommendes iPhone 14 aufbaut, das am 7. September vorgestellt wird. Laut dem CEO von QRVO beruht der für das Dezember-Quartal prognostizierte Rückgang auf der Verschlechterung des makroökonomischen Umfelds, Android-basierte Smartphone-Kunden haben sich zurückgezogen und die Lagerbestände der Vertriebskanäle sind gewachsen. Die Liebhaber der Apple-Aktie argumentieren, dass Apple immun gegen die weltweite Rezession und die globale Verlangsamung der Smartphone-Verkäufe an High-End-Kunden sei, da es diesen wirtschaftlich noch gut geht. In Amerika sind zwei Drittel der von den führenden US-Mobilfunkanbietern (Verizon, AT&T und T-Mobile) verkauften Smartphones Apple iPhones. Verizons CFO sagte vor Kurzem, dass das Unternehmen »enorme« 3,65 Milliarden Dollar an Lagerbeständen (157 Prozent mehr als im Vorjahr und hauptsächlich Handys) auf ein »normaleres Niveau« zurückführen würde. Besteht ein großer Teil dieser Bestände nicht aus Apple-Mobiltelefonen? Apple hat auch einen Marktanteil von über 50 Prozent im Vereinigten Königreich, das mit steigenden Stromkosten und einer fast sicheren Rezession konfrontiert ist. Sind das auch alles High-End-Kunden? Der Marktanteil von Apple in Deutschland (ebenfalls wirtschaftlich problematisch) liegt bei 35 Prozent und bei 65 Prozent in Japan (wo Apple kürzlich die Preise gesenkt hat). Apple ist fast vollständig vom Verbraucher abhängig und die weltweite Abschwächung der Weltwirtschaft ist verbrauchergetrieben. Apple wird diese Woche die iPhone-14-Modelle ankündigen. Innerhalb von Wochen oder höchstens ein paar Monaten werden wir erfahren, dass sie sich nicht wie erwartet verkaufen. Sie werden enttäuschen, weil es laut Presse nur sehr wenige neue Funktionen gibt und die meisten Apple-Frühanwender (Besserverdiener) in den letzten zwei Jahren bereits auf 5G-fähige Modelle aufgerüstet haben. Es wird Berichte geben, dass Apple die Aufträge an seine Zulieferer kürzt, und die Apple-Anleger werden verkaufen. Pünktlich hat auch der CFO von Apple kürzlich mehr als die Hälfte seiner Aktien verkauft. Ich halte Verkaufsoptionen gegen Apple (AAPL) (Januar, Juni und September). Diese machen nur einen sehr kleinen Prozentsatz meines Portfolios aus und konnten die Rückgänge meiner Edelmetallpositionen nicht ausgleichen. Ich plane diese Optionen nach der Einführung des neuen iPhones aufzustocken.

Barrick (Gold) meldete für das zweite Quartal gute Ergebnisse, die mit 24 Cent Gewinn pro Aktie, die Schätzungen um 2 Cent pro Aktie übertrafen. Auch die Einnahmen lagen leicht über der durchschnittlichen Prognose der Analysten. Barrick erklärte, am 15. September eine Dividende von 20 Cent pro Aktie zu zahlen, was einer Rendite von 5,5 Prozent entspricht. Das Unternehmen gab im zweiten Quartal 182 Millionen US-Dollar für Aktienrückkäufe aus (genehmigtes Rückkaufprogramms insgesamt 1 Milliarde). Barrick kauft nur opportunistisch Aktien, d. h. wenn der Aktienkurs niedrig ist – was im zweiten Quartal der Fall war und auch heute noch ist. CEO Mark Bristow sagte, dass die Produktionsprognosen von Barrick für dieses Jahr weiterhin im Plan liegen. Barricks All-in Sustaining Costs (AISC) für Gold stiegen im zweiten Quartal um 11 Prozent, während die AISC für Kupfer um 5 Prozent zunahmen. Barrick erwartet nun, dass die All-in Sustaining Costs entweder am oberen Ende oder leicht über der vorherigen Prognose von 1.040 bis 1.120 US-Dollar pro Unze liegen. Es wird jedoch erwartet, dass diese Kosten in der zweiten Jahreshälfte gegenüber der ersten Jahreshälfte sinken. Bristow: »Wir können den Brennstoffpreis nicht ändern, aber wir erwarten einen Anstieg der Produktion, was die Kosten senkt.«

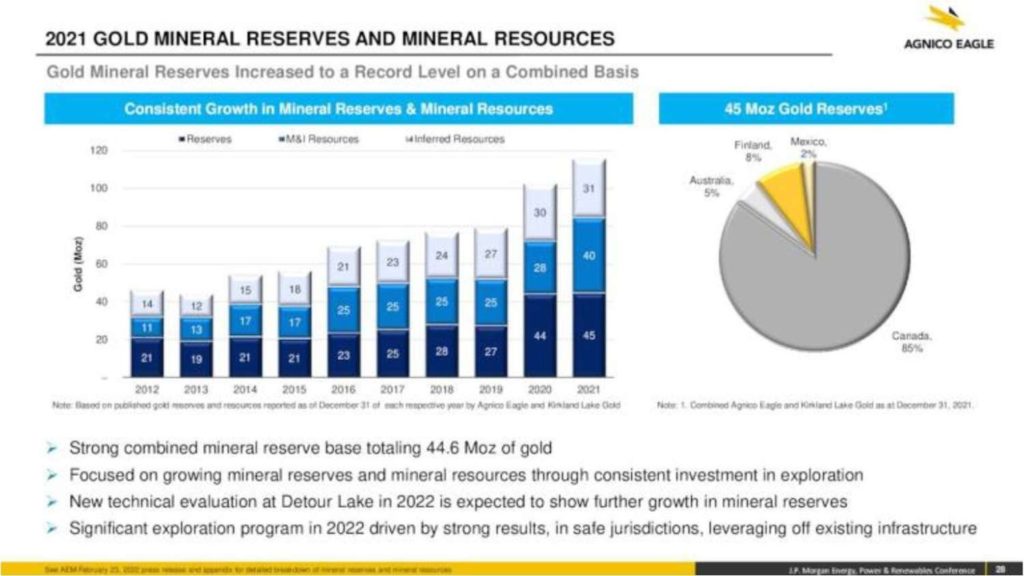

Positiv sehe ich, dass Insider vor allem kleinerer und mittlerer Gesellschaften weiter Edelmetallaktien ihrer Unternehmen kaufen. Auf der anderen Seite steigen die Short-Positionen gegen viele meiner bevorzugten Bergbauaktien. Das Short-Interesse von Barrick ist im letzten Bericht um 52 Prozent gegenüber dem Bericht im Vergleich zu den zwei Wochen zuvor auf das höchste Niveau (43 Millionen Aktien) gestiegen. Die Leerverkäufe von Alamos (AGI) stiegen um 1,2 Millionen Aktien auf 13 Millionen. Das normale Short-Interesse an AGI liegt bei etwa 4 Millionen. Bei Agnico sind 7,6 Millionen Aktien gegenüber 1,4 Millionen vor einem Jahr (+445 Prozent) leer verkauft. Irgendwann werden diese Leerverkäufe zurückgekauft werden müssen, wahrscheinlich, wenn diese Aktien wieder ernsthaft zu steigen beginnen, was den Druck auf höhere Preise dann verstärkt.

Mein Limit liegt noch im Markt.

Mit freundlichen Grüßen

Ottmar Beck

DAX –19,33 % | EURO STOXX 50 P –16,34 % | SMI –15,69 % | RexP –8,12 % | SBI –9,99 % | Gold (in US-Dollar) –6,47 %

per 31. August 2022

| Kurs/Kauf | Kurs/Ist | Wert- | Wert- | Wertzuwachs | ||||

| Euro | Euro | zuwachs | zuwachs | Kurs/Verk. | nach Realisation | |||

| 31. Aug | in Euro | in Prozent | Euro | in Prozent | ||||

| Dignity PLC | Montag, 5. Feb. 18 | 8.59 | Montag, 4. Juni 18 | 11.87 | 38.26% | |||

| General Electric | 12.30 | Montag, 4. Juni 18 | 11.95 | -2.85% | ||||

| Agnico-Eagle Mines | 36.00 | Dienstag, 19. Mai 20 | 62.19 | 72.75% | ||||

| Shire PLC | 35.52 | Montag, 3. Dez. 18 | 51.40 | 44.71% | ||||

| Transocean LTD | Montag, 9. April 18 | 8.00 | Montag, 30. April 18 | 10.20 | 27.50% | |||

| ANHEUSER-BUSCH INBEV N.V. | Montag, 4. Juni 18 | 82.32 | Montag, 6. Aug. 18 | 86.73 | 5.36% | |||

| Goldcorp | 11.88 | Mittwoch, 17. April 19 | 9.92 | -16.52% | ||||

| Agnico-Eagle Mines | Dienstag, 14. Aug. 18 | 33.68 | Freitag, 31. Juli 20 | 66.90 | 98.63% | |||

| ANHEUSER-BUSCH INBEV N.V. | Montag, 3. Dez. 18 | 66.99 | Mittwoch, 6. März 19 | 72.47 | 8.18% | |||

| Kraft Heinz Company | Mittwoch, 6. März 19 | 29.06 | Mittwoch, 29. Mai 19 | 25.77 | -11.32% | |||

| Newmont Mining | Mittwoch, 17. April 19 | 30.26 | Donnerstag, 3. Juni 21 | 58.60 | 93.69% | |||

| Shell | Donnerstag, 11. Feb. 20 | 23.88 | Donnerstag, 23.April 20 | 16.52 | -30.81% | |||

| Total | Donnerstag, 11. Feb. 20 | 45.12 | Donnerstag, 23.April 20 | 32.25 | -28.52% | |||

| Exxon | Donnerstag, 11. Feb. 20 | 55.44 | Donnerstag, 23.April 20 | 40.31 | -27.30% | |||

| Equinor ASA | Donnerstag, 12. März 20 | 9.72 | Mittwoch, 8. April 20 | 12.30 | 26.57% | |||

| Hornbach Holding AG | Donnerstag, 12. März 20 | 40.50 | Montag, 8. Juni 20 | 63.90 | 57.78% | |||

| Agnico-Eagle Mines | Donnerstag, 24. Sep. 20 | 67.11 | Montag, 14.März 22 | 55.28 | -17.63% | |||

| Wheaton | Donnerstag, 24. Sep. 20 | 41.76 | Montag, 14.März 22 | 42.51 | 1.81% | |||

| Newmont Mining | Donnerstag, 24. Sep. 20 | 53.04 | Montag, 14.März 22 | 69.02 | 30.13% | |||

| Alamos | Donnerstag, 24. Sep. 20 | 7.59 | Montag, 14.März 22 | 7.82 | 2.98% | |||

| Newcrest (früher Pretium) | Donnerstag, 24. Sep. 20 | 10.84 | Dienstag, 03.03.2022 | 14.53 | 34.04% | |||

| Svenska Handelsbanken | Freitag, 09. Okt. 20 | 7.28 | Donnerstag, 26.Nov. 20 | 8.68 | 19.21% | |||

| Enbridge | Freitag, 18. Dez. 20 | 27.25 | 41.03 | 13.78 | 50.57% | |||

| Alibaba | Dienstag, 29. Dez.20 | 190.40 | 95.10 | -95.30 | -50.05% | |||

| Newcrest (früher Pretium) | Freitag, 05.Feb.21 | 9.10 | 9.60 | 0.50 | 5.49% | |||

| Grenke AG | Montag, 08.Feb.21 | 26.44 | Montag, 30.November 21 | 30.60 | 15.73% | |||

| IQIYI | Mittwoch, 14. April 21 | 12.85 | 3.65 | -9.20 | -71.60% | |||

| Exxon | Donnerstag, 8. Juli 21 | 50.76 | Freitag, 25. Februar 22 | 67.10 | 32.19% | |||

| Agnico-Eagle Mines | Mittwoch, 31. Aug. 21 | 48.99 | 42.20 | -6.79 | -13.86% | |||

| Alamos | Mittwoch, 31. Aug. 21 | 6.68 | 7.18 | 0.50 | 7.49% | |||

| Alibaba | Freitag, 26.11.2021 | 116.50 | 95.10 | -21.40 | -18.37% | |||

| Carl Zeiss Meditech | Mittwoch, 26.01.2022 | 137.40 | Montag 18.07.2022 | 132.05 | -3.89% | |||

| Alamos | Donnerstag, 05.05.2022 | 7.50 | 7.18 | -0.32 | -4.27% | |||

| Sibanye | Donnerstag, 05.05.2022 | 12.30 | 8.95 | -3.35 | -27.24% | |||

| Barrick | Donnerstag, 05.05.2022 | 21.88 | 14.78 | -7.10 | -32.45% | |||

| Carl Zeiss Meditech | Freitag, 06.05.2022 | 113.00 | Montag 01.08.2022 | 142.00 | 25.66% | |||

| Agnico-Eagle Mines | Mittwoch, 01.06.2022 | 49.75 | 42.20 | -7.55 | -15.18% | |||

| Wheaton | Mittwoch, 01.06.2022 | 38.70 | 30.36 | -8.34 | -21.55% | |||

| Hecla | Mittwoch, 01.06.2022 | 4.40 | 3.93 | -0.47 | -10.68% | |||

| Totaler Wertzuwachs bei gleich großer Anlage in jedem Titel | -15.51% | 19.09% | ||||||

HAFTUNGSAUSSCHLUSS: Ich habe eine Position in den aufgeführten Wertpapieren entweder durch Aktienbesitz, Optionen oder anderen Derivaten. Ich habe diesen Artikel selbst verfasst, und er gibt meine eigene Meinung wieder. Ich stehe in keiner geschäftlichen Beziehung zu einem Unternehmen, dessen Aktien in diesem Artikel erwähnt werden. Dieser Informationsbrief dient ausschließlich zu Bildungs- und Informationszwecken. Alle hierin geäußerten Meinungen sind keine Anlageempfehlungen und sollen nicht als Grundlage für Anlageentscheidungen dienen. Der Autor handelt nicht in der Funktion eines Anlageberaters und ist kein registrierter Anlageberater. Der Autor empfiehlt Anlegern, einen qualifizierten Anlageberater zu konsultieren, bevor sie einen Handel tätigen. Alle hierin enthaltenen Prognosen, Marktausblicke oder Schätzungen sind zukunftsgerichtete Aussagen, die auf bestimmten Annahmen beruhen und nicht als Hinweis auf tatsächlich eintretende Ereignisse verstanden werden sollten. Bei diesem Artikel handelt es sich nicht um einen Investment- Research-Bericht, sondern um eine zu einem bestimmten Zeitpunkt verfasste Meinung. Die hierin zum Ausdruck gebrachten Meinungen des Autors beziehen sich nur auf einen kleinen Querschnitt von Daten im Zusammenhang mit einer Investition in die genannten Wertpapiere. Jede dargestellte Analyse basiert auf unvollständigen Informationen und ist in ihrem Umfang und ihrer Genauigkeit begrenzt. Die in diesem Artikel enthaltenen Informationen und Daten stammen aus Quellen, die für zuverlässig gehalten werden, deren Richtigkeit und Vollständigkeit jedoch nicht garantiert werden kann. Der Autor lehnt ausdrücklich jede Haftung für Fehler und Auslassungen im Service und für die Nutzung oder Interpretation der hier enthaltenen Informationen durch andere ab. Alle Meinungen, Einschätzungen und Schlussfolgerungen beruhen auf dem besten Wissen und Gewissen des Autors zum Zeitpunkt der Veröffentlichung und können ohne vorherige Ankündigung geändert werden. Der Autor übernimmt keine Verpflichtung, die Informationen in diesem Dokument zu korrigieren, zu aktualisieren oder zu überarbeiten oder auf andere Weise zusätzliches Material bereitzustellen. Alle Investitionen bergen Risiken einschließlich des Verlusts des Kapitals. Die Wertentwicklung in der Vergangenheit ist keine Garantie für zukünftige Erträge.

DATENSCHUTZERKLÄRUNG: Die zum Bezug unseres Informationsbriefs anzugebenden Daten (Name, E-Mail-Adresse) werden bei uns gespeichert und zur elektronischen Versendung unseres Newsletters an Ihre E-Mail-Adresse verwendet. Die gespeicherten persönlichen Daten unterliegen den datenschutzrechtlichen Bestimmungen und dienen nur der Aufrechterhaltung des Service. Sie werden nicht ohne Ihre Einwilligung an Dritte weitergegeben. Sollten Sie sich vom Bezug unseres Informationsbriefs abgemeldet haben, werden Ihre Daten gelöscht.

Beitrag von Ottmar Beck, Vermögensverwalter / Schweiz

Wilen, den 3. August 2022

»Eine Rezession sind zwei Quartale in Folge mit negativem Wachstum.

« Präsident Bill Clinton,

19. Dezember 2000

Sehr geehrte Damen und Herren,

Politiker besitzen das Talent, seit Langem bekannte Tatsachen mit einem Satz zu ändern. Frau Yellen vorletzte Woche: »Eine gängige Definition von Rezession sind zwei negative Quartale des BIP-Wachstums.« Allerdings bemerkte sie weniger als eine Minute später: »Aber selbst, wenn wir zwei Quartale mit negativem BIP-Wachstum haben, ist das keine Rezession.« Wird Amerikas Finanzministerin nun die Definition für eine Rezession ändern?

In unserer Vorstellung sollte die Welt immer wohlhabender werden, damit auch liberaler, demokratischer und moderner. Was heißt: Westliche Vorstellungen sollten sich durchsetzen. Die Globalisierung sollte vor allem eines bringen: Frieden. In dieser Welt haben die Schweiz und Deutschland in den vergangenen Jahrzehnten gut gelebt. Allerdings wird jetzt, so wie sich Welt deglobalisiert, alles teurer und das auf offene Märkte angewiesene Erfolgsmodell der Schweiz und Deutschlands wird immer anfälliger. Die Universität Tübingen hat ausgerechnet, dass eine vom Welthandel komplett entkoppelte deutsche Wirtschaft um 20 Prozent schrumpfen würde. In Europa hält der Freihandel noch, der vor ca. 50 Jahren begann. Die Schweizer diskutierten damals eine Bandbreite möglicher Lösungen, die von einem beitrittsnahen Ergebnis bis zu einem gewöhnlichen Handelsvertrag reichten. Diese Frage ist immer noch der große Streitpunkt zwischen Bern und Brüssel. Allerdings wurde 1972 ein Abkommen unterzeichnet, das über 90 Prozent der Schweizer Exporte in die damals so genannte Europäische Wirtschaftsgemeinschaft (EWG) von Zöllen befreite und die Wettbewerbsregeln festlegte. Seitdem ist man sich keinen Schritt näher gekommen. Das lässt, bei zwei eigentlich vernünftigen Partnern, für die Welt nichts Gutes hoffen.

Im Juni hatte ich geschrieben: »Der erste Tiefpunkt ist nahe – jetzt oder in den nächsten Wochen.« In den letzten beiden Juni-Wochen ging es aufwärts. Und weiter im Juli: »Möglich, dass dieser jüngste Aufschwung an den Aktien- märkten die Kauflaune der wohlhabenderen Verbraucher wieder etwas gehoben hat. Wenn dem so ist, ist das heikel und man sollte sich nicht darauf verlassen, denn der S&P 500 und der NASDAQ befinden sich eindeutig im Abwärtstrend. Und jeder Anstieg weist alle Merkmale einer Bärenmarktrallye auf. Wenn sie sich fortsetzt, sollten Sie weiter abbauen, aber noch nicht völlig aussteigen.« Im Juli ging die Erholung weiter und ich habe mein Portfolio (siehe unten) etwas gelüftet.

|

|

Kurse | ||

| 30.06.2022 | 29.07.2022 | ||

| Dax | 12’783.77 | 13’484.05 | 5.48% |

| E Stoxx 50 P | 7’787.65 | 8’366.96 | 7.44% |

| DJ in $ | 30’775.43 | 32’845.13 | 6.73% |

| S&P 500 in $ | 3’785.38 | 4’130.29 | 9.11% |

| Nikkei 225 in Yen | 25’841.75 | 27’725.24 | 7.29% |

| SMI | 10’741.21 | 11’145.91 | 3.77% |

Die gute Nachricht ist, dass nach einem Börseneinbruch von 25 Prozent in der Vergangenheit innerhalb von sechs Monaten (wie im Jahr 2022), wenn die Wirtschaft in eine Rezession abrutscht, die Zinssätze in der Regel einen Höchststand erreichten und dann eine Art Rückwärtsgang eingeschlagen haben, um eine Welt zu stützen, die in eine Finanzkrise gerät. Allerdings – wenn man bis zur Stagflation der 1970er- und frühen 1980er-Jahre zurückgeht – findet man ein gegenteiliges Beispiel für steigende Zinssätze trotz eines negativen realen Bruttoinlandsprodukts (BIP).

Meine Schlussfolgerung ist, dass die heutige Liquiditätsverknappung und der Druck auf die Aktienkurse sowie höhere Zinsen diesen Spätsommer und Herbst anhalten werden, bis klar ist, dass wir uns in einer Rezession befinden und/oder Panikverkäufe einsetzen. Wenn sich die Wirtschaft hält und der Aktienmarkt nicht wesentlich sinkt, werden die Zentralbanken nicht in der Lage sein, einen neuen Lockerungszyklus für die Banken einzuleiten. In diesem Szenario werden die Zinssätze weiter steigen und die Liquiditätsabflüsse im Herbst weitergehen. In gewisser Weise sitzen wir jetzt in der Falle. Entweder bekommen wir jetzt eine leichte Rezession oder eine tiefere im Laufe der nächsten Jahre. Wenn es schlimm kommt, sogar beides. Der Zinserhöhungszyklus ist noch nicht beendet, denn die realen Zinsen liegen immer noch im Minusbereich. Wenn Sie in die Geschichte zurückblicken, gab es lange Zeit- räume mit negativen und lange Zeiträume mit positiven Realzinsen. Die Zeiten mit positiven Realzinsen waren die gute, die mit negativen Realzinsen schlechte Zeiten. Schauen wir deshalb noch einmal auf die 70er-Jahre zurück.

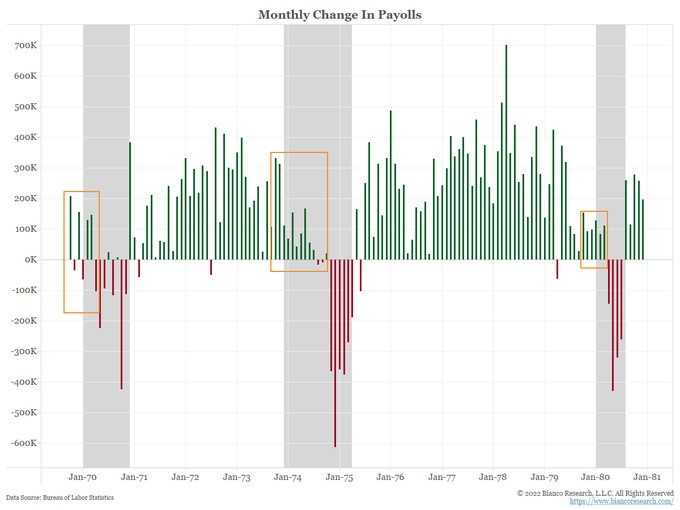

Powell sagte, wir befänden uns nicht in einer Rezession, weil der Arbeitsmarkt zu stark sei. Dies war genau das Argument, das Arthur Burns vor 50 Jahren verwendete. Doch wie die orangefarbenen Kästen zeigen, begannen alle drei Rezessionen der 1970er-Jahre mit einem positiven Lohnsummenwachstum.

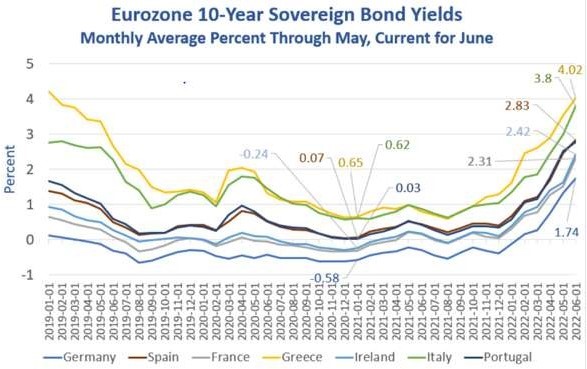

Die Europäische Zentralbank (EZB) hängt im Zinserhöhungszyklus aus Prinzip hinterher. Sie hat jetzt zwar endlich die Zinsen um einen halben Prozentpunkt angehoben, aber kontraproduktiv einen neuen Plan zum Ankauf von Anleihen (TIP) der schwächsten europäischen Volkswirtschaften vorgestellt. Wie ich bereits gesagt habe (Brief Nr. 7), nichts Neues, sondern wieder nur Ankäufe. Das Anleihekaufprogramm soll sicherstellen, dass die EZB-Zinssätze reibungslos auf alle Länder der Währungsunion übertragen werden. Damit wird das Eurosystem in der Lage sein, Wertpapiere am Sekundärmarkt zu kaufen, die in Ländern begeben wurden, in denen sich die Finanzierungsbedingungen verschlechtert haben, was durch die länderspezifischen Fundamentaldaten (laut Annahme der EZB) nicht gerechtfertigt ist, um Risiken für den Transmissionsmechanismus im erforderlichen Umfang zu begegnen. Die Ankäufe im Rahmen von TPI würden sich auf Wertpapiere des öffentlichen Sektors (marktfähige Schuldtitel von Zentral- und Regionalregierungen sowie von staatlichen Nebenhaushalten gemäß der Definition der EZB) mit einer Restlaufzeit von einem bis zehn Jahren konzentrieren. Gegebenenfalls könnte auch der Ankauf von Wertpapieren des privaten Sektors in Betracht gezogen werden. »Käufe sind ex ante nicht begrenzt«, teilte die EZB mit. Ich bin mir sicher, dass dies über das gesetzliche Mandat der EZB hinausgeht, aber niemand scheint sich heutzutage für solche Dinge zu interessieren. Es handelt sich um eine versteckte Staatsfinanzierung zur Rettung der europäischen Peripherie, insbesondere von Italien, Griechenland, Spanien und Portugal. Der Schritt der EZB verdeutlicht einen grundlegenden Fehler der Eurozone. Es gibt keinen einheitlichen Zinssatz, der für sehr unterschiedliche Länder mit unterschiedlichen Steuersystemen, Arbeitsregeln, Rentenplänen und Produktivitäten sinnvoll ist.

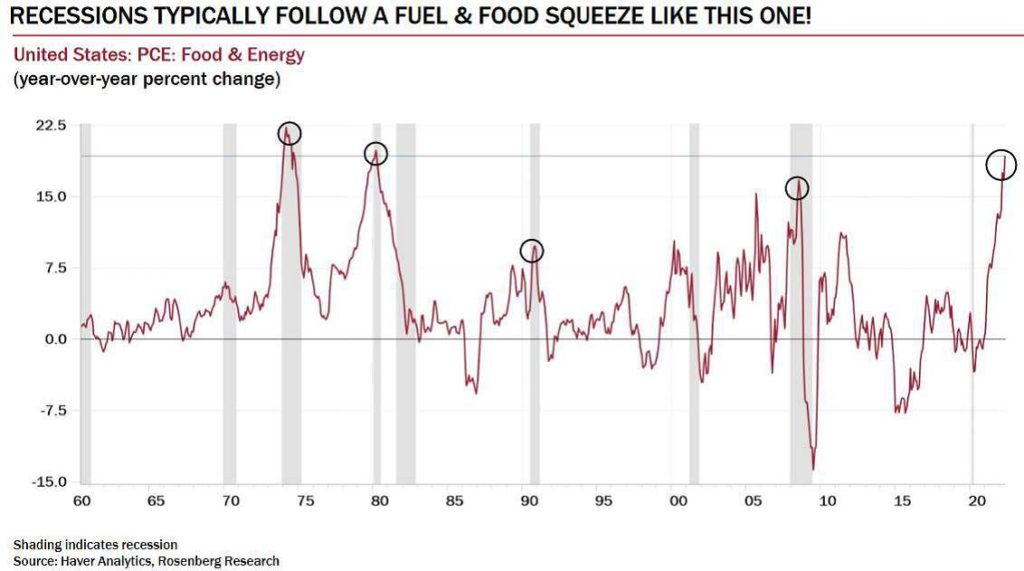

Die folgende Grafik ist aus Dave Rosenbergs letztem Chartbuch. Sie zeigt, dass die prozentualen Ausschläge der Lebensmittel- und Energiepreise bei den persönlichen Konsumausgaben (PCE) in der Regel mit einer Rezession einher- gehen. In all diesen Fällen fielen die Preise, weil die steigende Arbeitslosigkeit und die restriktivere Politik der Fed die Nachfrage verringerten, was die Preise sinken ließ. Das ist dieses Mal bisher nicht der Fall. Vielleicht, weil wegen der hohen Sparquote und den vielen Pensionierungen in der Coronazeit, die Geldpolitik allein die Nachfrage nicht schnell genug senken kann. Die Fed braucht »Hilfe« in Form von Entlassungen, die eine große Zahl von Verbrauchern zwingen, ihre Ausgaben zu kürzen.

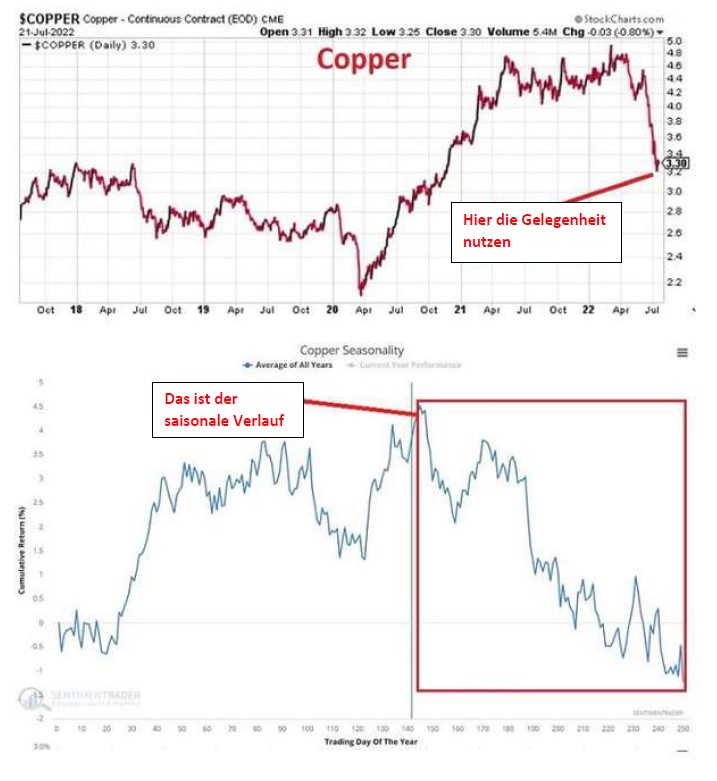

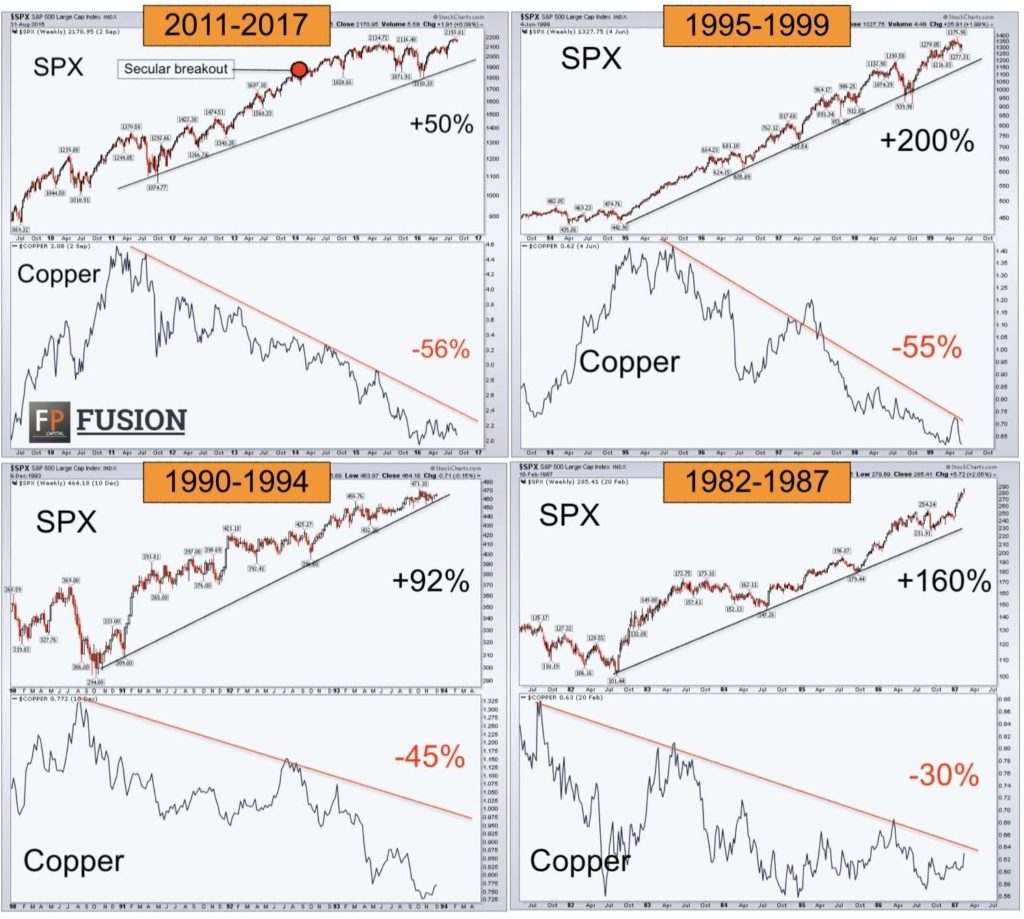

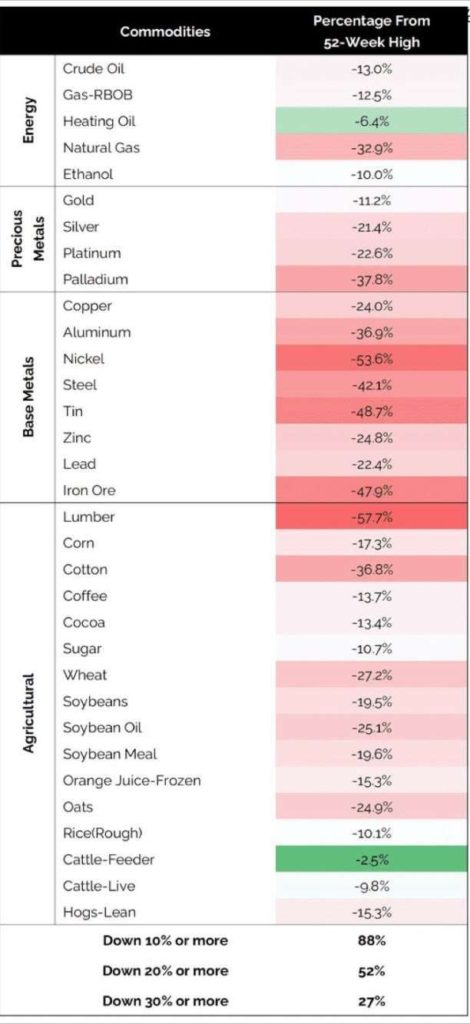

Wall-Street-Analysten sind der Meinung, dass Dr. Copper, also Kupfer, ein hervorragender Indikator für den Zustand der Wirtschaft ist. Wirtschaftswissenschaftliche Studien haben eine sehr positive Korrelation zwischen größeren Kupferpreisänderungen und der Entwicklung des Aktienmarkts nachgewiesen. Ich weiß daher: Wenn der Kupferpreis schnell auf neue 52-Wochen-Höchststände steigt, wird die US-Wirtschaft in den nächsten ein bis zwei Jahren in der Regel gut abschneiden. Wenn Kupfer dagegen einbricht, wie es seit dem Frühjahr 2022 der Fall ist (–40 Prozent), steht meist eine ernsthafte Konjunkturabkühlung oder Rezession bevor.

Das bedeutet: Die Gewinne der Unternehmen werden in einer Baisse sinken. Damit verringern sich auch die Bewertungen und diese Kompression wird durch die steigenden Zinsen beschleunigt. Ich bin daher nicht sonderlich optimistisch, was die generellen Aussichten für die Börsen betrifft.

Die Spekulationslust der Privatanleger scheint unersättlich zu sein. In den letzten Jahren wurde von der guten alten Nachschusspflicht bis hin zu ultrakurzfristigen Kaufoptionen alles in einem noch nie dagewesenen Ausmaß eingesetzt, um von steigenden Aktienkursen zu profitieren (und sie zu beschleunigen). Ein anschauliches Beispiel sind die Leveraged (gehebelten) ETFs. Von Anfang 2020 bis Ende letzten Jahres vervierfachte sich in den USA das Vermögen der fünf größten gehebelten Long-Aktien-ETFs von etwa 10 Milliarden auf 40 Milliarden US-Dollar. Jetzt, da die Aktienkurse sinken, wird dies in aller Eile rückgängig gemacht. Mehr noch, die Kleinanleger haben die Short-Seite jetzt genauso enthusiastisch angenommen wie die Long-Seite im vergangenen Jahr. Die Vermögenswerte in den fünf größten gehebelten Short-ETFs sind 2022 (in den USA) explodiert und von 3 Milliarden US-Dollar Ende letzten Jahres auf über 7 Milliarden US-Dollar im letzten Monat gestiegen. Und der Großteil dieses Anstiegs fand ausschließlich im Juni statt. Bislang jedenfalls scheint die Trendwende am Aktienmarkt in diesem Jahr nur dazu geführt zu haben, dass sich der Schwerpunkt der spekulativen Aktivitäten verlagert hat, aber nicht zu einer Verlagerung der Aktivitäten ins- gesamt. Kurzfristig macht dieser Anstieg in der Beliebtheit von fremdfinanzierten Baisse-Vehikeln den Markt anfälliger für einen Short Squeeze (könnte schon im Juli passiert sein). Längerfristig besteht jedoch die Möglichkeit, dass diese gehebelten und fremdfinanzierten Ströme, die sich über eine Reihe verschiedener Vehikel erstrecken, für die diese börsengehandelten Fonds lediglich repräsentativ sind, als dieselbe Art von Beschleuniger nach unten erweisen, wie sie es nach oben taten.

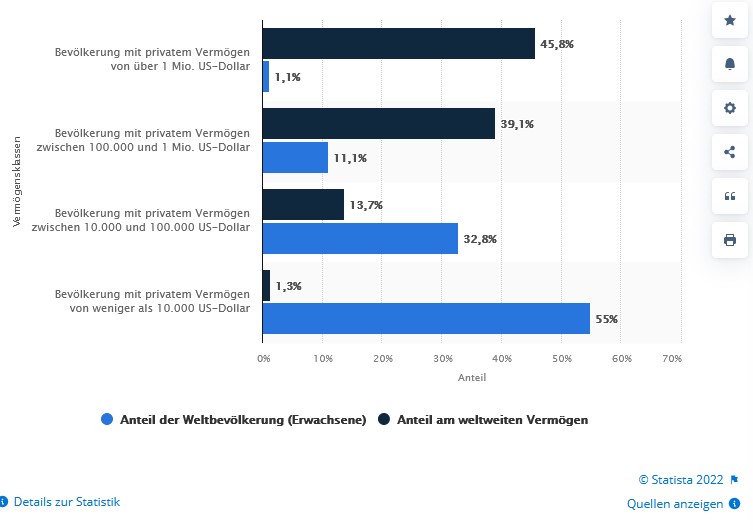

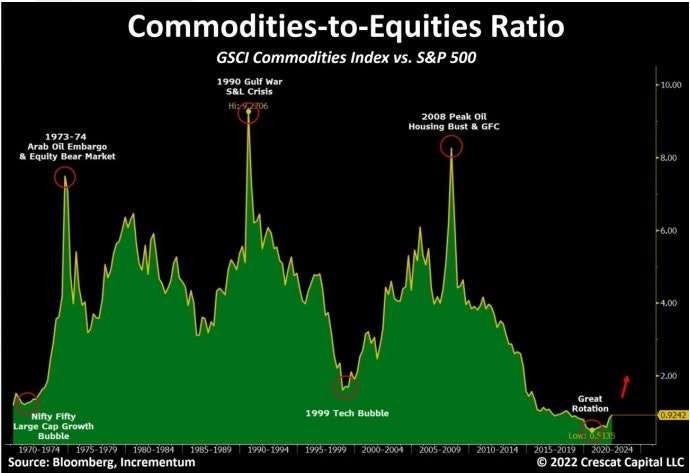

Der letzte Rohstoff-Superzyklus wurde durch die Urbanisierung Chinas vor dem Hintergrund der Globalisierung angetrieben. Er endete um 2014, als die chinesische Wirtschaftsexpansion an Schwung zu verlieren begann. Der jetzige Rohstoff-Superzyklus hat zwei Triebkräfte, die beide in Form großer gesellschaftlicher Veränderungen auftreten. Der eine Motor sind die populistischen Bewegungen in den Industrie- und Entwicklungsländern, die für ein höheres Einkommen der ärmeren Bevölkerungsschichten sorgen. Durch Straßenproteste und Streiks und durch die Wahl vermeintlich volksnaher Politiker in öffentliche Ämter gelingt es, von den Arbeitgebern eine bessere Entlohnung und von den Regierungen größere Einkommensumverteilungsschecks (für Pandemieabwehr, Inflationsbekämpfung, Kraftstoffsteuerbefreiung usw.) zu erhalten. Mit mehr Geld in der Tasche konsumieren die ärmeren 99 Prozent mehr materielle Dinge, was zu einer steigenden Nachfrage nach Rohstoffen führt – im Gegensatz zu dem reichen 1 Prozent, das sein zusätzliches Einkommen eher dazu verwendet, um mehr Finanzanlagen zu kaufen. In den letzten Monaten wurde dieser Trend für die 99 Prozent erst einmal durch die Inflation konterkariert.

Reichtumspyramide: Verteilung des Reichtums auf der Welt im Jahr 2020

Der andere Motor ist die Dekarbonisierungsbewegung, vor allem in der entwickelten Welt. Nachhaltigkeit ist sowohl zu einer populären Forderung als auch zu einem offiziellen Mandat in den Industrieländern geworden. Der Westen hat sich in den letzten zehn Jahren bemüht, einerseits einen internen grünen Konsens zu schaffen und andererseits den Rest der Welt zu bekehren, um eine weltweite Dynamik in Richtung netto null Kohlenstoffverbrauch zu erreichen. Im Rahmen der Energiewende soll die weltweite Fahrzeugflotte durch E-Fahrzeuge ersetzt werden, was verlangt, dass die Infrastruktur in einem noch nie dagewesenen Ausmaß umgebaut werden muss, um die Erzeugung, Übertragung und Verteilung von kohlenstofffreiem Strom an Milliarden von E-Fahrzeugen zu erleichtern, wo immer diese unterwegs sind. Als unbeabsichtigte Folge davon erfordert allerdings die Gewinnung von Metallen – zumindest in absehbarer Zukunft – den Einsatz einer Menge fossiler Brennstoffe. Ich glaube nicht, dass diese tiefgreifenden gesellschaftlichen Veränderungen – die treibenden Kräfte hinter dem Rohstoff-Superzyklus – in absehbarer Zeit abklingen werden. Dieser Rohstoff-Superzyklus kann noch Jahrzehnte dauern, vor allem da die Angebotsseite völlig unvorbereitet ist.

Die gesamte Rohstoffbranche leidet seit Jahren unter zu geringen Investitionen. Es gibt nicht genügend freie Produktionskapazitäten, um die steigende Nachfrage zu decken. Vor allem da es sich bei Rohstoffprojekten um langfristige Projekte handelt, sodass das Problem der Angebotsverknappung nicht von heute auf morgen gelöst werden kann.

Zweitens zögern viele (Öl- und Gas-)Produzenten, ihre Investitionsausgaben für die Produktionssteigerung zu erhöhen, was verständlich ist, da der Ölindustrie von der Öffentlichkeit gesagt wurde, dass sie schmutzig und unerwünscht, und von den Regierungen, dass sie sich im Niedergang befinde und auslaufend sei. Außerdem wollen heute nur wenige junge Leute Erdöl- oder Bergbauingenieur werden, da sie in der Branche keine Zukunft sehen. Drittens bemüht sich der Westen nach der Covid-19-Pandemie, unliebsame Anbieter aus seinen Lieferketten zu entfernen.

Keine leichte Aufgabe, wenn man bedenkt, dass China und Russland einen großen Teil der vorgelagerten Produktion und einen noch größeren Teil der Raffination vieler Rohstoffe kontrollieren. Die oben beschriebene Doppelbelastung beim Ausgleich von Rohstoffangebot und -nachfrage bedeutet, dass sich für Anleger eine Chance bietet, sofern sie die großen Schwankungen dieser Anlageklasse aushalten.

Das Forschungsunternehmen Rystad Energy prognostiziert bis 2030 ein globales Angebotsdefizit von 6 Millionen Tonnen Kupfer. Selbst wenn die Produzenten jetzt damit beginnen, mehr Kupfer abzubauen, ist das nicht von heute auf morgen zu bewerkstelligen: Der Bau einer neuen Kupfermine dauert vier bis zwölf Jahre und kostet zwischen 1 Million und 1 Milliarde US-Dollar – und mehr. Also Kupferproduzenten kaufen, weil nichts unbegrenzt geradlinig fällt (siehe Grafik auf Seite 3). Warten wir noch ein wenig, denn das Rezessionsszenario kann kommen und die Saisonalität legt nahe, dass es Gelegenheiten mit noch besseren Chancen geben könnte.

Der Goldpreis entwickelte sich dieses Jahr zwar besser als Aktien, ist aber mit –3,49 Prozent auch unter die Räder gekommen. Gold- und Silberminenaktien hat es noch viel stärker getroffen. Ich führe das auf Algorithmen zurück – Dollar steigt, Gold verkaufen. Die Anleiherenditen sinken, man kauft Anlagen mit langer Laufzeit. Auch das führt zu Verkäufen bei Gold und zu Panikverkäufen bei Minenaktien. Dabei entwickelt sich Gold am besten in Zeiten von Stagflation und realen Negativzinsen. Derzeit haben wir die tiefsten negativen Realzinsen seit mindestens 50 Jahren. Das sind gute Bedingungen für einen Bullenmarkt bei Gold. Man darf sich nicht von computergesteuerten Verkäufen zu schlechten emotionalen Entscheidungen verleiten lassen. Die Computer sind nicht auf eine Stagflation wie in den 70er-Jahren programmiert. Edelmetalle und Rohstoffe gedeihen am besten in Zeiten der Stagflation. Während der Wartezeit generieren die Minenaktien immer noch einen Betriebsgewinn und zahlen eine hohe Dividende. Und: Langfristig wird der Goldpreis vom Vertrauen in unser Währungssystem bestimmt.

Vertrauen in Gold zeigt sich in China. Die Chinesen waren nach jüngsten Berichten besonders starke Goldkäufer. Eine Schlagzeile der China Daily vor einer Woche: »Gold boomt auf dem Inlandsmarkt, da der Preis einen neuen Tiefstand erreicht.« Das macht Sinn. Denn es wird geschätzt, dass bis zu 80 Prozent des Vermögens der privaten Haushalte in China in Immobilien angelegt sind, die im Moment eine schwierige Zeit haben. Die chinesische Regierung bietet kaum soziale Leistungen, sodass die Chinesen auf ihren Immobilienbesitz angewiesen sind. Unter den gegenwärtig schwierigen Bedingungen des chinesischen Immobilienmarkts ist Gold als Vermögensspeicher sogar noch attraktiver geworden. Auch die chinesische Zentralbank soll ihre Goldbestände weiter aufstocken. Klingt logisch, wenn man sieht, wie die USA Russland vom US-Dollar-Markt abgeschnitten haben. Auch will China, dass der Renminbi die Rolle des US-Dollars als Weltwährungsreserve infrage stellt. Eine Währung mit hoher Golddeckung würde helfen, dieses Ziel zu erreichen.

Der Euroraum hat schon einige Krisen durchlebt, ohne dass er bisher zusammengebrochen ist. Der Euro macht den Raum attraktiv für Geschäftstätigkeiten aus Drittländern und fördert damit Handel und Investitionen. Außerdem ist der Euro die zweitbeliebteste Reservewährung der Welt. Hauptursache für die Euroschwäche ist das zögerliche Vor- gehen der EZB bei der Inflationsbekämpfung. Sowohl die US-Notenbank als auch die Schweizer Notenbank (SNB) haben die Zinserhöhungen früher eingeleitet. Die EZB muss ihre Scheu vor einer adäquaten Zinserhöhung ablegen. Nur das kann den Euro stabilisieren.

Für die Schweiz ist der Euroraum der anteilsmäßig größte Handelspartner. Ein schwacher Euro oder ein starker Franken beeinträchtigen die Exportaussichten der Schweiz. Allerdings bezieht die Schweizer Wirtschaft einen großen Teil ihrer Vorprodukte aus dem Euroraum und profitiert daher auch von einem schwächeren Euro. Die SNB dürfte wohl das neue Euro-Kursband in einer Breite von 0,98 bis 1,02 Franken sehen. Sie hat ihre riesigen Fremdwährungsbestände, die sie im Zuge ihrer Interventionen zur Schwächung des Frankens angehäuft hat, auch in Aktien und Anleihen ausländischer Unternehmen investiert. Jetzt gibt sie einen Verlust von 95 Milliarden Schweizer Franken bekannt. Damit dürfte dem Ansinnen der Schweizer Politiker, die Gewinne für allgemeine Wohltaten einzusetzen, wohl ein Ende bereitet sein. Im Kampf um die gesetzlich festgeschriebene Unabhängigkeit der SNB hilft SNB-Präsident Jordan nun ausgerechnet der Rekordverlust, den die Nationalbank für das erste Halbjahr ausweist. Auch die EZB sollte sich, statt ständig politisch nachzugeben, auf ihre Aufgabe der Inflationsbekämpfung konzentrieren.

Der Dollar gewinnt im Moment, weil er in Krisenzeiten immer als sicherer Hafen angesehen wird. Seit Jahren kommt kein Wirtschaftsgipfel in Asien zusammen, ohne vor der amerikanischen Zinswende zu warnen. Nun ist es so weit.

Die Folgen waren lange zuvor bekannt: Geld fließt nun aus Asien ab und in höher verzinsliche Anlagen in Amerika, zumal der Dollar angesichts der weltumspannenden Krisen als Fluchtwährung gilt. Damit fällt der Außenwert der asiatischen Währungen. Sri Lankas Rupie hat den größten Absturz erfahren, dicht gefolgt von der pakistanischen Rupie. Die Rupie Indiens, der drittgrößten Volkswirtschaft Asiens, pendelt um ihr Allzeittief. Sinkt der Außenwert, werden Importe und das Bedienen von Dollar-Krediten immer teurer. Ein schlechtes Umfeld für Schwellenländer, das oft mit politischen Unruhen einhergeht.

Wie heißt es so schön: Der Markt kann länger irrational bleiben, als wir zahlungsfähig bleiben können. Netter Spruch, aber falsch, wenn man Aktien nie fremdfinanziert und immer genügend Bargeld zur Verfügung hat, um jede Gelegenheit zu nutzen. Ich habe mich daher entschlossen, erst einmal meine Aktien von Carl Zeiss Meditec in zwei Tranchen zu verkaufen.

Die US-Börsenaufsichtsbehörde hat am Freitag die Alibaba Group Holding auf eine Liste chinesischer Unternehmen gesetzt, die Gefahr laufen, von den US-Börsen ausgeschlossen zu werden, wenn die US-Wirtschaftsprüfer nicht vor dem Frühjahr 2024 das Unternehmen überprüfen können. Die US-Regulierungsbehörden fordern seit einiger Zeit vollständigen Zugang zu den in China aufbewahrten Arbeitspapieren der in New York notierten chinesischen Unter- nehmen. Der Schritt der Behörde erfolgte wenige Tage, nachdem Alibaba angekündigt hatte, eine Erstnotierung in Hongkong zu beantragen, wo das Unternehmen 2019 eine Zweitnotierung erhalten hatte. Eine Erstnotierung in der asiatischen Finanzmetropole würde es ermöglichen, dass die Aktien von Alibaba weiterhin gehandelt werden kön- nen, selbst wenn das Unternehmen von der amerikanischen Börse ausgeschlossen wird. Die Aktien der Gesellschaft waren bereits unter Druck geraten, nachdem Berichte aufgetaucht waren, wonach der Gründer Ma plane, die Kon- trolle über das Finanztechnologieunternehmen Ant, eine Tochtergesellschaft von Alibaba, abzugeben Die Aktien von Alibaba beendeten den Monat circa 21 Prozent niedriger.

Ich rechnete schon früher mit einer Bodenbildung bei Edelmetallen. Minenaktien waren schon im Juni stark überverkauft und haben mich zu weiteren Käufen verführt. Oben sehen Sie den 5-Jahres-Chart des Index Gold Miners Bullish Percent (BPGDM), der bis Anfang Juli auf nur noch 10,34 Prozent gefallen ist. Das Niveau von 10,34 Prozent war niedriger als beim Tiefpunkt im August 2018 (Gold bei 1.180 Dollar). Der Relative-Stärke-Index (RSI) – oberes Feld – lag mit 1,64 Prozent ebenfalls niedriger als im Jahr 2018. Es hat eine totale Kapitulation stattgefunden. Alle Stimmungsindikatoren für Gold, Silber und die Minenwerte befinden sich auf Niveaus, die man bei Tiefstständen sieht.

Die Trader sind bei den Gold- und Silberminen stark mit Leerverkäufen engagiert. So ist die Short-Position von Agnico Eagle (7,1 Millionen Aktien) im Vergleich zum Vorjahr um fast 450 Prozent gestiegen und lag damit fast doppelt so hoch wie beim Tiefststand des Goldpreises 2018 und 150 Prozent höher als beim Tiefststand Ende 2015. Die Short- Position von Alamos (8,4 Millionen Aktien) war fast viermal so hoch wie vor einem Jahr und lag 180 Prozent über dem Goldtief von Ende 2015. Die Leerverkäufer treiben den Trend so weit wie möglich voran, um die Anleger zum Verkauf zu treiben. Bis jetzt haben sie Erfolg damit.

Newmont (NEM), die ich aus steuerlichen Gründen nicht im Depot habe, hat die Prognosen deutlich verfehlt. Grund waren die höheren Kosten: »Im Vergleich zum ersten Quartal 2022 wurde das Ergebnis durch höhere Lohn-, Material- und Verbrauchskosten in Höhe von ca. 80 Mio. US$, höhere Brennstoff- und Energiekosten in Höhe von ca. 50 Mio. US$ und die im zweiten Quartal verbuchten Aufwendungen in Höhe von 70 Mio. US$ im Zusammenhang mit der Anfang Juli bekannt gegebenen Gewinnbeteiligungsvereinbarung für Penasquito negativ beeinflusst. Darüber hinaus wirkten sich die niedrigeren realisierten Metallpreise, einschließlich ungünstiger Mark-to-Market-Anpassungen bei Verkäufen zu vorläufigen Preisen, im Vergleich zum ersten Quartal mit etwa 225 Mio. US$ ergebnismindernd aus.« Außer bei Barrick wird es bei den meisten Bergbauunternehmen, die ich besitze, kaum Marktwertanpassungen geben. Das Ergebnis war NEM-spezifisch. Die meisten Anleger haben wohl etwas anderes angenommen und den gesamten Markt für Edelmetallaktien durch Verkäufe abgestraft.

Im Gegensatz zu NEM übertraf Agnico (AEM) mit 76 Cents pro Aktie die durchschnittliche Gewinnschätzung der Analysten. CEO Ammar Al-Joundi: »Im zweiten Quartal 2022 hat das Unternehmen einen neuen vierteljährlichen Produktionsrekord aufgestellt, der auf eine starke operative und sicherheitstechnische Leistung zurückzuführen ist. Diese starke Produktionsleistung führte zu einem über den Erwartungen liegenden Ergebnis und Cashflow und versetzt uns in eine gute Position, um die Prognosen für 2022 trotz des anhaltenden inflationären Kostendrucks zu erfüllen.« Der operative Cashflow von AEM stieg im Jahresvergleich um mehr als 50 Prozent auf einen Rekordwert von 633 Millionen US-Dollar (1,39 US-Dollar pro Aktie). In den letzten vier Monaten hat AEM Schulden in Höhe von 225 Millionen US-Dollar zurückbezahlt, wodurch die Nettoverschuldung auf nur noch 434 Millionen US-Dollar gesunken ist. Ausgehend von der (wahrscheinlich konservativen) Prognose von AEM für das gesamte Jahr 2022 erwartet AEM eine Produktion von fast 1,8 Millionen Unzen Gold in der zweiten Jahreshälfte (gleichmäßig aufgeteilt auf das dritte und vierte Quartal), gegenüber 1,52 Millionen Unzen in der ersten Jahreshälfte. Das entspricht einem Anstieg der Produktion im zweiten Halbjahr um 17 Prozent. Obwohl AEM aufgrund der Inflation sowohl bei den Cash-Kosten als auch bei den All-in Sustaining Costs für das Gesamtjahr das obere Ende der Spanne anpeilt, entspricht diese Prognose leicht niedrigeren Kosten pro Unze als in der ersten Jahreshälfte. AEM ist die drittgrößte Goldminengesellschaft der Welt und die beiden größten (Newmont und Barrick) haben kein Produktionswachstumsprofil, wie es AEM hat. Außerdem befinden sich seine Minen in den sichersten Ländern. Trotzdem wird die Aktie derzeit mit einem Abschlag zum Nettoinventarwert (NAV) gehandelt.

Wie erwartet war die Goldproduktion von Barrick (GOLD) im zweiten Quartal höher (um 5,4 Prozent) als im ersten. Barrick gab auch eine positive Prognose für den Rest des Jahres ab: »Es wird erwartet, dass Barricks Goldproduktion 2022 im Laufe des Jahres steigen wird, und mit der stärkeren Q2-Performance bleibt das Unternehmen auf dem Weg, die Gold- und Kupferprognose für 2022 zu erreichen.« Die Kosten stiegen im zweiten Quartal gegenüber dem ersten nur um einen niedrigen einstelligen Prozentsatz. Die Zahlen sind solide, aber in der Panik verlor die Aktie trotzdem. Die Dividendenrendite von Barrick liegt derzeit bei 5,1 Prozent.

Der Produktionsbericht fürs zweite Quartal von Hecla (HL) war besser als erwartet. Phil Baker, CEO von HL: »Alle drei Minen von Hecla haben im zweiten Quartal solide Ergebnisse geliefert, vor allem aufgrund der erwarteten höheren Silberproduktion bei Lucky Friday und der Goldproduktion bei Casa Bernardi, während Greens Creek ein sehr solides und beständiges Quartal hatte.« In der ersten Juliwoche gab HL die Übernahme von Alexco Resource Corp. bekannt. Das Unternehmen tut, was ein Bergbauunternehmen in einer schwierigen Zeit für Bergbauaktien tun sollte: Die Starken übernehmen die Schwachen. Allerdings werden in einer schwierigen Zeit solche Übernahmen oft anfangs schlecht aufgenommen. Laut Hecla erhöht die Übernahme »Hecla’s Silberexposure durch eine Erhöhung der nachgewiesenen und wahrscheinlichen Silberreserven um 19 Prozent auf 237 Millionen Unzen, der gemessenen und angezeigten Ressourcen um 24 Prozent auf 257 Millionen Unzen und der abgeleiteten Ressourcen um 7 Prozent auf 523,7 Millionen Unzen«.

Bei beiden im letzten Brief aufgeführten Anleihen – Murphy Oil Corp. 6,375% 21/28 (US626717AN25) und Republik Österreich (AT0000A2HLC4) 0,85% 20/20 – bin ich nicht zum Zuge gekommen. Die Limits lagen zu tief.

| Kurs | |||

| 30.06.2022 | 29.07.2022 | ||

| Murphy Oil Corp. 6,375% 21/28 | US626717AN25 | 91.98% | 99.01% |

| Republik Österreich | AT0000A2HLC4 | 46.18% | 61.50% |

Hoffentlich liegen jetzt erfolgreichere Tage vor mir.

Mit freundlichen Grüßen

Ottmar Beck

DAX –15,11 % | EURO STOXX 50 P –11,84 % | SMI –13,43 % | RexP –8,57 % | SBI –7,68 % | Gold (in US-Dollar) –3,48 %

per 29. Juli 2022

| Kurs/Kauf | Kurs/Ist | Wert- | Wert- | Wertzuwachs | ||||

| Euro | Euro | zuwachs | zuwachs | Kurs/Verk. | nach Realisation | |||

| 29. Jul | in Euro | in Prozent | Euro | in Prozent | ||||

| Dignity PLC | Montag, 5. Feb. 18 | 8.59 | Montag, 4. Juni 18 | 11.87 | 38.26% | |||

| General Electric | 12.30 | Montag, 4. Juni 18 | 11.95 | -2.85% | ||||

| Agnico-Eagle Mines | 36.00 | Dienstag, 19. Mai 20 | 62.19 | 72.75% | ||||

| Shire PLC | 35.52 | Montag, 3. Dez. 18 | 51.40 | 44.71% | ||||

| Transocean LTD | Montag, 9. April 18 | 8.00 | Montag, 30. April 18 | 10.20 | 27.50% | |||

| ANHEUSER-BUSCH INBEV N.V. | Montag, 4. Juni 18 | 82.32 | Montag, 6. Aug. 18 | 86.73 | 5.36% | |||

| Goldcorp | 11.88 | Mittwoch, 17. April 19 | 9.92 | -16.52% | ||||

| Agnico-Eagle Mines | Dienstag, 14. Aug. 18 | 33.68 | Freitag, 31. Juli 20 | 66.90 | 98.63% | |||

| ANHEUSER-BUSCH INBEV N.V. | Montag, 3. Dez. 18 | 66.99 | Mittwoch, 6. März 19 | 72.47 | 8.18% | |||

| Kraft Heinz Company | Mittwoch, 6. März 19 | 29.06 | Mittwoch, 29. Mai 19 | 25.77 | -11.32% | |||

| Newmont Mining | Mittwoch, 17. April 19 | 30.26 | Donnerstag, 3. Juni 21 | 58.60 | 93.69% | |||

| Shell | Donnerstag, 11. Feb. 20 | 23.88 | Donnerstag, 23.April 20 | 16.52 | -30.81% | |||

| Total | Donnerstag, 11. Feb. 20 | 45.12 | Donnerstag, 23.April 20 | 32.25 | -28.52% | |||

| Exxon | Donnerstag, 11. Feb. 20 | 55.44 | Donnerstag, 23.April 20 | 40.31 | -27.30% | |||

| Equinor ASA | Donnerstag, 12. März 20 | 9.72 | Mittwoch, 8. April 20 | 12.30 | 26.57% | |||

| Hornbach Holding AG | Donnerstag, 12. März 20 | 40.50 | Montag, 8. Juni 20 | 63.90 | 57.78% | |||

| Agnico-Eagle Mines | Donnerstag, 24. Sep. 20 | 67.11 | Montag, 14.März 22 | 55.28 | -17.63% | |||

| Wheaton | Donnerstag, 24. Sep. 20 | 41.76 | Montag, 14.März 22 | 42.51 | 1.81% | |||

| Newmont Mining | Donnerstag, 24. Sep. 20 | 53.04 | Montag, 14.März 22 | 69.02 | 30.13% | |||

| Alamos | Donnerstag, 24. Sep. 20 | 7.59 | Montag, 14.März 22 | 7.82 | 2.98% | |||

| Newcrest (früher Pretium) | Donnerstag, 24. Sep. 20 | 10.84 | Dienstag, 03.03.2022 | 14.53 | 34.04% | |||

| Svenska Handelsbanken | Freitag, 09. Okt. 20 | 7.28 | Donnerstag, 26.Nov. 20 | 8.68 | 19.21% | |||

| Enbridge | Freitag, 18. Dez. 20 | 27.25 | 43.87 | 16.62 | 60.97% | |||

| Alibaba | Dienstag, 29. Dez.20 | 190.40 | 87.30 | -103.10 | -54.15% | |||

| Newcrest (früher Pretium) | Freitag, 05.Feb.21 | 9.10 | 10.86 | 1.76 | 19.34% | |||

| Grenke AG | Montag, 08.Feb.21 | 26.44 | Montag, 30.November 21 | 30.60 | 15.73% | |||

| IQIYI | Mittwoch, 14. April 21 | 12.85 | 3.72 | -9.13 | -71.05% | |||

| Exxon | Donnerstag, 8. Juli 21 | 50.76 | Freitag, 25. Februar 22 | 67.10 | 32.19% | |||

| Agnico-Eagle Mines | Mittwoch, 31. Aug. 21 | 48.99 | 42.20 | -6.79 | -13.86% | |||

| Alamos | Mittwoch, 31. Aug. 21 | 6.68 | 7.75 | 1.07 | 16.06% | |||

| Alibaba | Freitag, 26.11.2021 | 116.50 | 87.30 | -29.20 | -25.06% | |||

| Carl Zeiss Meditech | Mittwoch, 26.01.2022 | 137.40 | Montag 18.07.2022 | 132.05 | -3.89% | |||

| Alamos | Donnerstag, 05.05.2022 | 7.50 | 7.75 | 0.25 | 3.37% | |||

| Sibanye | Donnerstag, 05.05.2022 | 12.30 | 9.65 | -2.65 | -21.54% | |||

| Barrick | Donnerstag, 05.05.2022 | 21.88 | 15.39 | -6.49 | -29.66% | |||

| Carl Zeiss Meditech | Freitag, 06.05.2022 | 113.00 | Montag 01.08.2022 | 142.00 | 25.66% | |||

| Agnico-Eagle Mines | Mittwoch, 01.06.2022 | 49.75 | 42.20 | -7.55 | -15.18% | |||

| Wheaton | Mittwoch, 01.06.2022 | 38.70 | 33.62 | -5.08 | -13.13% | |||

| Hecla | Mittwoch, 01.06.2022 | 4.40 | 4.45 | 0.05 | 1.16% | |||

| Totaler Wertzuwachs bei gleich großer Anlage in jedem Titel | -10.98% | 19.09% | ||||||

HAFTUNGSAUSSCHLUSS: Ich habe eine Position in den aufgeführten Wertpapieren entweder durch Aktienbesitz, Optionen oder anderen Derivaten. Ich habe diesen Artikel selbst verfasst, und er gibt meine eigene Meinung wieder. Ich stehe in keiner geschäftlichen Beziehung zu einem Unternehmen, dessen Aktien in diesem Artikel erwähnt werden. Dieser Informationsbrief dient ausschließlich zu Bildungs- und Informationszwecken. Alle hierin geäußerten Meinungen sind keine Anlageempfehlungen und sollen nicht als Grundlage für Anlageentscheidungen dienen. Der Autor handelt nicht in der Funktion eines Anlageberaters und ist kein registrierter Anlageberater. Der Autor empfiehlt Anlegern, einen qualifizierten Anlageberater zu konsultieren, bevor sie einen Handel tätigen. Alle hierin enthaltenen Prognosen, Marktausblicke oder Schätzungen sind zukunftsgerichtete Aussagen, die auf bestimmten Annahmen beruhen und nicht als Hinweis auf tatsächlich eintretende Ereignisse verstanden werden sollten. Bei diesem Artikel handelt es sich nicht um einen Investment- Research-Bericht, sondern um eine zu einem bestimmten Zeitpunkt verfasste Meinung. Die hierin zum Ausdruck gebrachten Meinungen des Autors beziehen sich nur auf einen kleinen Querschnitt von Daten im Zusammenhang mit einer Investition in die genannten Wertpapiere. Jede dargestellte Analyse basiert auf unvollständigen Informationen und ist in ihrem Umfang und ihrer Genauigkeit begrenzt. Die in diesem Artikel enthaltenen Informationen und Daten stammen aus Quellen, die für zuverlässig gehalten werden, deren Richtigkeit und Vollständigkeit jedoch nicht garantiert werden kann. Der Autor lehnt ausdrücklich jede Haftung für Fehler und Auslassungen im Service und für die Nutzung oder Interpretation der hier enthaltenen Informationen durch andere ab. Alle Meinungen, Einschätzungen und Schlussfolgerungen beruhen auf dem besten Wissen und Gewissen des Autors zum Zeitpunkt der Veröffentlichung und können ohne vorherige Ankündigung geändert werden. Der Autor übernimmt keine Verpflichtung, die Informationen in diesem Dokument zu korrigieren, zu aktualisieren oder zu überarbeiten oder auf andere Weise zusätzliches Material bereitzustellen. Alle Investitionen bergen Risiken einschließlich des Verlusts des Kapitals. Die Wertentwicklung in der Vergangenheit ist keine Garantie für zukünftige Erträge.

DATENSCHUTZERKLÄRUNG: Die zum Bezug unseres Informationsbriefs anzugebenden Daten (Name, E-Mail-Adresse) werden bei uns gespeichert und zur elektronischen Versendung unseres Newsletters an Ihre E-Mail-Adresse verwendet. Die gespeicherten persönlichen Daten unterliegen den datenschutzrechtlichen Bestimmungen und dienen nur der Aufrechterhaltung des Service. Sie werden nicht ohne Ihre Einwilligung an Dritte weitergegeben. Sollten Sie sich vom Bezug unseres Informationsbriefs abgemeldet haben, werden Ihre Daten gelöscht.

Beitrag von Ottmar Beck, Vermögensverwalter / Schweiz

Wilen, den 5. Juli 2022

Edward Chancellor

Sehr geehrte Damen und Herren,

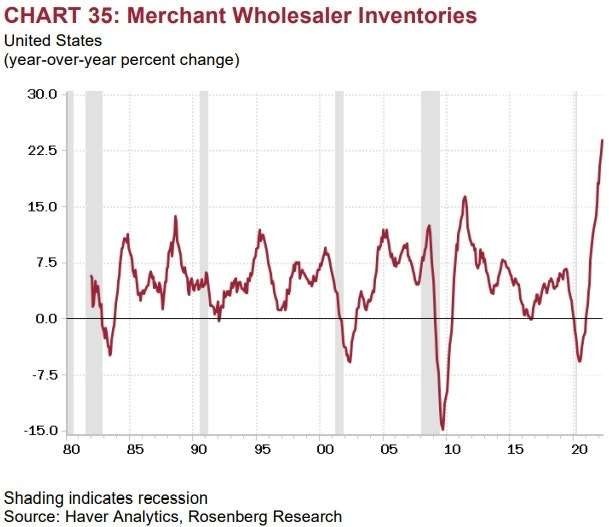

im Juni hatte ich geschrieben: »Der erste Tiefpunkt ist nahe – jetzt oder in den nächsten Wochen«. In den letzten beiden Juni-Wochen ging es aufwärts. Möglich, dass dieser jüngste Aufschwung an den Aktienmärkten die Kauflaune der wohlhabenderen Verbraucher wieder etwas gehoben hat. Wenn dem so ist, ist das heikel und man sollte sich nicht darauf verlassen, denn der S&P 500 und der NASDAQ befinden sich eindeutig im Abwärtstrend. Und jeder Abstieg weist alle Merkmale einer Bärenmarktrallye auf. Wenn sie sich fortsetzt, sollten Sie weiter abbauen, aber noch nicht völlig aussteigen. Denn es ist seltsam, dass in einer Zeit, in der fast alles knapp ist, die Lagerbestände der Großhändler so aussehen:

Eine Gewinnrezession dürfte fast schon eine ausgemachte Sache sein. Ein Beispiel dafür ist Europa. Der europäische Erzeugerpreisindex (PPI) wurde gerade gemeldet. Er stieg um 37 Prozent! Der PPI ist ein grober Näherungswert für die Inputkosten der Unternehmen, während der Verbraucherpreisindex (VPI) ein Indikator für ihre Preissetzungsmacht ist. Da der VPI auf dem Kontinent »nur« bei etwa 8,1 Prozent liegt, zeigt dies, welch enormer Druck auf den Gewinnspannen liegt. Darüber hinaus sind die europäischen Politiker entschlossen, die russischen Energieimporte drastisch zu reduzieren. Eine Rationierung von Erdöl und Erdgas ist also so gut wie sicher. Angesichts der oben genannten schockierenden PPI-Zahlen stehen Europas Unternehmen vor einem Alptraumszenario, wie es seit den frühen 1970er-Jahren nicht mehr vorgekommen ist. Es könnte sogar noch schlimmer sein als damals. Eine schwere Rezession wird dazu führen, dass die Haushaltsdefizite explodieren, da die Sozialleistungen weiterlaufen oder sich gar erhöhen und die Steuereinnahmen verdampfen. Das bedeutet, dass die europäischen Regierungen in großem Umfang zusätzliche Schulden machen müssen. Das ist eine beunruhigende Aussicht, wenn man bedenkt, dass sie bereits überschuldet sind, insbesondere in Südeuropa. Es ist möglich, dass die Europäische Zentralbank (EZB) beschließt, wieder Geld per Computer zu schaffen, um die ausufernden Defizite zu finanzieren. Wenn dies der Fall ist, könnten wir bald eines der schlimmsten vorstellbaren Wirtschaftsszenarien erleben: einen regelrechten Inflationsschub. Hoffentlich können wir, Europa, den bevorstehenden Energieschock verkraften. Ein ermutigender Aspekt ist, dass wir unsere Erdgasspeicher auffüllen. In den Sommermonaten könnten wir in der Lage sein, diese vollständig aufzufüllen, vor allem, da immer mehr amerikanisches und katarisches Flüssiggas auf dem Weg nach Europa ist. Wir Anleger können auf das Beste hoffen, aber es ist ratsam, sich auf das Schlimmste vorzubereiten. Im letzteren Fall besteht ein sehr reales Risiko, dass dies auch der Moment ist, in dem der Euro ins Wanken gerät. Sollte dies der Fall sein, könnte es zusätzlich zu einer Vertrauenskrise bei den meisten Fiat-Währungen, einschließlich des US-Dollars, führen. Wenn sich das negative Szenario bewahrheitet, wird dies mit ziemlicher Sicherheit zu dem Quantensprung des Goldpreises führen, den ich (leidgeprüft) schon lange erwarte. Aber die jetzigen Umstände machen es wahrscheinlicher, dass meine hartnäckige Geduld belohnt wird.

Darüber hinaus sind meiner Ansicht nach wichtige Rohstoffe im Allgemeinen die wahren antifragilen Vermögenswerte dieser Tage. Dies bezieht sich auf jene Teile der Anlagen, die im Wert steigen oder sich zumindest halten, wenn schlechte Dinge passieren. Neben Gold gibt es auch Silber, Palladium, Kupfer, Zink, Nickel, die meisten Agrarrohstoffe sowie Erdöl und Erdgas. Es ist jedoch wichtig, auf den Preis zu achten. Rohstoffe sind notorisch volatil.

Viele sind derzeit überbewertet, insbesondere Energie. Bei allen gab es in den letzten zwei Jahren zeitweise heftige Korrekturen, obwohl sie sich in einem starken Aufwärtstrend befinden. Im Moment würde ich mich auf die weniger konjunktursensiblen Bereiche oder solche mit ungewöhnlichen Nachfragetreibern wie Agrarrohstoffe konzentrieren. Zur Veranschaulichung des Aufwärtspotenzials ist der folgende Crescat-Chart sehr aufschlussreich und überzeugend.

Die Zinsspreads sind im Zuge des Quantitative Easings (QE) der EZB (und der Anleihekäufe in der europäischen Peripherie) erst zusammengebrochen und jetzt wieder am steigen.

Die EZB steht vor einem gewaltigen Dilemma: Preisstabilität oder die Rettung Europas (des Euros)? Die Präsidentin der EZB, Christine Lagarde, hat den Finanzministern der Eurozone erklärt, dass das neue Antikriseninstrument der EZB zum Einsatz kommen wird, wenn die Kreditkosten für schwächere Länder zu stark oder zu schnell steigen, so Personen, die über die Gespräche informiert wurden. Neues Instrument, welches neue Instrument? Es gibt kein neues Instrument und es wird auch kein neues Instrument geben. Die EZB kann ein bestehendes QE-Instrument einsetzen, um Staatsanleihen in unbegrenzter Höhe zu kaufen oder nicht. Das ist eine Entscheidung, aber kein neues Instrument. Die EZB sieht sich mit einer Inflation von 8,1 Prozent konfrontiert, der höchsten in ihrer Geschichte, und sie müsste die Zinssätze anheben und ihre Bilanz verkleinern. Was wird sie tun?

Am 26. Juli 2012, als es zu einem ähnlichen Anstieg der Spreads kam, gab der damalige EZB-Präsident Mario Draghi diese Erklärung ab: »Wir werden alles tun, was nötig ist, um den Euro zu retten, und glauben Sie mir, es wird reichen.« Und was hat Draghi getan? – Nichts! Die Anleihespreads brachen nach dieser Ankündigung zusammen. Kein neues Werkzeug, es war nur ein Bluff.

Was sagt die EZB heute? »Die Anleger sollten nicht an der Entschlossenheit der politischen Entscheidungsträger zweifeln, ihr Mandat zur Gewährleistung der Preisstabilität zu erfüllen.« Auch heute gibt es kein neues Instrument. Es handelt sich also entweder wieder um einen Bluff oder um die selektive Anwendung eines früheren QE- Instruments. Mario Draghi kam mit seinem Bluff davon, weil der Druck der Globalisierung disinflationär war. Frau Lagarde wird mit demselben Bluff nicht durchkommen, weil die Kräfte der Deglobalisierung und der Krieg in der Uk- raine sehr inflationär wirken. Das Problem, mit dem die EZB konfrontiert ist, ist komplex. Es gibt nämlich keinen einzigen Zinssatz, der für Deutschland, Griechenland, Spanien, Italien und Portugal Sinn macht. Frau Lagarde befindet sich auf einer »Mission impossible«, da die 19 Länder der Eurozone alle einen anderen neutralen Zinssatz haben müssten. Theoretisch sind die Staatsanleihen von Deutschland und Griechenland identisch. Die Ausfallrisiken sind die gleichen. In der Praxis ist das aber völliger Unsinn und zum dritten Mal seit Einführung des Euro wird die Idee auf den Prüfstand gestellt.

Im Gegensatz zu Europa sind die Preise in der Schweiz mit einer Inflationsrate von 2,9 Prozent im Mai, fast stabil zu nennen. Was beweist, dass die Schweiz durch eine seriöse Geld- und Schuldenpolitik die Inflation bisher im Griff hat. Allerdings bleibt bei dieser Betrachtung der hohe Verschuldungsgrad der Schweizer Immobilienbesitzer außen vor, der 1991 schon einmal zum Platzen einer Immobilienblase geführt hat. Derzeit spricht der Markt von einer Überbewertung der Immobilien von 30 Prozent. Die Verschuldung von Privatpersonen beträgt hierzulande wegen der Hypotheken 150 Prozent des Bruttoinlandsprodukts (BIP). Damit liegen die Schweizer weltweit an der Spitze.

Im zweiten Halbjahr könnte es aufgrund der schlechteren Wirtschaftszahlen zu einer kleinen Entspannungsrunde bei den Zinsen, ausgehend von den USA, kommen. Die Fed wird angesichts der bevorstehenden Wahlen am 8. November (Halbzeitwahl) kaum die Kraft haben, eine straffe geldpolitische Strategie durchzuziehen, die die Arbeitslosigkeit in die Höhe treiben und die amtierende Partei in Ohnmacht fallen lassen würde. Nur ein echter Wunschdenker könnte sich darauf verlassen. Aber die Grundrichtung bleibt bestehen.

Die Wall Street bewegt sich nur langsam: Sehen Sie sich diese Informationen von FactSet an. Vom 15. März bis zum 10. Juni erwähnten 417 Unternehmen im S&P 500 den Begriff »Inflation« in ihren Gewinnmitteilungen, fast dreimal so viele wie im Fünfjahresdurchschnitt (155). Laut FactSet ist dies seit mindestens 2010 sogar die höchste Anzahl von S&P-500-Unternehmen, die in ihren Gewinnmitteilungen vor der Inflation warnen. Und wie haben die Analysten darauf reagiert? Gar nicht! Die Gewinnschätzungen sind weiter stabil. Dies schafft die Voraussetzung für Gewinnrevisionen im zweiten Quartal, wobei der Inflationsdruck im Mittelpunkt stehen wird. Die Revisionstendenzen zu Beginn des Monats Juni entsprechen denen vom Mai, so die Strategen der Citi. Laut Citi ist die Widerstandsfähigkeit der Gewinnschätzungen angesichts der Inflation, der Abriegelung Chinas und des geopolitischen Gegenwinds »überraschend«.

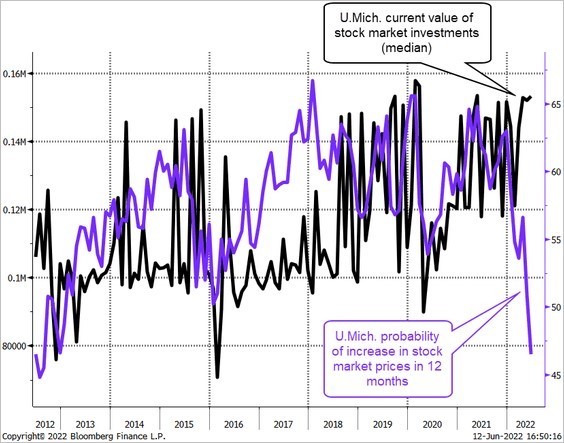

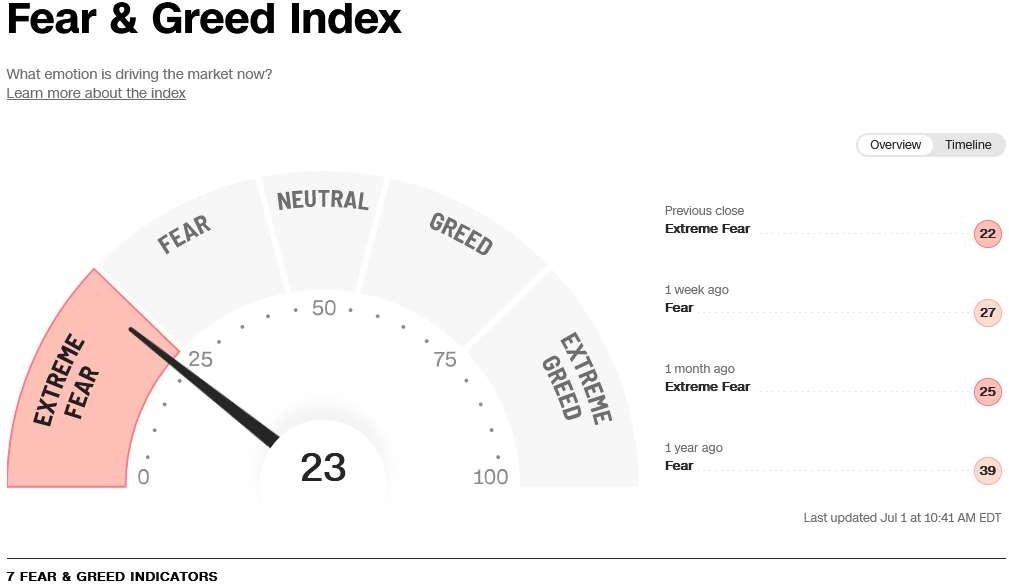

Aus der Umfrage der Universität Michigan geht hervor, dass die US-Verbraucher zunehmend pessimistisch, ihre Aktienbestände jedoch weiterhin hoch sind. Das Verhältnis passt nicht.

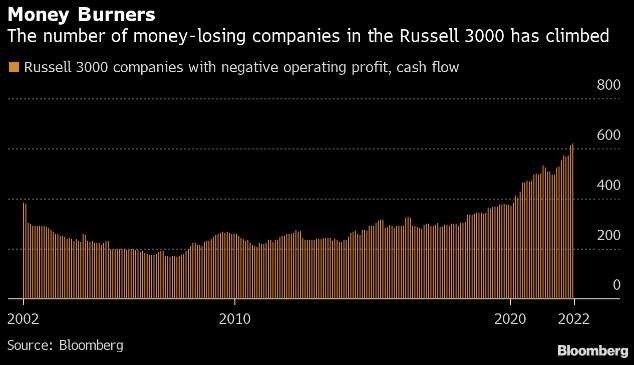

Es gibt keinen Mangel an Unternehmen mit schwachen Fundamentaldaten: Die Zahl der Unternehmen im Russell 3000 ohne Gewinne und Cashflow ist im vergangenen Jahr um fast 25 Prozent (auf etwa 620) gestiegen.

Fakt ist jedoch, dass die Zeit kommen wird, an dem die Anleger es leid sind, Geld zu verlieren – und dann wird die Abwärtsbewegung erst richtig einsetzen. Bridgewater, der weltweit größte Hedgefonds des Investors Ray Dalio, soll Wetten auf fallende Kurse bei mindestens 22 europäischen Aktien im Wert von ca. 6,7 Milliarden Euro platziert haben. Allerdings sind das nur circa 4,8 Prozent des von Bridgewater verwalteten Vermögens (140 Milliarden US- Dollar).

Die Nachfrage nach Kupfer soll in den nächsten zehn Jahren stark steigen, vor allem aufgrund von Elektrofahrzeugen und anderen umweltfreundlichen Investitionen. Gleichzeitig werden praktisch keine neuen Minen eröffnet. Bis eine neue Kupfermine die Produktion aufnimmt, dauert es heute wegen der mannigfaltigen Auflagen und Genehmigungsverfahren bis zu drei Jahre. Die Diskrepanz zwischen Angebot und Nachfrage ist also deutlich. Aber es gibt noch ein weiteres Element, das die Nachfrage langfristig stabilisiert. Kupfer ist für Elektrofahrzeuge von entscheidender Bedeutung, macht aber keinen so großen Teil des Endpreises aus, dass höhere Kosten die allgemeine Erschwinglichkeit oder Nachfrage nach E-Fahrzeugen wesentlich verändern würden. Und die Nachfrage nach Elektrofahrzeugen ist politisch gewollt. Der Wert von Kupferaktien schmolz in den letzten Wochen allerdings dahin: Er sank in den letzten drei Wochen um 16 Prozent, vor allem wegen der Befürchtung einer kommenden Rezession.

Vielleicht stimmt die Gleichung: fallende Rohstoffpreise + Aktien am Boden + Zinssenkungen (oder mehr besänftigende Kommentare) der Zentralbanken aus Furcht vor einer schlimmen Rezession = steigende Aktienkurse, da diese die Zukunft vorwegnehmen. Dies würde dann auch in mein M-Szenario passen. Interessanterweise haben die Kupferbärenmärkte einige der größten Aufwärtsbewegungen bei Aktien begleitet, darunter den von 2014 und die gesamte Bewegung des »irrationalen Überschwangs« von 1995 bis 1999.

Langfristig bleibt aber Freeport-McMoRan einer der größten Kupferproduzenten in einer politisch stabilen Region auf der Beobachtungliste.