Beitrag und Meinung von Ottmar Beck, Vermögensverwalter, zur derzeitigen Marktsituation.

Wilen, den 7. Oktober 2019

Sehr geehrte Damen und Herren,

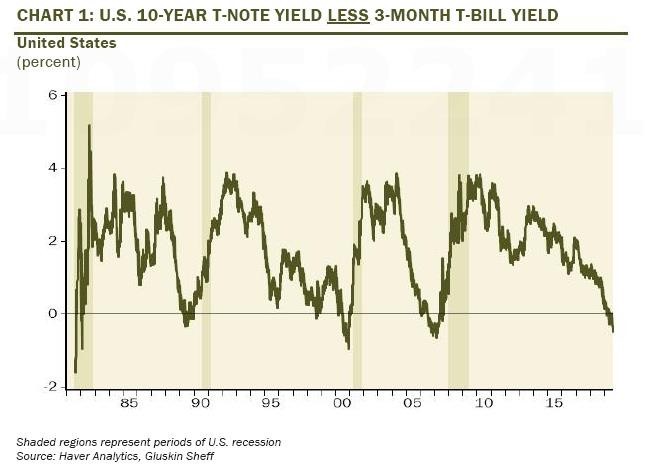

die größte Aufmerksamkeit der US-amerikanischen Notenbank Fed gilt dem Verhältnis zwischen der dreimonatigen Treasury Bill (auch: T-Bill; deutsch: Schatzwechsel) und der zehnjährigen Treasury Note (auch T-Note; deutsch: Schatzanweisung). Wenn dieses Verhältnis für mindestens drei Monate invertiert war, folgte mit hundertprozentiger Sicherheit eine Rezession. Das ist gerade passiert.

Als sich vor einem Jahr die Kurve verflachte, behaupteten die Optimisten, dass sie niemals invertieren werde. Als sie es doch tat, versicherten viele, nur das Verhältnis zwischen der zweijährigen und zehnjährigen Kurve wäre von Bedeutung. Und jetzt hört man an jeder Stelle: „Diesmal ist es anders.“

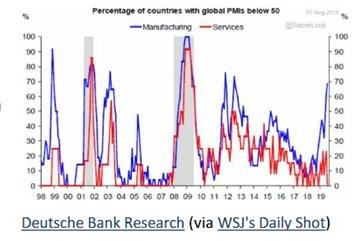

Noch trägt der Konsument die Konjunktur. Vor allem der Bereich Dienstleistung zeigt bisher wenig Schwächen. Wie lange dies bei der hohen Verschuldung der Konsumenten im Vergleich zum Bruttoinlandsprodukt noch gut geht, ist eine der wichtigen Fragen der Zukunft.

Eine ungewöhnliche Konstellation: Die globale Industrieproduktion ist in der Rezession, aber dem Dienstleistungssektor geht es gut.

Festverzinsliche Wertpapiere

Festverzinsliche Wertpapiere

Ein Bild sagt mehr als tausend Worte: Auch in Zukunft dürfte die Europäische Zentralbank (EZB) von „Tauben“ aus den südlichen Ländern geleitet werden. Mit Christine Lagarde wird nun offiziell eine Politikerin die Leitung der EZB übernehmen. Sie dürfte dem Primat der Politik folgen. Die EZB wird daher die Politik der billigen Zinsen fortsetzen.

Um die EZB zu verstehen, muss man wissen, wie kritisch die anderen Euro-Länder die anhaltenden deutschen Spar- und Handelsbilanzüberschüsse sehen. Unter anderem geht es den anderen Ländern auch darum, die kreditfinanzierte Nachfrage – vor allem in Deutschland – mit aller Kraft voranzutreiben. Das aber führt zum Konflikt mit Deutschland, wo die private Vorsorge für viele Menschen im Mittelpunkt steht. Dass mit den niedrigen Zinsen auf die Deutschen, zumindest aus deutscher Sicht, eine Versorgungskrise zukommt, wird nicht zur Kenntnis genommen. Was das Ausland nicht sieht, ist, dass die staatlichen Renten in Deutschland im Schnitt etwa 50 Prozent des Nettoeinkommens entsprechen – so zumindest die Daten der OECD. In Italien und Spanien sind es 80, in Frankreich 75 Prozent.

Was zunächst als kurzfristige Anomalie galt, dass Gläubiger die Schuldner dafür bezahlen, dass sie ihr Geld nehmen, könnte zukünftig der Normalzustand werden. Denn neben den Zentralbanken gehören auch die zunehmende Lebenserwartung, die die Sparneigung erhöht, und neue Technologien, die kapitalsparend eingesetzt werden, zu den Treibern dieser Entwicklung.

Aktien

Die immer schwächer werdende Konjunktur und die internationalen Handelskonflikte machen immer mehr Unternehmen zu schaffen. Laufend werden die eigenen Gewinnprognosen nach unten korrigiert.

Obwohl Aktiengesellschaften Erfahrung in der Prognose ihrer eigenen Geschäftstätigkeit haben, steigt die Anzahl der Verfehlungen. So stieg die Anzahl der Warnungen der an der Frankfurter Börse notierten Unternehmen um 38 Prozent gegenüber dem Vorjahreszeitraum. Der Gegenwind für die Unternehmen nimmt also zu.

Das trifft wohl auch für Börsengänge zu. Mit WeWork hat nun zum ersten Mal ein Einhorn (damit werden Unternehmen bezeichnet, die einen Marktwert von über 1 Milliarde US- Dollar vor einem Börsengang haben) seinen Börsengang abgesagt.

Derek Thomsen hat die Welt dieser Unternehmen vor Kurzem folgendermaßen beschrieben:

„If you wake up on a Casper mattress, hail a Lyft to get to your desk at WeWork, use DoorDash to order lunch to the office, hail another Lyft home, and have Uber Eats bring you dinner, you have spent your entire day interacting with companies that will collectively lose nearly $13 billion this year. Most have never announced, and may never achieve a profit.“

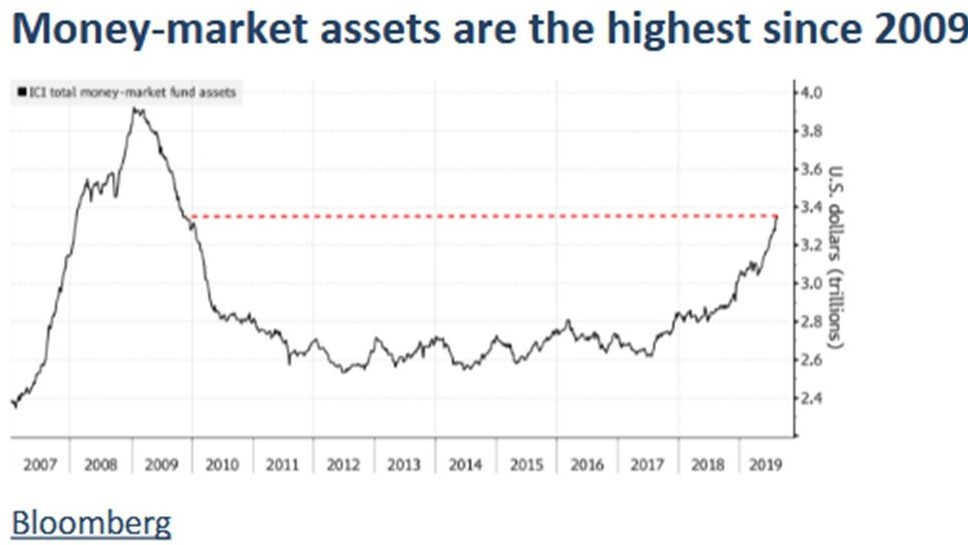

Nicht aus den Augen verlieren sollte man auch, dass Trump 2020 wiedergewählt werden will und die Chinesen dringend viele Agrarprodukte aus den USA benötigen. Es könnte daher zumindest vorübergehend zu einer Einigung kommen, vor allem da Bolton jetzt nicht mehr im Weißen Haus sitzt. Eine Vereinbarung könnten die Märkte jederzeit mit weiter steigenden Aktienkursen feiern, denn die Mittel sind da.

Schwellenländer

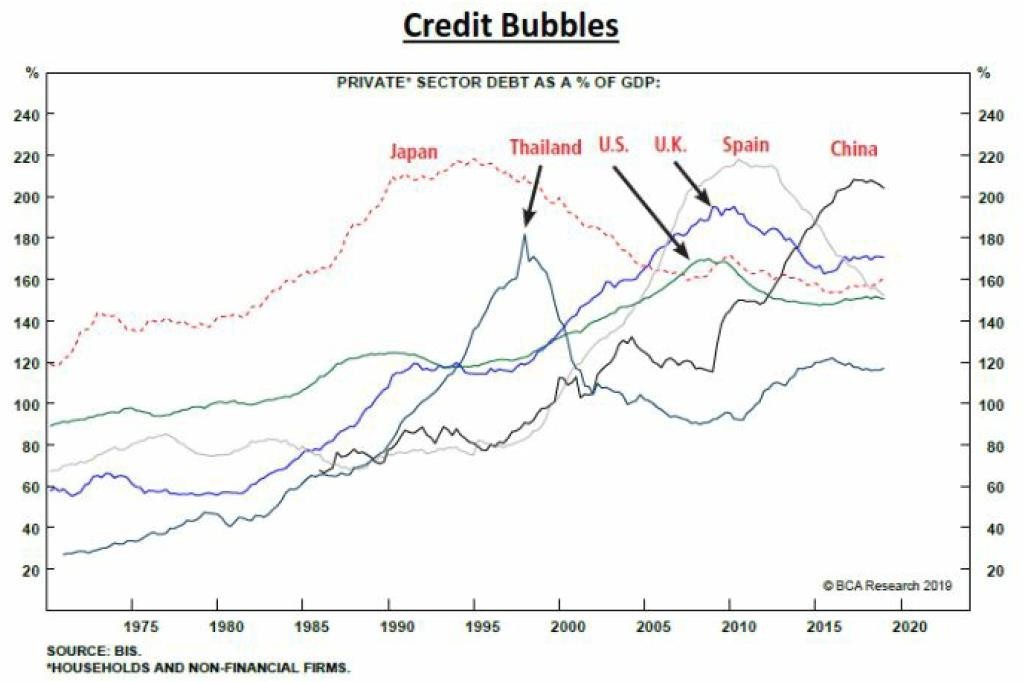

Noch begünstigt das international gesehen immer noch hohe chinesische Wirtschaftswachstum die Weltwirtschaft. Allerdings befinden wir uns hier auf gefährlichem Terrain. Denn in China ist das Verhältnis zwischen Verschuldung des Privatsektors und Bruttoinlandsprodukt auf ein vergleichsweise gefährlich hohes Niveau angestiegen. Dasselbe ist in den späten achtziger, frühen neunziger Jahren auch in Japan geschehen. Seither wächst die japanische Wirtschaft nur noch auf sehr niedrigen Niveau. Dieselbe Entwicklung konnten wir 1997 in Thailand, 2006/2007 in den USA, 2012 in Spanien und Großbritannien beobachten. Die Europäische Währungsgemeinschaft als Ganze hätte wohl dieselbe Entwicklung genommen, wenn Draghi sie mit „Whatever it takes“ nicht vorübergehend aufgeschoben hätte.

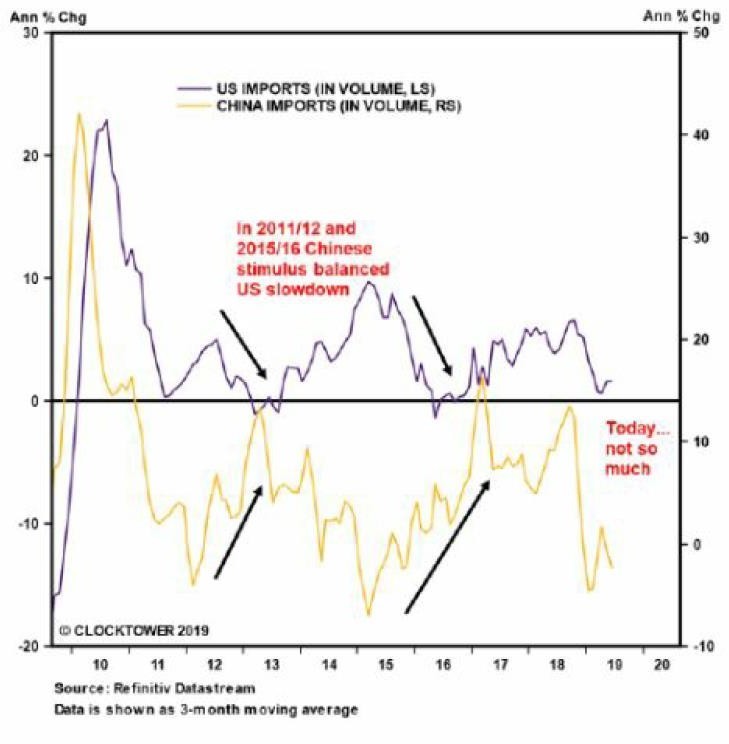

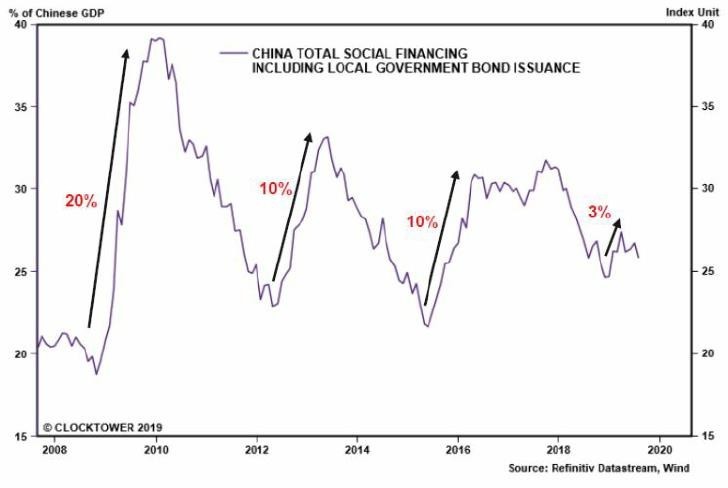

Sollte diese Entwicklung auch für China gelten, wird das Wachstum in China für eine lange Zeit sehr niedrig sein. China kann damit seiner Rolle als Lokomotive für die Welt nicht mehr wie den letzten Jahren nachkommen. Deutlich wird das auch an den folgenden beiden Grafiken:

2012 und 2015, als sich das Wachstum in den USA verlangsamte, hat China das mit einem Finanzstimulus (siehe unten) ausgeglichen. Heute greift die chinesische Regierung nicht im selben Maße ein. Das ist einer der Gründe, warum die Konjunktur weltweit schwächer und schwächer wird.

Währungen

Aufgrund der niedrigen Zinsen – im Vergleich zu den USA – dürfte der Euro weiterhin zur Schwäche neigen. Darüber hinaus wird Trump, sollte er mit China eine vorübergehende Einigung erzielen, seine Aufmerksamkeit erneut auf das Handelsgeschäft mit Europa legen.

Da die Chinesen versuchen, einen Teil der Zollbelastung über einen niedrigeren Renminbi-/US- Dollar-Kurs aufzufangen, ist generell bei Anlagen in Schwellenländern Vorsicht geboten. Ein schwächer werdender Renminbi-/US-Dollar-Kurs ist schlecht für die Unternehmensgewinne in Asien.

Rohstoffwerte

Im letzten Brief bin ich nur kurz auf Gold eingegangen. Diesmal möchte ich das von mir empfohlene Engagement in Gold- und Silberminenaktien ausführlicher begründen. Der Zeitpunkt ist gut, da die Edelmetalle sich im Moment in der Mitte der ersten größeren Korrektur seit einem Jahr befinden. Der gegenwärtige Abschwung ist eine Korrektur und nicht der Beginn einer neuen Baisse. In der letzten Woche veröffentlichte Kitco News einen Artikel mit dem Titel: „Weak Asian Demand to Reverse Gold`s Rally, Prices to Fall Below 1400 US$. – Capital Economics. Es stimmt, dass in diesem Jahr die Käufe der Inder und Chinesen zurückgegangen sind. Aber die beiden Gruppen haben schon immer weniger Gold gekauft, wenn die Preise stark stiegen. Sie haben dafür immer ihre Käufe erhöht, wenn die Preise fielen. Niedrige Goldimporte nach Indien (2003, 2006, 2009, 2016 und 2019) sind immer in den Jahren mit einem stark steigenden Goldpreis erfolgt.

Gold steigt seit Dezember 2015. Damals lag der Goldpreis bei 1.050 US-Dollar. Das ist immerhin bereits eine vierjährige Anstiegsphase. Zwar sanken die Preise von Mitte bis Ende 2016 und von Frühjahr und bis August 2018, aber jede dieser Phasen endete mit einem höheren Tiefstpreis für Gold. Im Juni dieses Jahres konnte endlich der Höchstkurs von 1.360 US-Dollar, der bereits Mitte 2016 erzielt wurde, überschritten werden. Danach ist der Goldpreis sehr rasch um weitere 200 US-Dollar gestiegen. Jetzt befinden wir uns wieder in einer Korrekturphase, die den Goldpreis durchaus auf 1.400 US-Dollar fallen lassen könnte. Darüber hinaus ist der Oktober aufgrund der chinesischen und indischen Nachfrage saisonal bedingt ein schlechter Monat für Gold. Aber an den grundlegenden Treibern negative Zinsen in Europa und Japan, massiv wachsende Staatsdefizite und politische Unwägbarkeiten hat sich nichts geändert. Der finale „Blow-off“, der den Goldpreis sicherlich noch höher und den Silberpreis über den Höchstpreis von 50 US-Dollar pro Unze (2011) treiben wird, steht noch aus.

Portfoliostrategie

Mit den dauernden Interventionen der Notenbanken dürfte die Gefahr eines Crashs wie 2008 gebannt sein. Wie schon öfters an dieser Stelle gesagt, könnten sich die Aktienmärkte sehr wahrscheinlich seitwärts mit allerdings großen Ausschlägen nach unten und oben entwickeln. Eine Entwicklung, die ein aktives Portfoliomanagement über passive ETFs begünstigt.

Für Goldminenaktien sprechen zwei fundamentale Faktoren, die die Gewinne weiter nach oben treiben: Erstens sind die Gold- und Silberpreise deutlich höher als vor einem Jahr und zweitens konnte das jeweilige Management bei beinahe allen Minen die Kosten deutlich senken.

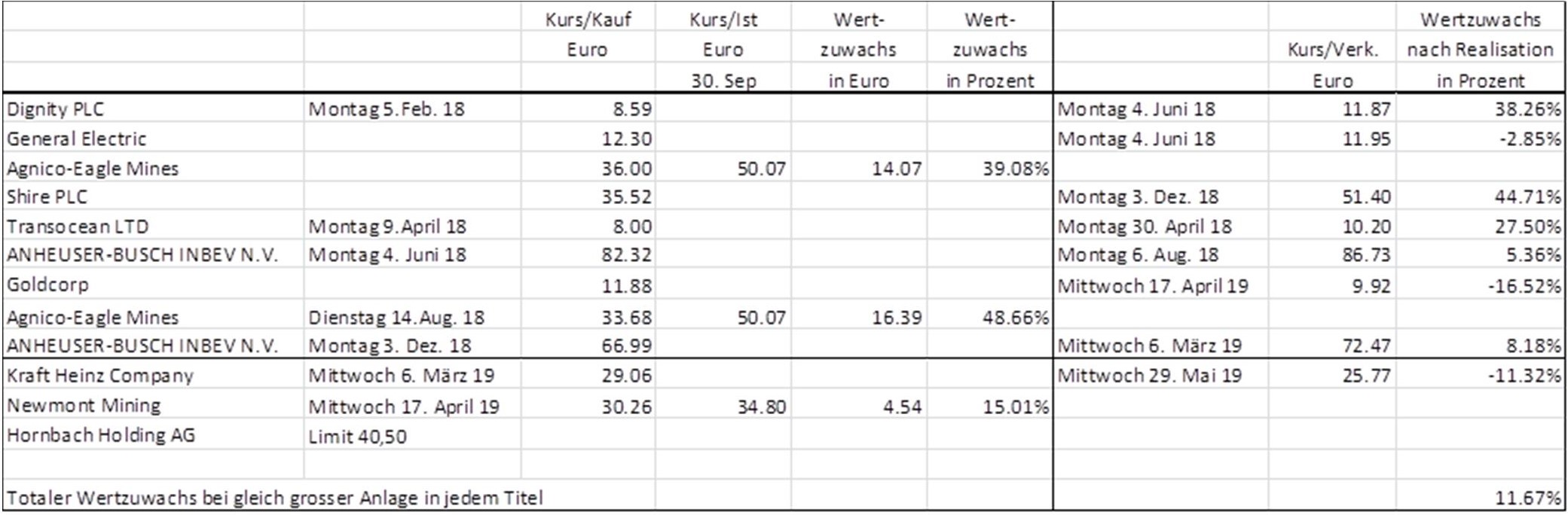

Das Unternehmen Agnico Eagle Mines hat die Phase zwischen 2011 und 2015 gut überstanden: Aufgrund seiner guten finanziellen Position konnten einige Anlagen hinzugekauft werden. 2011/12, als der Goldpreis bei 1.700 US-Dollar stand, hat das Unternehmen ca. 1.000.000 oz. Gold produziert. In einigen Jahren wird die Produktion doppelt so hoch sein. Damals lag der Spitzenkurs der Gesellschaft bei ca. 89 US-Dollar, heute notiert die Aktie bei 53 US- Dollar. Die Gesellschaft zahlt seit 36 Jahren eine Dividende und hat diese in den letzten fünf Jahren jährlich erhöht. Die neue und größte Mine von Agnico Eagle, Meliadine, hat den Abbau von Gold im Mai dieses Jahres aufgenommen. Diese Mine allein soll in den nächsten 13 Jahren je 400.000 oz. Gold produzieren. Das Management der Gesellschaft will mit den in Zukunft höheren Erträgen die Schulden reduzieren und die Dividende von gegenwärtig 0,50 Cent pro Aktie erhöhen. Es geht ferner davon aus, dass bei einer Produktion von 2,2 Millionen oz. pro Jahr und einem Preis für Gold in der Höhe von 1.500 US-Dollar das Unternehmen mehrere 100 Millionen US-Dollar in überschüssigen Geldmitteln (nach Reinvestitionen von 700 Millionen US-Dollar) zur Verfügung hat. Einen erneuten Kauf der Aktie vor dem Quartalsreport für das dritte Quartal halte ich daher für ratsam.

In den USA zahlen 60 Prozent aller Aktiengesellschaften eine höhere Dividende als Anleger an Zinsen aus der Anlage in amerikanische Staatsanleihen erhalten. Bei den Minuszinsen in Japan und Europa ist die Dividende aller Aktiengesellschaften größer als die von Staatsanleihen. Das bewegt sowohl private als auch institutionelle Anleger, ihr Geld weniger in festverzinslichen Wertpapieren und mehr in Aktien mit hohen Dividendenrenditen anzulegen. Noch stützt dieses Verhalten die Kurse der Aktiengesellschaften. Heute legen wir unser Geld in Aktien wegen der Dividende und in festverzinsliche Werte wegen dem Kapitalgewinn an. Verkehrte Welt!

Mit freundlichen Grüßen

Ottmar Beck

Dax: 17,70% – Euro Stoxx 50 P: 21,92% – SMI: 19,56% – RexP: 2,78% – SBI: 8,09% – Gold(in US$): 21,34%

per 30.09.2019

Diese Veröffentlichung dient ausschließlich der Information und stellt weder ein Angebot noch eine Aufforderung zur Abgabe von Kauf-, Verkaufs- oder Zeichnungsaufträgen dar. Sie sind auch keine Entscheidungshilfen in rechtlichen, steuerlichen, wirtschaftlichen oder anderen Belangen. Alle Informationen beruhen auf Quellen, die wir als zuverlässig erachten. Sie dienen lediglich der Information und begründen kein Haftungsobligo. Anlagen können plötzlichen und erheblichen Wertverlusten unterworfen sein, mit der Folge, dass der Anleger möglicherweise nicht den investierten Gesamtbetrag zurückerhält. Bei Aktien bestehen gegenüber festverzinslichen Wertpapieren neben höheren Renditechancen auch wesentlich größere Risiken; ein Totalverlust kann nicht ausgeschlossen werden. Die individuellen Anlageziele, die Finanzlage oder die besonderen Bedürfnisse einzelner Empfänger wurden nicht berücksichtigt. Nutzer, die den Kauf der auf diesen Seiten beschriebenen Wertpapiere in Erwägung ziehen, sollten im Hinblick auf die Ausstattung der Wertpapiere und Risiken, die mit diesen Wertpapieren verbunden sind, vor Erwerb der Wertpapiere die allein rechtlich verbindlichen endgültigen Angebotsbedingungen lesen, die in den endgültigen, offiziellen Verkaufsprospekt, gegebenenfalls aktualisiert durch Nachträge, einbezogen sind. Alleinige Grundlage für den Anteilerwerb sind die Verkaufsunterlagen zu den Sondervermögen. Verkaufsunterlagen zu allen Sondervermögen sind kostenlos bei der Kapitalverwaltungsgesellschaft und der zuständigen Depotbank erhältlich.

Datenschutzerklärung

Die zum Bezug unseres Informationsbriefs anzugebenden Daten (Name, E-Mail-Adresse) werden bei uns gespeichert und zur elektronischen Versendung unseres Newsletters an Ihre E-Mail Adresse verwendet. Die gespeicherten persönlichen Daten unterliegen den datenschutzrechtlichen Bestimmungen und dienen nur der Aufrechterhaltung des Service. Sie werden nicht ohne Ihre Einwilligung an Dritte weitergegeben. Sollten Sie sich vom Bezug unseres Informationsbriefs abgemeldet haben, werden Ihre Daten gelöscht.