Wilen, den 2. März 2018

Sehr geehrte Damen und Herren,

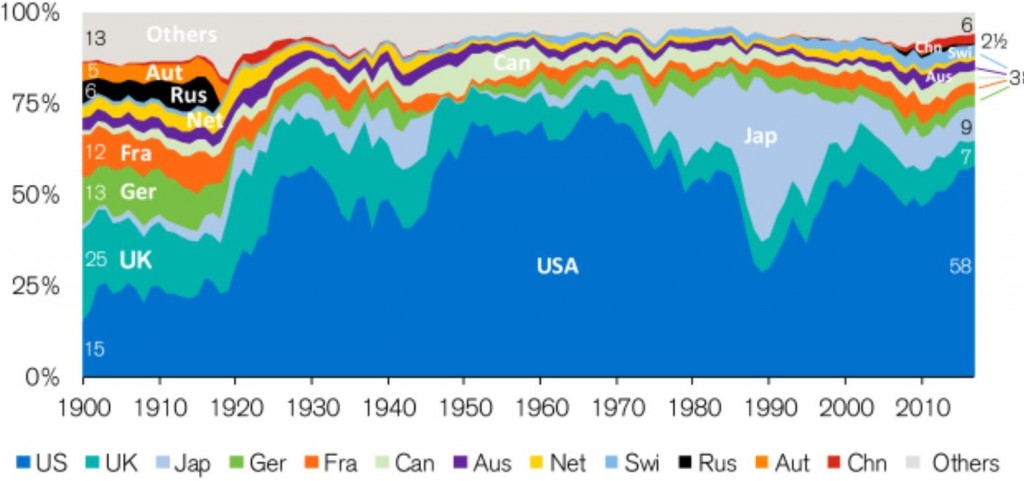

immer wieder werde ich gefragt, warum ich sowohl auf die politische als auch wirtschaftliche Entwicklung der USA so viel Wert lege. Folgende Grafik der Credit Suisse zeigt deutlich, dass die USA nach wie vor weltweit dominieren.

Credit Suisse

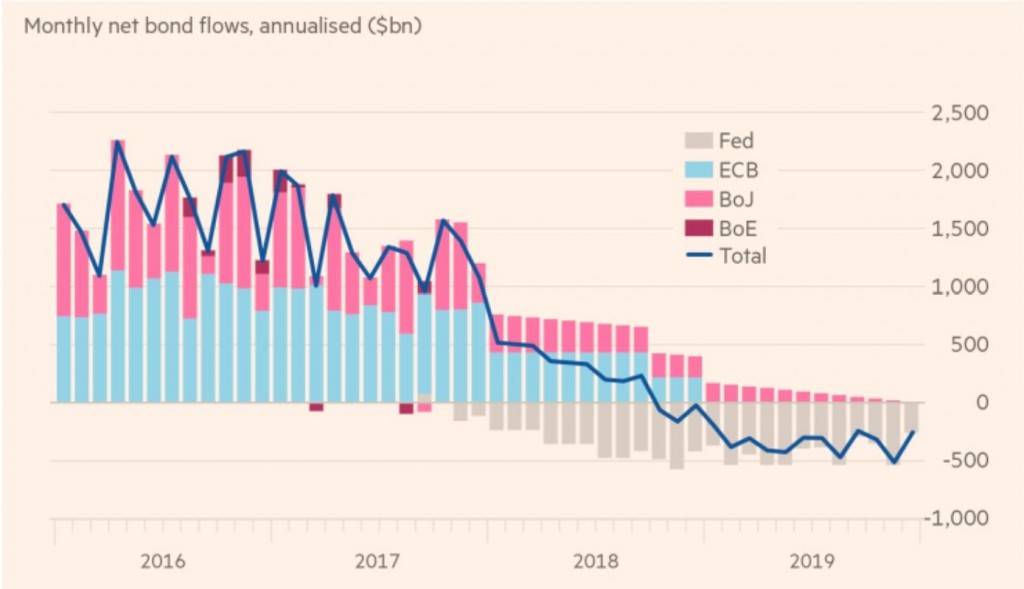

Aus meiner Sicht sind die Stimulationsmaßnahmen der Zentralbanken völlig austauschbar. Es spielt keine Rolle, wer mehr Geld in das System pumpt. Wichtig für die Märkte ist nur: Die Geldmenge wächst weiterhin weltweit. Inzwischen haben die Zentralbanken ihre Bilanzen auf 16.000 Milliarden US-Dollar aufgepumpt. Entscheidend für die Finanzmärkte wird daher sein, inwieweit die Europäische Zentralbank (EZB) und die Bank of Japan der inzwischen etwas restriktiveren Geldpolitik der US-Notenbank Fed folgen. Die Angst vor der zukünftigen Entwicklung macht die Finanzmarktteilnehmer derzeit nervös. Die folgende Grafik zeigt, dass wir uns 2018 vielleicht an einem Wendepunkt der Geldpolitik befinden: Die Fed hat vor zwei Jahren und die EZB vor knapp einem Jahr begonnen, den geldpolitischen Stimulus langsam zurückzufahren. Selbst die Bank of Japan scheint einen Kurswechsel zu vollziehen: Seit Ende 2016 hat sie das Volumen der neu angekauften Staatsanleihen schrittweise reduziert.

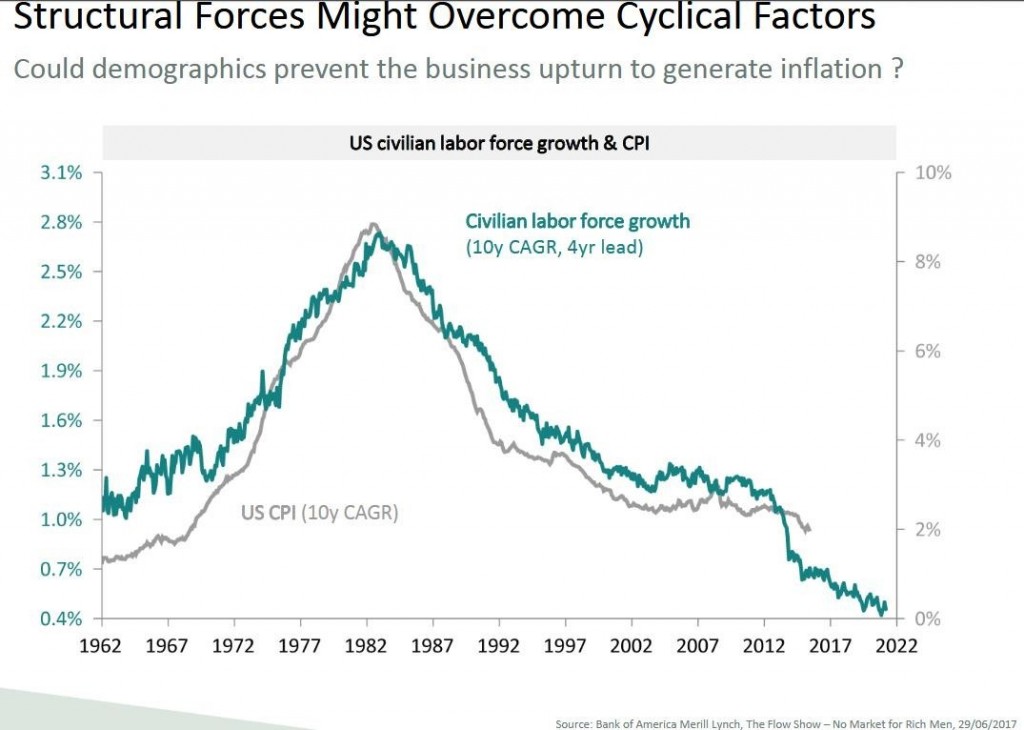

The Financial Times

Die Zentralbanken gehen davon aus, dass die Inflationsrate steigen wird, aus diesem Grund haben sie einen Kurswechsel vollzogen. Allerdings betonen sie immer wieder, dass sie sich mit der Normalisierung Zeit lassen werden. So will die US-Notenbank ihre Bilanz innerhalb von zehn Jahren auf ein normales Niveau zurückführen. Vielleicht kehren wir in das Investitionsumfeld der achtziger und neunziger Jahre zurück. In dieser Zeit fürchteten sich die Finanzmärkte vor steigenden Inflationsraten. Damals nahm die Angst vor der Inflation zu, die Zinsen erhöhten sich und Aktien gerieten unter Druck. Und umgekehrt: Immer, wenn man sich keine Sorgen mehr über die Teuerungsrate machte, sanken die Zinsen und die Kurse an den Börsen stiegen. Auch ist noch längst nicht entschieden, ob wir uns nicht am Beginn eines grundsätzlichen strukturellen Wandels bedingt durch den technologischen Fortschritt und die demografischen Verhältnisse befinden. Dies könnte dafür sorgen, dass die Inflation niedrig bleibt.

Festverzinsliche Wertpapiere

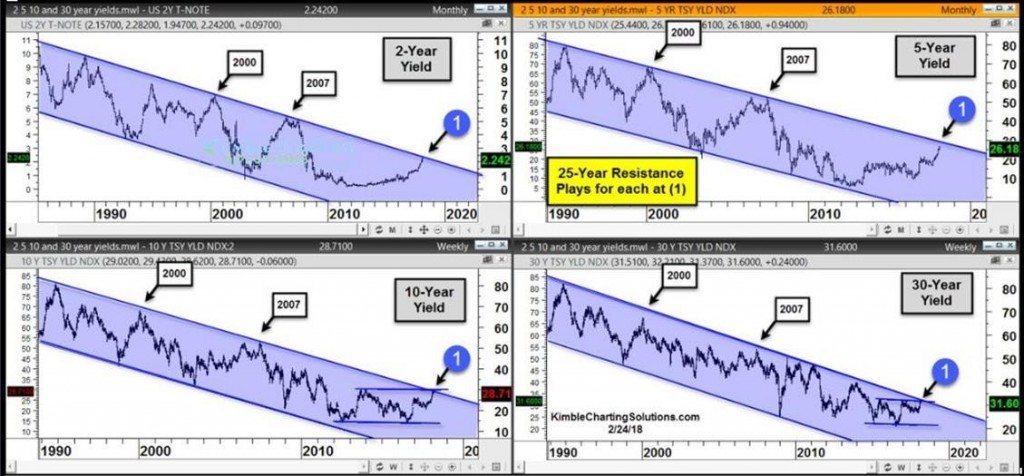

Die seit Jahren fallenden Zinsen liegen zwar am oberen Ende des fallenden Trendkanals, aber sie haben ihn noch nicht verlassen. Fällt die Wirtschaft in eine Rezession oder verlangsamt sich der kleine Anstieg wieder, werden sich die Zinsen erneut auf Talfahrt begeben. Noch ist nicht klar, wie sich die Zinsen künftig entwickeln werden.

Aktien

In meinem Brief vom Juni letzten Jahres habe ich Warren Buffetts Meinung zitiert. Damals behauptete er, im Gegensatz zu seiner früheren Einstellung, dass wir keine Blase haben und Aktien eigentlich preiswert seien. Er behauptete damals, einen neuen wichtigen Maßstab gefunden zu haben: das Zinsniveau. Mit anderen Worten: Die alten Wertansätze waren nicht mehr so wichtig wie in der Vergangenheit, da dieses Mal alles anders sei aufgrund der niedrigen Zinsen. In seinem neuen jährlichen Bericht an alle Investoren von Berkshire schreibt er, das es zurzeit unmöglich sei, eine Gesellschaft zu einem stimmigen Preis-Leistungs-Verhältnis zu erwerben:

„That last requirement proved a barrier to virtually all deals we reviewed in 2017, as prices for decent, but far from spectacular businesses hit an all-time high. Indeed, price seemed almost irrelevant to an army of optimistic purchasers.“

Aus diesem Grund hat die Gesellschaft Berkshire 116 Milliarden US-Dollar in Staatsanleihen und Festgeldern investiert. Ihre letzte größere Investition – in einer Größenordnung von ca. 32 Milliarden US- Dollar – hat die Gesellschaft vor zwei Jahren getätigt.

Allerdings ist es mit dem Timing so eine Sache. Schon viel zu lange, sagen meine Kritiker, warne ich vor einem Einbruch an den Märkten. Allerdings: Wenn es zu einer Trendwende kommt, dann kommt sie abrupt und schnell. Genau das haben wir Anfang Februar erlebt. Auslöser des Panikschubs war das überraschend robuste Lohnwachstum, das die US- Arbeitsmarktdaten auswiesen. Die Finanzmarktteilnehmer fürchteten sich zum ersten Mal seit der Finanzmarktkrise vor der Inflation. Kurz danach las ich zwei Artikel, in denen zum einen Ray Dalio, der wohl erfolgreichste Hedgefonds-Manager der Welt, und zum anderen Mike Wilson, Chief Investment Officer bei Morgan Stanley, die Zukunft des Aktienmarkts kommentierten:

- Ray Dalio: „Cash on the sidelines will pour in to stem the bleeding in this “

- „Morgan Stanley’s Wilson warns investors not to buy the “

Zwei völlig konträre Meinungen. Auf wen von beiden soll man hören? Lassen Sie sich von den Aussagen nicht verwirren. Niemand weiß, was der Markt heute, nächste Woche, nächsten Monat oder sogar nächstes Jahr tut. Je kürzer der Zeitpunkt, desto zufälliger die Ausschläge – sowohl nach oben wie nach unten. Allerdings – und das zeigt die Aussage eines der bisher erfolgreichsten Anleger, Warren Buffet (siehe oben) – gibt es Zeiten, in denen Aktien zu teuer sind, um zu investieren. Wir waren und sind bei Aktien eher vorsichtig. Doch angesichts der niedrigeren Bewertungen nach dem Kursrückgang Anfang Februar schätzen wir die Anlageklasse wieder etwas attraktiver ein und haben empfohlen, vorübergehend die Aktienquote zu erhöhen.

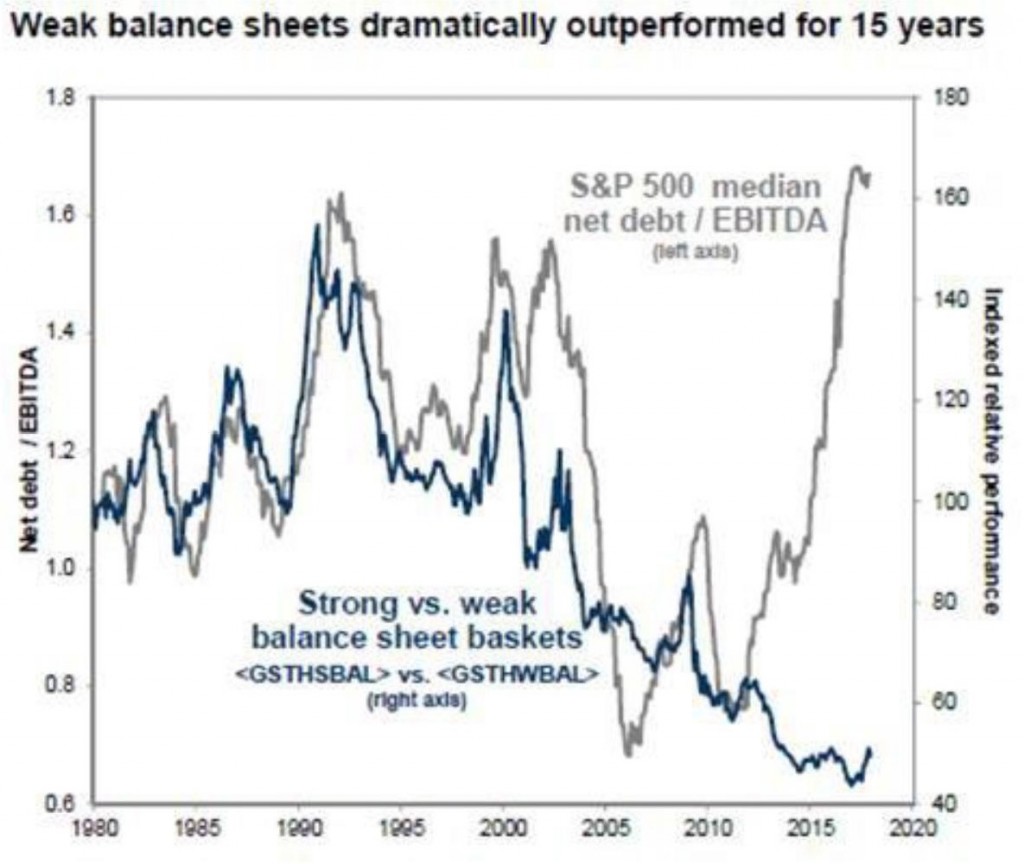

Früher entschieden sich Anleger für Firmen mit einer starken Bilanz. Seitdem die Zinsen künstlich niedrig gehalten werden, wurden jedoch Anleger belohnt, die in Firmen mit einer schwächeren Bilanz und damit höheren Verschuldung investierten. Mit steigenden Zinsen wird sich das Verhältnis schnell wieder umdrehen.

Goldman Sachs (via WSJ’s Daily Shot)

Rohstoffe

Gold ist eine Absicherung gegen die Inflation. Die Zentralbanken haben eine enorme Vermögenspreis- Inflation entfacht und sie haben versucht, die Inflationsrate auf über 2 Prozent zu erhöhen. Auch ist die Arbeitslosenrate zumindest in Deutschland und den USA sehr niedrig. Hinzu kommt jetzt noch eine ehrgeizige Steueränderung in den USA, die zu höheren Boni und Lohnerhöhungen für Angestellte führen kann. Was wiederum zu höheren Inflationsraten führt. Historisch gesehen war Gold in diesen Zeiten die richtige Anlage, weil es von steigenden Preisen profitiert. Wir empfehlen daher weiter, einen Teil seines Kapitals in Gold oder Goldminenaktien zu investieren obwohl minus 11 Prozent für Goldminenaktien in den ersten zwei Monaten 2018 kein gutes Ergebnis ist.

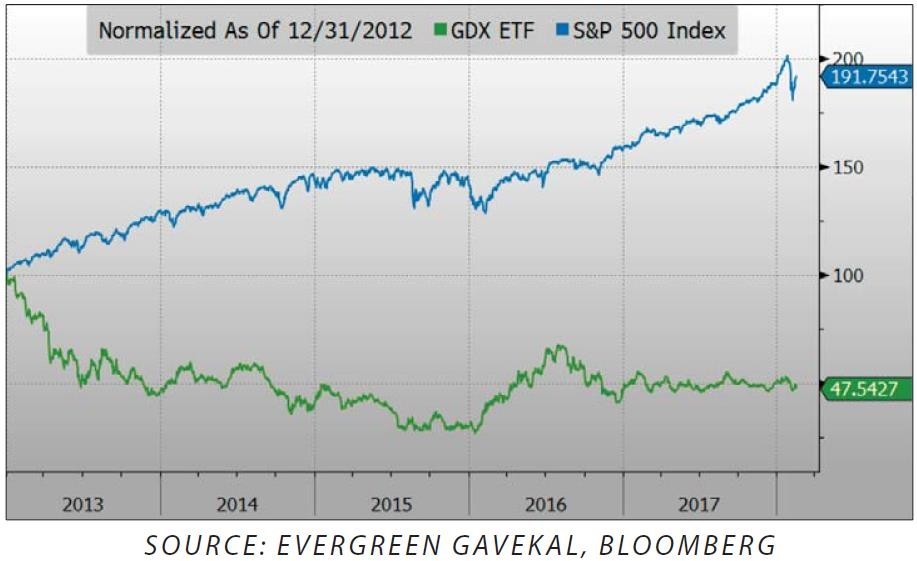

Vielleicht gibt es einen noch zwingenderen Grund, in Gold oder Goldmienenaktien zu investieren: Goldminenaktien sind in den letzten fünf Jahren deutlich hinter dem S&P-500-Index zurückgeblieben (siehe Grafik). Und auch Gold notiert im Verhältnis zu Aktien jetzt auf dem niedrigsten Stand seit 35 Jahren. Das ist ungefähr derselbe Zeitraum, in dem die Zinsen stetig sanken. Die Outperformance des Goldes ist seit Ende 2015 gegenüber dem amerikanischen Geld-, Obligationen-und Häusermarkt Tatsache. Einzig gegenüber dem amerikanischen Aktienmarkt liegt die Anlageklasse Gold noch im Hintertreffen.

Sollte dieser relative Trend auch noch zu Gunsten des Goldes drehen, dürfte die nächste Attacke auf die Widerstandsmarke USD 1.375 erfolgreich sein. Die positiven Faktoren wie weltweit tiefe Realzinsen, höhere Inflationserwartung, sinkender USD, steigende Finanzmarktvolatilitäten sowie eine erhöhte physische Goldnachfrage, geben dem Goldpreis weiterhin eine starke Unterstützung. Das Edelmetall muss jedoch über einen längeren Zeitraum eine bessere Wertentwicklung als andere Anlageklassen ausweisen können, um so Investitionskapital anzuziehen.

Portfoliostrategie

In Deutschland und Frankreich, den beiden großen Volkswirtschaften der Währungsunion, haben sich die Einkaufsmanagerindizes verschlechtert. Ebenso ist das deutsche ifo-Barometer zurückgegangen. Das Verhältnis zwischen Auftragseingängen und Lagerbeständen beginnt sich zu verschlechtern. Auch mit dem steigenden Euro sehen die Unternehmen kein weiteres Steigerungspotenzial für den Außenhandel. Über die Löhne verspüren sie einen wachsenden Kostendruck. Da ein nachlassendes Konjunktur- Momentum auf die Gewinnschätzungen der Unternehmen drückt, ist das für die Aktienmärkte keine gute Nachricht. Auf der anderen Seite kann sich die EZB entspannen und den Ausstieg aus der ultraexpansiven Geldpolitik verlangsamen. Das wiederum kann zu fallenden Zinsen und damit positiven Anleihemärkten führen. Insgesamt kurzfristig nach wie vor eine Pattsituation. Wir raten daher dazu, in der aktuellen Situation die Liquidität und vor allem die Gold- oder die Goldminenaktienquote beizubehalten. Heute am 1. März ist das Orderbuch auf der Käuferseite leer, denn vor der Italienwahl, der Abstimmung der SPD und wegen den Nachrichten über die Strafzölle für Importe in die USA halten sich vor allem die institutionellen Anleger zurück. Bei geringem Handel verstärken zudem die Algorithmen- Händler oft den kurzfristigen Trend. Aber politische Börsen verursachen meistens nur einen kurzfristigen Trend. Wir werden die Märkte rund um die Wahlen am 4. März in Italien aufmerksam beobachten, um jederzeit zu empfehlen die Aktienquote zu verändern.

Mit freundlichen Grüßen

Ottmar Beck

Dax: -3,73% – Euro Stoxx 50 P: -1,66% – SMI: -5,07% – RexP: -0,81% – SBI: -2,39% – Gold(in US$): 1,14%

per 28.02.2018