Beitrag von Ottmar Beck, Vermögensverwalter.

Anmerkung des Herausgebers: In der Analyse der wirtschaftlichen Entwicklung teile ich die Meinung von Herrn Beck, Kontrovers stehe ich allerdings zu dem empfohlenen Anlageprodukt “ETF”, welches ich in verschiedenen Beiträgen als gefährlich empfinde und heftig kritisiert habe.

Da dieser Blog nicht nur eine Meinung wiedergeben soll, sondern eine Vielfalt davon, sind auch solche Darstellungen in diesem Blog sehr willkommen.

Elmar Emde, 15. November 2016

Sehr geehrte Damen und Herren,

wenn Sie diesen Brief lesen, kennen Sie bereits den Ausgang der Wahl in den USA oder das Ergebnis steht kurz bevor. In den letzten Wochen haben wir gelernt, dass die Fed auch die Fiskalpolitik in ihre Entscheidungsfindung mit einbezieht. Diese hat die Wirtschaft bis jetzt noch nicht stimuliert, aber das wird sich bald ändern.

Die schlechte Nachricht ist, dass entweder Trump oder Clinton Präsident der Vereinigten Staaten von Amerika wird. Clinton will Steuern erhöhen und mehr Geld in Ausbildung und Infrastruktur investieren. Trump will die Steuern senken und noch mehr Geld für eine Mauer zu Mexiko, für die Infrastruktur und das Militär ausgeben. Egal, wie Sie es sehen, diese Ausgabenpolitik wird sich stimulierend auf die Wirtschaft auswirken. Einige Mitglieder der Fed haben bereits in ihren Reden darauf Bezug genommen und explizit darauf hingewiesen, dass wenn die Regierung die Wirtschaft stimuliert, die Zentralbank die Geldpolitik straffen muss. Das heißt nichts anderes als: leichte Zinserhöhungen nach der Wahl.

Wenn wir die bisherigen Umfragen für den Ausgang der Wahlen in den USA betrachten, so gibt es zwei Möglichkeiten:

1. Clinton wird Präsidentin. Die Republikaner behalten oder verlieren die Mehrheit im Senat, behalten aber die Mehrheit im Repräsentantenhaus.

2. Trump wird Präsident. Die Republikaner behalten oder verlieren die Mehrheit im Senat, behalten aber die Mehrheit im Repräsentantenhaus.

Was aber passiert, wenn folgende Möglichkeit eintritt? Clinton wird Präsidentin. Die Demokraten erringen die Mehrheit im Senat und auch im Repräsentantenhaus. Bisher hat noch niemand über diese Möglichkeit nachgedacht. Viele glauben, dass bei einem Sieg Trumps der US-Aktienmarkt fallen wird. Vielleicht. Aber über diese Möglichkeit wird seit über einem Jahr nachgedacht, sie wäre daher für den Markt nichts Neues. Entscheidend wird für die Aktienmärkte sein, welche Partei mit welchem Präsidenten das Repräsentantenhaus dominiert. Die dritte Möglichkeit ist das Problem. Denn dann hat die demokratische Präsidentin Clinton für ihre Ausgabenpolitik freie Bahn. In diesem Fall wird der amerikanische Aktienmarkt sicher um 10 bis 15 Prozent fallen und der Volatilitätsindex VIX wird in wenigen Tagen bei 30 stehen. Es muss nicht so kommen und das letzte Szenario ist sicherlich das unwahrscheinlichste – aber der Markt ist darauf auch am wenigsten vorbereitet. Und der Brexit hat ja schon gezeigt, dass man heute auf alle Möglichkeiten vorbereitet sein muss.

Aktien

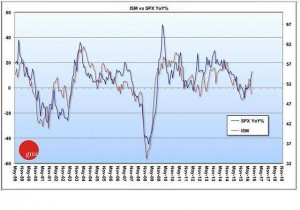

Die obige Grafik zeigt den Index des Institute for Supply Management (ISM). Er basiert auf einer Umfrage bei mehr als 300 produzierenden Unternehmen. Im September ist dieser Index von 49,4 auf 51,5 Prozent gesprungen. Trotzdem sagen die meisten Wirtschaftswissenschaftler, dass die produzierende Industrie der USA unter schwierigen Rahmenbedingungen arbeite. Im Vorfeld einer so wichtigen Wahl wird es immer einen Unterschied geben zwischen dem, was einem erzählt wird, und den ökonomischen Daten. Schließlich ist es in niemandes Interesse, dem Wähler vor einer Wahl zu sagen, wie die Situation wirklich aussieht. Tatsache ist jedoch, dass die Frachtbeförderung, der Einzelhandel, die Verkaufszahlen in der Gastronomie und die Auftragseingänge bei Industrie- und Gebrauchsgütern auf eine Rezession hindeuten. Der ISM korreliert hervorragend mit der amerikanischen Börse. Er erreichte 2011 seinen Spitzenwert und schwankt seither um die 50. Die Vergangenheit hat gezeigt: Sobald dieser Indikator auf 46 fällt, steigt die Wahrscheinlichkeit einer Rezession auf 85 Prozent.

Aus der Wirtschaft kommen immer mehr negative Meldungen.

Der Vorstandsvorsitzende von ABB verwies bei der Präsentation der Ergebnisse des dritten Quartals auf die makroökonomischen Unsicherheiten infolge des Brexit-Votums und der Wahlen in Amerika. Der Umsatz von ABB fiel im dritten Quartal um 3 Prozent und der Auftragseingang ging um 14 Prozent zurück. Aufgrund der Kostensenkungsprogramme stagnierten die Erlöse. Trotzdem fiel der Kurs der Aktie nach dieser Nachricht um 7 Prozent.

Wenn die Wirtschaft läuft, profitieren die Logistikkonzerne. Allerdings musste Kühne & Nagel im dritten Quartal einen Gewinnrückgang hinnehmen. Unter dem Strich verdiente das Unternehmen im dritten Quartal 4,8 Prozent weniger als im Vorjahr. Der Konzernchef Detlef Trefger erklärte in einem Kommuniqué: „Die zurückhaltende Konsumentenstimmung in Teilen der EU und in den USA im dritten Quartal 2016 führte im Markt zu geringeren Exporten aus Asien.“ Es macht sich immer mehr bemerkbar, dass – nachdem die Geschäfte in Europa und Lateinamerika schon länger schwächeln – nun auch aus den USA schwächere Zahlen gemeldet werden.

Caterpillar, einer der größten Hersteller von Bau-und Bergbaufahrzeugen, hat zum zweiten Mal in diesem Jahr vor schlechteren Ergebnissen gewarnt. Ebenfalls sagte das Management, dass es auch für 2017 keine besseren Zahlen erwartet. Gegenüber dem dritten Quartal letzten Jahres fiel der Umsatz von 11 auf 9,2 Milliarden US-Dollar. Für das gesamte Jahr wird ein Ergebnisrückgang von 3,55 auf 3,25 US-Dollar pro Aktie erwartet. Wie üblich enthalten diese Zahlen nicht die angefallenen Restrukturierungskosten: In den letzten drei Jahren wurden 20 Prozent der Mitarbeiter entlassen. Die Gesellschaft hofft 2017 auf höhere Umsätze aus China und anderen Schwellenmärkten, warnt aber davor, dass sowohl in Nordamerika als auch in Europa die Absatzmärkte deutliche Schwächen zeigen. Darüber hinaus leidet die Firma auch an dem großen Vorrat an Maschinen, die gebraucht oder zur Vermietung dem Markt zur Verfügung stehen.

Für Deutschland ist die Automobilproduktion von großer wirtschaftlicher und gesellschaftlicher Bedeutung. Der Wechsel vom Verbrennungsmotor zu einer alternativen Antriebsart steht mittelfristig an. Und damit könnte den deutschen Autobauern ein Debakel bevorstehen. Denn dies bedeutet milliardenhohe Abschreibungen auf die alten Produktionsstätten und der Wechsel zu wartungsarmen und somit renditeschwachen Elektroautos. Denn soweit ich informiert bin, haben Elektroautos keinen Anlasser, kein Getriebe, keinen Auspuff, keine Benzinpumpe, keinen Vergaser und keinen Kühler mehr. Das wird und muss für die klassische Automobil- und Zuliefererindustrie zu einem Problem werden. Immer wenn es politisch getriebene Umwälzungen in einem Markt gibt, kann es für Unternehmen wirtschaftlich enorme Probleme geben. Hierzu liefert die jüngste Vergangenheit mit der Entwicklung von RWE und E.ON gutes Anschauungsmaterial. Auch wenn die Automobilbauer überleben werden – vielleicht auch mit staatlicher Unterstützung –, wird es für Aktionäre keine angenehme Zeit werden. Die klassische Automobilaktie dürfte für die nächsten Jahre kein gutes Investment sein.

Festverzinsliche Anlagen

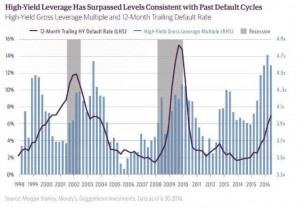

Schuldner mit schlechter Bonität haben in den vergangenen Jahren von den niedrigen Zinsen profitiert und viel Geld am Kapitalmarkt aufgenommen. Inzwischen ist die Verschuldung für sogenannte Ramschanleihen wieder auf ein neues Rekordniveau gestiegen. Gemessen am Verhältnis Schulden zu Vermögenswerte beträgt der Verschuldungsgrad derzeit 4,6 (siehe blaue Balken im folgenden Diagramm) und war damit höher als in der Vergangenheit. Historisch gesehen haben diese hohen Werte immer zu vermehrten Kreditausfällen geführt. In allen Fällen waren sie auch mit einer Abschwächung der Konjunktur verbunden. Die Grafik zeigt auch, dass die Ausfallraten seit dem Tief von 2014 wieder steigen.

Wie auch in der Vergangenheit werden diese Schuldenberge zum Problem, wenn sich die Wirtschaft abkühlt. Dies wird zu einem drastischen Anstieg von Unternehmenspleiten führen.

Gold

Gold ist in diesem Jahr in US-Dollar um ca. 18 Prozent gestiegen. Allerdings begann die erste Oktoberwoche mit der schlechtesten 7-Tage-Wertentwicklung in über drei Jahren. Inzwischen hat Gold in den letzten drei Monaten 6 Prozent an Wert verloren. Die Konsolidierung des Goldpreises hat den ganzen Oktober angehalten.

Trotzdem bleibt der langfristige Ausblick für Gold weiter positiv. Dies trifft auch für Goldminen-Aktien zu. Diese schneiden typischerweise in steigenden Märkten besser und in fallenden Märkten schlechter ab als das Metall selbst. Mitte September haben sich die Führungskräfte der Goldminenunternehmen in Colorado zum Precious Metal Summit getroffen. Wichtige Punkte der Konferenz für Anleger sind: Trotz gefallener Förderkosten senken die Goldkonzerne weiter ihre Kosten. Die Unternehmen gehen davon aus, dass die Förderkosten pro Unze Gold bis zum Jahr 2018 weiter sinken werden. Ebenso haben die niedrigen Goldnotierungen die Unternehmen gezwungen, bestehende Projekte unter die Lupe zu nehmen. Durch die Anpassung oder Aufstockung früherer Projekte konnten sie beim Ausbau oder der Verlängerung der Lebenszeit von Minen Erfolge verzeichnen. So wie es aussieht, wird es allerdings in den nächsten zwei Jahren nicht zu weiteren Dividendenerhöhungen kommen. Der zur Verfügung stehende Cashflow wird zur Entwicklung bestehender Projekte und in vielen Fällen auch zum weiteren Schuldenabbau genutzt werden.

Portfoliostrategie

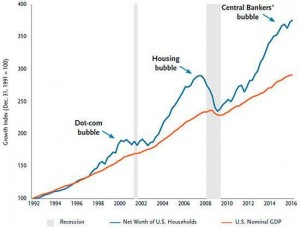

Vermögenswerte und Wirtschaft sollten über einen langen Zeitraum parallel zueinander verlaufen. Überstieg in der Vergangenheit der Wert der Vermögenswerte den Wert der Wirtschaft wesentlich, haben wir uns in einer Blase befunden. Die folgende Grafik vergleicht den Wert der Vermögenswerte (Aktien, Anleihen und Immobilien) mit dem Bruttoinlandsprodukt. Wir können deutlich sehen, dass die gegenwärtige Blase größer ist als jene, der 2008/2009 die Finanzkrise folgte.

Eigentlich sind Wahlen für die Märkte eher nebensächliche Ereignisse, die die Kurse nur kurzfristig bewegen. Eine alte Börsenweisheit lautet: „Politische Börsen haben kurze Beine.“ Dieser Satz impliziert: Egal, wer gewinnt, für die Märkte wird das im schlimmsten Fall nur ein kurzer Aufreger sein. In wenigen Fällen kann der Einfluss allerdings bei schlimmen politischen Krisen durchaus massiv und dauerhaft sein. Ob der Wahlausgang in den USA diesmal in diese Kategorie fällt, kann man unmöglich vorhersagen – alles ist möglich. Wie wir bereits am Anfang des Briefes bemerkten, ist für den Ausgang der Wahl entscheidend, welcher Mehrheit sich die/der neue Präsident(in) im Repräsentantenhaus gegenübersieht. Wird die demokratische Kandidatin Präsidentin und die Republikaner behalten die Mehrheit im Repräsentantenhaus, wird das amerikanische System der „checks and balances“ weiter funktionieren.

Das diesjährige Ergebnis stellt uns nicht zufrieden. Wenn wir jedoch die Wertentwicklung des Euro Stoxx 50 Performance Index mit -3,89 Prozent und des Schweizer SMI mit -11,23 Prozent betrachten, so ist das Ergebnis bisher durchaus vertretbar. Die Vergangenheit hat gezeigt, dass es in der Endabrechnung immer besser war viele kleine Verluste zu ertragen als einen Großen. Für uns gibt es daher keine Eile. Auf einen Ausgang der Wahl werden wir nicht spekulieren. Wir werden in Ruhe die Ergebnisse abwarten und dann mit langfristiger Sicht die Portfolios weiter ausrichten. Gemäß unsere Strategie und den zu Grunde liegenden Faktoren müssen wir jetzt mit den zur Verfügung stehenden Geldern für 20 Prozent des Depotwertes den S&P 400 US MID CAP ETF (IE00B4YBJ215) und für jeweils 10 Prozent drei Sub-indices des STOXX Europa 600 (Retail – A0AE1U, Techno. – 965855, Pers. & Household Goods A0AE1T) kaufen. Nach der Wahl werden wir diese Transaktion vornehmen. Entweder kaufen wir dann mit niedrigeren Kurs oder in steigenden Kurse hinein. Wir werden Sie mit einem kurzen E-Mail informieren wenn wir den Kauf tätigen.

Ich freue mich auf einen regen Austausch mit Ihnen.

Mit freundlichen Grüßen

O. Beck

Dax: -0,73% – Euro Stoxx 50 P: -3,89% – SMI: -11,23% – RexP: 2,33% – SBI: 4,58% – Gold(in US$): 20,38%

per 31.10.2016

Diese Veröffentlichung dient ausschließlich der Information und stellt weder ein Angebot noch eine Aufforderung zur Abgabe von Kauf-, Verkaufs- oder Zeichnungsaufträgen dar. Sie sind auch keine Entscheidungshilfen in rechtlichen, steuerlichen, wirtschaftlichen oder anderen Belangen. Alle Informationen beruhen auf Quellen, die wir als zuverlässig erachten. Sie dienen lediglich der Information und begründen kein Haftungsobligo. Anlagen können plötzlichen und erheblichen Wertverlusten unterworfen sein, mit der Folge, dass der Anleger möglicherweise nicht den investierten Gesamtbetrag zurückerhält. Bei Aktien bestehen gegenüber festverzinslichen Wertpapieren neben höheren Renditechancen auch wesentlich größere Risiken; ein Totalverlust kann nicht ausgeschlossen werden. Die individuellen Anlageziele, die Finanzlage oder die besonderen Bedürfnisse einzelner Empfänger wurden nicht berücksichtigt. Nutzer, die den Kauf der auf diesen Seiten beschriebenen Wertpapiere in Erwägung ziehen, sollten im Hinblick auf die Ausstattung der Wertpapiere und Risiken, die mit diesen Wertpapieren verbunden sind, vor Erwerb der Wertpapiere die allein rechtlich verbindlichen endgültigen Angebotsbedingungen lesen, die in den endgültigen, offiziellen Verkaufsprospekt, gegebenenfalls aktualisiert durch Nachträge, einbezogen sind. Alleinige Grundlage für den Anteilerwerb sind die Verkaufsunterlagen zu den Sondervermögen. Verkaufsunterlagen zu allen Sondervermögen sind kostenlos bei der Kapitalverwaltungsgesellschaft und der zuständigen Depotbank erhältlich.