Beitrag von Ottmar Beck / Vermögensverwalter Schweiz

Wilen, den 4. Januar 2022

Sehr geehrte Damen und Herren,

wagen wir das Unmögliche: Worauf könnte es 2022 ankommen? Ich möchte Ihnen einen roten Faden für die Entwicklung der Märkte, der Wirtschaft, der Inflation und der Notenbanken an die Hand geben. Das ist zwar nur meine persönliche Meinung – und natürlich könnte ich falsch liegen –, aber ich hoffe, Sie finden sie trotzdem hilfreich.

Es gibt Dinge, die bekannt sind: die aktuellen Marktbewertungen, Margenverschuldung, Zinssätze. Und es gibt Unbekannte: Covid, Inflation, Fed-Politik, Infrastrukturanreize, Steuergesetzgebung, Russland/Ukraine, China/Taiwan, Iran usw. Folgende Entwicklungen müssen wir 2022 meines Erachtens beobachten:

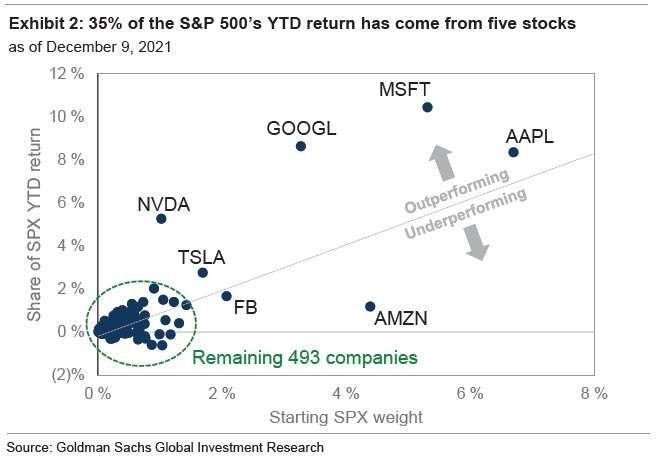

- Höchststände an den Aktienmärkten treten auf, wenn die Selbstzufriedenheit groß ist, die Nachrichten gut sind und es viele Divergenzen (wenige Aktien ziehen die Indizes nach oben)

- Für Investoren geht es auch darum, zu verstehen, welche Auswirkungen die Verschuldung auf das Wachstum hat. Denn: Je höher die Verschuldung ist, desto schwächer ist das Wachstum. Schwächt sich das Wachstum ab, sinken auch die Unternehmensgewinne. Geringere Erträge machen es schwierig, hohe Aktienkurse zu rechtfertigen.

- Wenn die Inflation über einen längeren Zeitraum anhält, zieht sie die Anleiherenditen mit nach oben. Die entscheidende Frage ist also, ob die Inflation dauerhaft sein

- Bleibt die Nullzinspolitik der Notenbanken und die Struktur der Aktienoptionsanreize für Führungskräfte bestehen?

Das Ganze könnte für die nächsten Jahre für einen M-artigen Verlauf der Aktienmärkte sprechen. Im Moment ziehen die Zentralbanken Liquidität aus dem System ab und drohen mit Zinserhöhungen. Inflation, steigende Zinsen und Verschuldung dürften zu einer deutlichen Verlangsamung der Wirtschaft führen. Das spricht für ein schwieriges erstes Halbjahr und einem möglichen deutlichen Kursrückgang. Darauf wird ein Zittern bei den Politikern und Zentralbankern einsetzen. Denken Sie an das Statement von Janet Yellen, damals Federal Reserve Chairman, heute US- Finanzministerin, vom 29. September 2016: »It could be useful to be able to intervene directly in assets where the prices have a more direct link to spending decisions … buying equities and corporate bonds could have costs and benefits.« (»Es könnte sinnvoll sein, direkt in Vermögenswerten zu intervenieren, deren Preise einen direkteren Bezug zu Ausgabenentscheidungen haben … der Kauf von Aktien und Unternehmensanleihen könnte Kosten und Nutzen haben.«) Bei starken Kursrückgängen werden die Zentralbanken zur quantitativen Lockerung zurückkehren, die Renditen tiefer in den negativen Bereich fallen und der Aktienmarkt wird sich aus dem Tale erheben. Sollte dies geschehen, geht die Risikoparty weiter und ein Ende der Euphorie am oberen rechten Ende des M könnte sich für 2023 oder 2024 ankündigen. Denn in dieser zweiten Haussephase werden die Zinsen wieder steigen und am Ende steht eine tiefe globale Rezession. 2022 könnte das Jahr des Ab- und Aufschwungs werden.

Festverzinsliche Wertpapiere

Bundesbankpräsident Jens Weidmann hat zu seinem Abschied noch eine Warnung hinterlassen. Der Preisdruck wird noch stärker werden: »Für die Inflationsrate überwiegen wie im Euro-Raum insgesamt die Aufwärtsrisiken«, sagte Weidmann. »Die Geldpolitik sollte diese Risiken nicht ignorieren und wachsam bleiben.« Allerdings hat die Europäische Zentralbank (EZB) auf ihrer letzten Ratssitzung entschieden, die Krisenpolitik bis mindestens Ende 2022 fortzusetzen. Das bedeutet, Anleihekäufe werden fortgesetzt und eine Zinswende ist weiterhin nicht in Sicht. Die EZB bleibt unter den großen Zentralbanken damit der Außenseiter. Allerdings gibt es auch viele Anhaltspunkte, die im ersten Halbjahr 2022 auf eine wieder sinkende Inflationsrate hindeuten. Das sind der schwächere Anstieg der Ener- giepreise, die Wiederherstellung der Lieferketten und eine pandemiebedingt (viele Bedürfnisse wurden schon erfüllt) niedrigere Nachfrage nach Gütern.

Die Mehrheit der Anleger, die heute Anleihen kaufen, kaufen keine 10- oder 30-jährigen Anleihen in der Hoffnung, eine bescheidene reale Rendite zu erzielen, indem sie sie bis zur Fälligkeit halten. Statt der traditionellen »Buy and hold«-Investoren, werden die Anleihemärkte heute von vier Gruppen von Marktteilnehmern beherrscht:

- Hedgefonds, die mit der Renditekurve Geld verdienen

- Zentralbanken, die Anleihen ihrer eigenen Regierungen für die quantitative Lockerung kaufen und sie aus Gründen der Währungsstabilisierung und der Reservenverwaltung in amerikanische oder europäische Staatsanleihen investieren

- Pensionsfonds und Versicherungsgesellschaften, die der Gesetzgeber zwingt, ihren Verbindlichkeiten »risikofreie« Vermögenswerte gegenüberzustellen

- Banken, die Anleihen als Solvenzpuffer besitzen müssen

Für diese vier Gruppen von Anlegern ist es nicht irrational, langfristige Anleihen mit negativen Realrenditen zu kaufen. Das könnte die Zentralbanken in die Lage versetzen, die langfristigen Zinssätze noch viele Jahre auf einem zu niedrigen Niveau zu halten, solange die Inflation nicht völlig aus dem Ruder läuft.

Auch ich rate immer zu Anleihen solider Staaten oder Firmen. Erstens können Anleger dann halbwegs sicher sein, dass sie ihr Geld zurückerhalten. Und zweitens verdienen sie damit zurzeit zwar nur eine sehr geringe oder negative Rendite, aber in Zeiten, in denen die Aktienkurse fallen, entwickeln sich die Anleihekurse eher nach oben. Das ist eine wichtige Absicherung. Bei Einbrüchen an den Börsen sind Sie froh um jede Anleihe im Depot.

Aktien

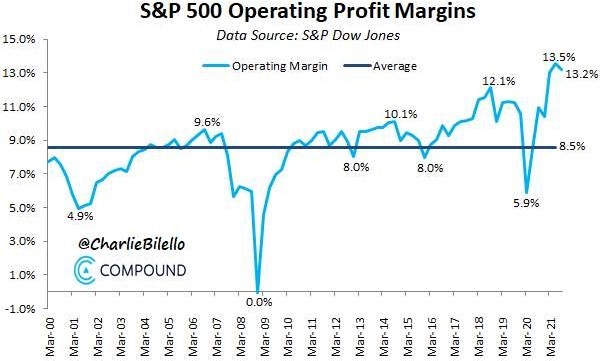

Höchste Gewinnmargen? Apropos Rentabilität: Ich frage mich, ob sich all die Probleme im Zusammenhang mit Inflation, Rückständen, Lohndruck usw. allmählich auf die Gewinnspannen auswirken (ganz zu schweigen von der Aussicht von steigenden Zinsen und Steuern) …

Mit die höchsten Gewinne haben Hightech-Aktien erzielt. Die Frage ist, ob sie sich auch nach der Aufrüstung in der Corona-Phase so weiterentwickeln.

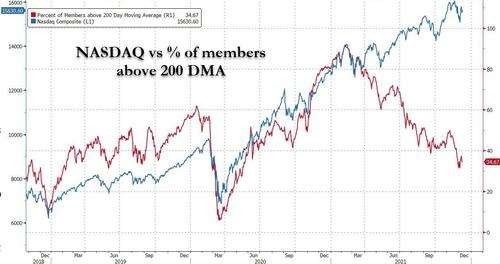

Ohne Unterstützung durch das Ertragswachstum (siehe Grafik oben) und mit einer schlechten Marktbreite (siehe Grafik unten) kann die Blase platzen.

Kaum 40 Prozent der 3.000 Nasdaq-Aktien werden über ihrem gleitenden Durchschnitt von 200 Tagen (200 DMA) gehandelt, eine katastrophale Breite. In der vergangenen Woche fiel mir noch ein Bloomberg-Bericht zu demselben Thema auf. In der Vorwoche, als der S&P 500 auf einem 52-Wochen-Hoch schloss, fielen 334 an der New Yorker Börse gehandelte Unternehmen auf ein 52-Wochen-Tief, also mehr als doppelt so viele wie diejenigen, die ein 52- Wochen-Hoch erreichten. Das letzte Mal, dass dies der Fall war, war kurz vor dem Zusammenbruch der Technologie- blase vor über zwanzig Jahren.

Eine weitere Folge all der früheren Rettungsmaßnahmen durch die Fed ist eine gefährliche Selbstzufriedenheit unter denjenigen, die die größten Technologiewerte und die beliebtesten ETFs, die mit ihnen beladen sind, halten. Ich habe noch nie einen so überfüllten Handel gesehen – selbst während der Technologieblase im Jahr 2000 nicht.

Sollte es zu einer Aktienbaisse kommen, könnten diese Anleger feststellen, dass der Powell-Put zwar noch existiert, der Ausübungspreis für Aktien aber viel niedriger sein könnte als Ende 2018. Er könnte eher um –30 Prozent als um +20 Prozent liegen, es sei denn, die Kreditmärkte oder die Wirtschaftsdaten geraten wirklich ins Wanken.

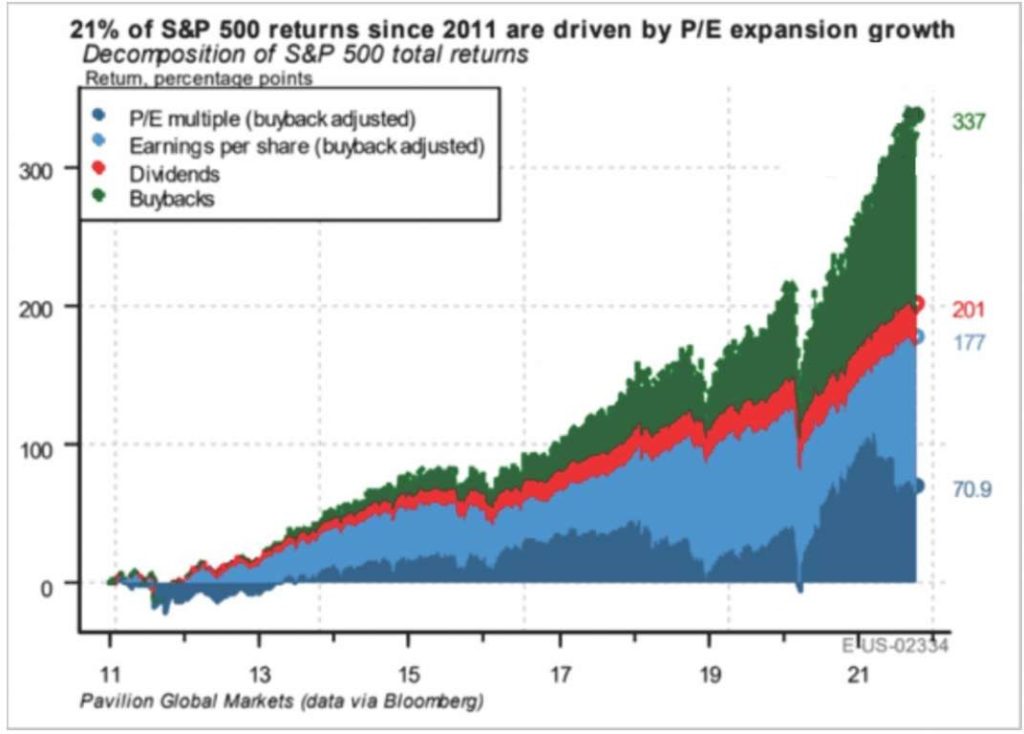

Der Anstieg der Aktienrückkäufe in den letzten zehn Jahren war eine der wichtigsten Stützen der Finanzmärkte. Die nachstehende Grafik von Pavilion Global Markets zeigt die Auswirkungen von Aktienrückkäufen auf den Markt im letzten Jahrzehnt. Die Aufschlüsselung der Renditen für den S&P 500 stellt sich wie folgt dar:

- 21 Prozent auf die Ausweitung des Kurs-Gewinn-Verhältnisses,

- 31,4 Prozent aus Gewinnen,

- 7,1 Prozent aus Dividenden und

- 40,5 Prozent aus Aktienrückkäufen

Mit anderen Worten: Ohne die Aktienrückkäufe würde der Aktienmarkt nicht auf Rekordhöhen von 4.700, sondern auf Werte um 2.800 zusteuern. Das Risiko für Aktien besteht darin, dass die Unterstützung durch das billige Geld der Notenbanken fällt, mit dem die Firmen ihre Aktien zurückkaufen. Im Gegensatz dazu haben die klügsten aller klugen Köpfe, nämlich Unternehmensleiter und andere Insider, im Jahr 2021 mit dem schnellsten Jahresrhythmus, den es je gab (vor allem bei den wertvollsten Unternehmen auf dem Markt) Aktien verkauft. Die einfache Tatsache, dass die Insider auf der anderen Seite der rekordverdächtigen Hebelwirkung der Spekulanten stehen, ist von großer Bedeutung, insbesondere angesichts ihrer hervorragenden Erfolgsbilanz. Offensichtlich befolgen Amerikas CEOs und CFOs den zeitlosen Rat des großen John Templeton: »Wenn du feststellst, dass die Menge übermäßig enthusiastisch ver- sucht zu kaufen, hilf ihr und verkaufe. Das funktioniert meistens.«

Rohstoffe

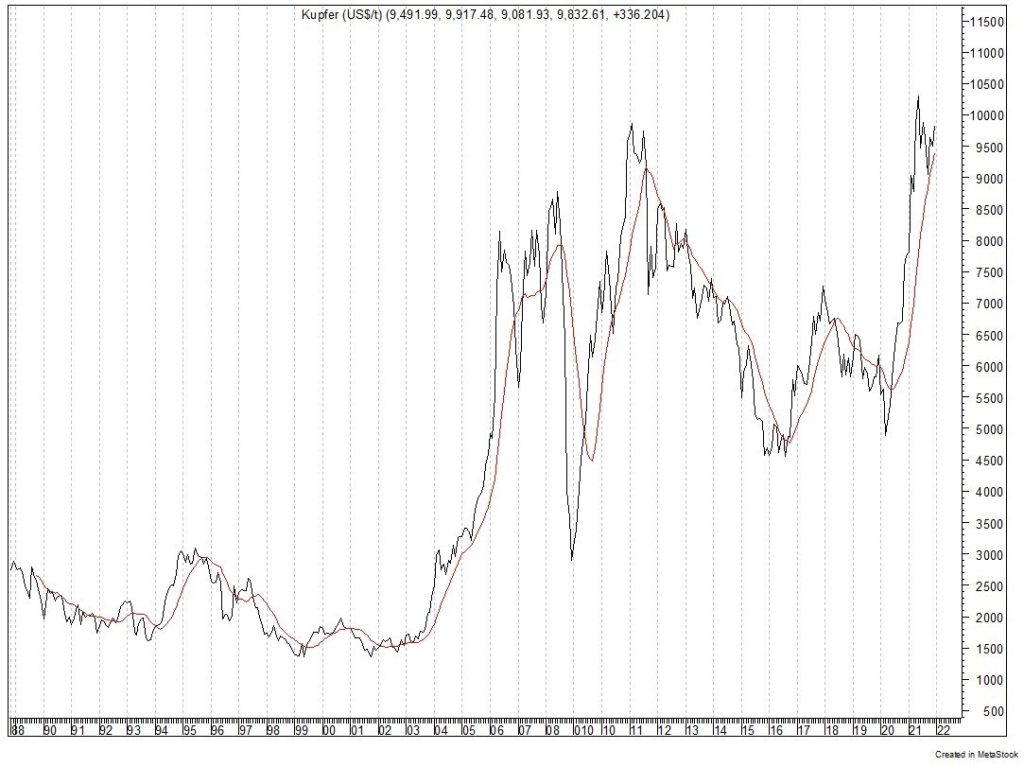

Kupfer wird oft ein »Doktortitel in Wirtschaftswissenschaften« nachgesagt, weil es in der Lage ist, Wendepunkte in der Weltwirtschaft vorherzusagen. Dies liegt an der weit verbreiteten Verwendung von Kupfer in den meisten Sektoren der Wirtschaft, von Haushalten und Fabriken bis hin zu Elektronik, Stromerzeugung und Übertragungsbedarf.

Daher gilt der Kupferpreis als zuverlässiger Frühindikator für die Gesundheit der Weltwirtschaft. Das folgende Diagramm zeigt den monatlichen Kupferpreis seit 1988 (schwarze Linie). Die rote Linie ist ein gleitender 12-Monats- Durchschnitt. Meiner grundlegenden Ansicht nach – und ich könnte natürlich falsch liegen – werden wir bis zum nächsten Sommer einen globalen Abschwung erleben. Auch Dr. Copper nähert sich charttechnisch einem Bären-Signal.

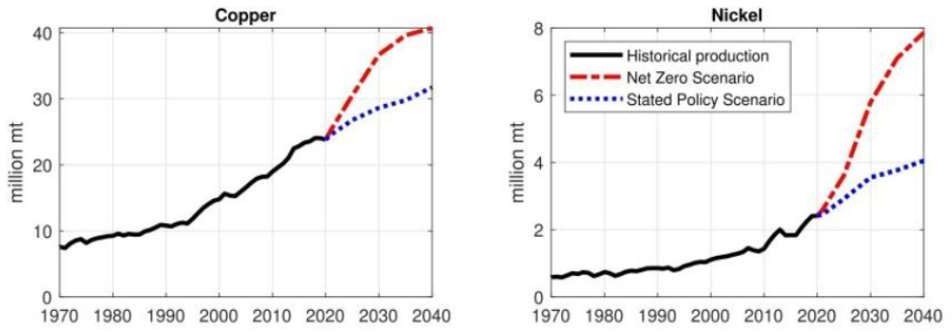

Langfristig gilt allerdings Folgendes für den Verbrauch von Kupfer und Nickel (in Blau der normale Verbrauch und in Rot der des Szenarios »Netto-Null-Emissionen«):

Sollte das aufgezeigte Szenario einer Baisse an den Aktienmärkten im ersten Halbjahr 2022 eintreffen, ist das die Chance, die Bestände aufzubauen.

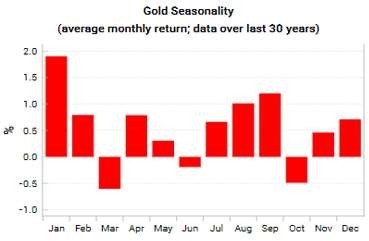

Negative »reale« Zinssätze waren in der Vergangenheit der Hauptgrund für höhere Goldpreise. Die Zentralbanken werden nicht in der Lage sein, die Zinsen so weit anzuheben, dass die Realzinsen positiv werden, ohne die Wirtschaft in die Luft zu jagen. Mit 0-Prozent-Zinsen und QE-Gelddrucken haben sie die Aufnahme riesiger Schulden gefördert, und nun stecken sie in einer selbst geschaffenen Zwickmühle, die sie nur andeutungsweise (1. Halbjahr) verlassen können.

Die Goldbären konzentrieren sich fälschlicherweise auf die Zinserhöhungen und das Tapering der Fed, anstatt zu verstehen, dass es – historisch gesehen – ein Eingeständnis dafür ist, dass sie »hinter der Kurve« liegt, wenn sie gezwungen ist, Maßnahmen zu ergreifen – und das ist gut für Gold. Der große Hemmschuh für Gold ist nämlich der Mangel an Unsicherheit. Die Wirtschaft scheint wieder auf Kurs zu sein. Die guten Zeiten sind wieder da und es gibt keinen Bedarf für Gold als Absicherung. Ich habe auch den Eindruck, dass der Grund für die schlechte Performance von Gold darin liegt, dass es Anteile an Bitcoin verloren hat. In den letzten 20 Monaten ist der Preis von Bitcoin nämlich dramatisch gestiegen und der Preis von Gold gesunken, und das trotz einer starken Kombination aus hoher Inflation und niedrigen Realzinsen. Geld, das normalerweise in Gold und Goldminenaktien geflossen wäre, ist stattdessen in Bit- coin geflossen. Wird sich das ändern?

China

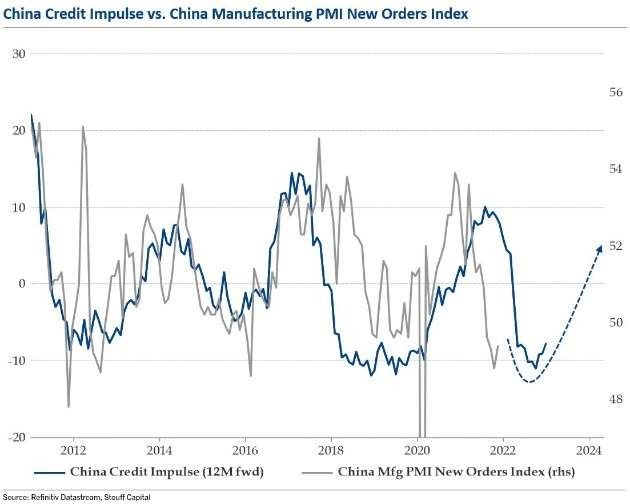

US-Aktien haben einen Rekordstand erreicht haben, aber die »Buy the dip«-Story könnte in China spielen. Ausländische Anleger kauften in den letzten Dezemberwochen chinesische Festlandaktien. Die Käufer scheinen von den Sorgen über den steigenden Yuan und den Immobilienmarkt des Landes unbeeindruckt und konzentrieren sich stattdessen auf Pekings Bestreben, die wirtschaftliche Stabilität in den Vordergrund zu stellen. Wirtschaftsexperten gehen davon aus, dass China Anfang dieses Jahres mit fiskalischen Stimulierungsmaßnahmen beginnen wird, nachdem die obersten Entscheidungsträger der Kommunistischen Partei erklärt haben, dass ihre wichtigsten Ziele für 2022 darin bestehen, dem Wachstumsdruck entgegenzuwirken und die Wirtschaft zu stabilisieren. Kommt der China-Kreditimpuls, sollte das auch zu höheren Börsenkursen führen.

Auch die Entwicklung der Immobilienpreise, die wichtigste Anlage des chinesischen Normalbürgers, unterstützt die Hoffnung auf Stimulierungsmaßnahmen in China. Der zusammengesetzte Frühindikator für chinesische Immobilienpreise (Geldmenge, Zinssätze, Finanzierung) deutet darauf hin, dass sich der derzeitige Abschwung, wenn die Regierung nichts unternimmt, auch dieses Jahr fortsetzen wird. Dies ist von entscheidender Bedeutung für den Konjunkturverlauf und die Rohstoffnachfrage, aber auch für die politischen Aussichten: Je niedriger die schwarze Linie ist, desto wahrscheinlicher sind geldpolitische Anreize (und Sie wissen, was das bedeutet!).

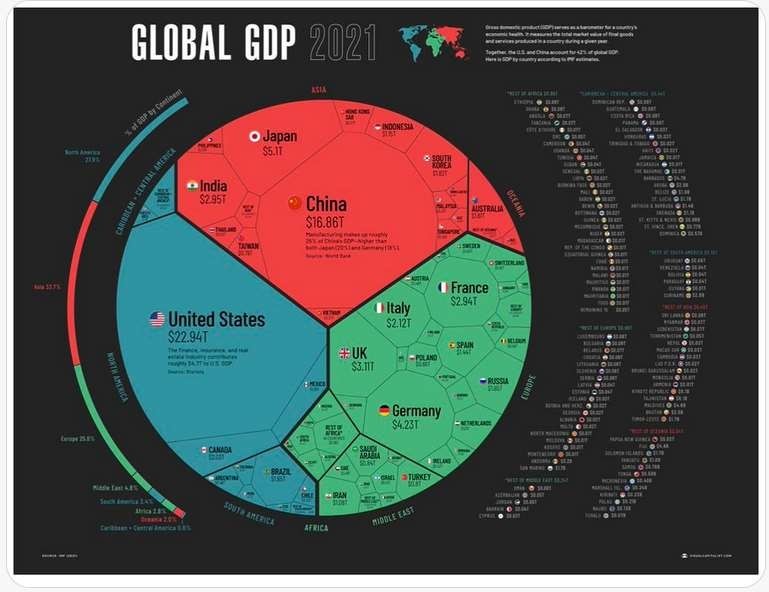

Egal welche Meinung man hat, aber die Hauptakteure der nächsten Jahre sind wirtschaftlich und militärisch China und die USA. Über die Zugehörigkeit von Russland zum grünen Block können wir sicherlich streiten. Aber was das Bild auch klar aussagt: Die Kleinstaaterei von Europa erinnert an die Kleinstaaterei von Deutschland im Mittelalter, keine erfolgreiche Phase. Leider geht die Prognose auch für die Jahre nach 2023 von wirtschaftlichen Schwierigkeiten aus, was zu einer Zunahme von Gewalt, politisch »starken« Männern und Sezessionsbestrebungen einiger Länder führen dürfte. Aus dieser Phase dürfte China – und mit ihm Asien – gestärkt und Europa geschwächt hervorgehen.

Währungen

Wenn Sie sich die Renditen für Staatsanleihen ansehen, fragen Sie sich, welche die bessere Rendite bietet, und überlegen dann, wohin das Geld fließen soll. Schauen Sie sich an, wie viel attraktiver die 10-jährigen US-Staatsanleihen im Vergleich zu einem Großteil der Industrieländer sind. Das ist auch ein Grund für die momentane Stärke des US- Dollars.

Im September 2020 hatte ich Folgendes geschrieben: »Kommt es zu einem Crash an den Aktienmärkten oder werden die politischen Spannungen stärker, wird sich der Dollar wieder erholen. Dann wird es Zeit, Positionen abzubauen. Im Moment bleibe ich dabei: Wir werden in der nächsten Zeit im Verhältnis Euro zu US-Dollar eine Berg- und Talfahrt erleben, ähnlich der von 2000 bis 2002, und können somit einen Kurs von 1,10 vielleicht noch einmal erleben.«

Nun politische Spannungen hat es genug gegeben und die Berg- und Talfahrt ist eingetroffen. Das Ziel 1,10 Euro zu 1 Dollar liegt vor uns, da die globale Verlangsamung, die Zinsdifferenz und die Marktturbulenzen einen starken Dollar begünstigen.

Längerfristig wird der Dollar verlieren, aber ich frage mich, im Vergleich zu welchen anderen Währungen. Denn die Industrieländer werden versuchen, ihre Währungen im Wettbewerb abzuwerten.

Portfoliostrategie

Die Verbreitung von ESG-Investitionen wird mir/uns eine große Chance bieten. Denn je mehr Menschen vermeiden, aus moralischen Gründen in etwas zu investieren, desto niedriger ist der Einstiegspreis für diese Investitionen. Wir alle sind uns bewusst, dass Tabakaktien völlig aus der Mode gekommen sind. Möglicherweise sind sie es sogar zu Recht. Dies hat jedoch zur Folge, dass die Gewinn- und Einkommensströme sehr billig zu erwerben sind. Denn wenn viele Menschen aus moralischen Gründen beschlossen haben, keine Tabakaktien zu kaufen, dann werden sie billig sein. Billige Aktien bedeuten hohe Dividendenrenditen. Als Beispiel seien hier nur Imperial Brands und British American Tobacco (BTI) genannt. Derzeit liegt die Rendite von Imperial bei 9 und die von BTI bei 8,5 Prozent an der Londoner Börse. Diese sind vernünftig abgesichert, denn Zigarettenunternehmen haben Preismacht. Auch wenn der Markt insgesamt schrumpft, wird es noch ein paar Jahrzehnte dauern, bis er ganz verschwunden ist.

Bei den Aktien fossiler Brennstoffe zeichnet sich das Gleiche ab. Auch hier verändert die ESG-Bewegung den Markt. Eine von Mark Carney (Ex-Gouverneur der Bank of England) angeführte Gruppe von Investmentfirmen und andere Bewegungen überzeugen die Menschen davon, nicht in fossile Brennstoffe zu investieren. Ich denke, dass Kohle im Großen und Ganzen bald tatsächlich nichts mehr wert sein wird. Bei Erdöl rechne nicht mit einem großen Preisverfall, allerdings mit kräftigen Schwankungen. Ölgesellschaften, insbesondere die großen wie Chevron, Exxon, BP, Shell, werden, wenn sie heute einfach aufhören würden, in neue Projekte zu investieren, noch in zwei oder drei Jahrzehnten eine Unmenge von Geld ausschütten. Die Preise werden sich durch die zurückgehende Förderung nur sehr langfristig zurückbilden. Der Effekt wird jedoch derselbe sein wie bei der Zigarettenindustrie: Die Dividendenrenditen für diese Aktien werden mit der Zeit steigen. Es handelt sich um langlebige Einkommensströme. Und dennoch werden sie immer billiger werden, da ESG-Investitionen die Leute davon abhalten, sie zu kaufen. Für den versierten Anleger – oder einen, der nicht von der ESG-Vision angetrieben wird – bietet dies eine Chance. Sie dürfen aber nicht nur wegen der hohen Dividendenrendite kaufen. Denn sie müssen sich sicher sein, dass sich das Unternehmen in Wirklichkeit nicht selbst auffrisst und schon bald aus Kapitalmangel bankrott gehen wird.

Nehmen wir die 9 Prozent bei Imperial als Beispiel. Wenn wir drei Jahre lang 9 Prozent erhalten und dann nichts mehr, ist das ein Verlust. Wenn wir zwanzig Jahre lang 9 Prozent erhalten und dann das Ende kommt, ist das sehr attraktiv, wenn der Rest des Markts 3 Prozent abwirft, was durchaus der Fall sein könnte. Und genau das wird im Ölgeschäft meiner Meinung nach passieren. Sollte Öl allerdings 2035 nicht mehr verbraucht werden, werden die großen Ölkonzerne am Ende auf einem großen Teil des Öls sitzen bleiben. Ich halte das für eine unwahrscheinliche These. Vielleicht sind wir im Jahr 2050 so weit, aber nicht viel früher. Das ist kein mitreißender Aufruf zum Handeln, denn ich gebe zu, dass es sich sehr langweilig anhört, statt für Kapitalgewinne für einen Dividendenstrom zu werben.

Alles in allem war 2021 kein erfreuliches Jahr für mich, obwohl ich Schlimmeres befürchtet hatte. Alibaba werde ich sicher in der Zukunft mit Gewinn verkaufen können. Allerdings gilt das nicht für iQIYI. Baidu hält eine 56-prozentige Beteiligung an iQIYI, einer Plattform, die zum 30. September 2021 103,6 Millionen Abonnenten hatte. Baidu hat im vergangenen Jahr versucht, sein defizitäres Streaming-Geschäft zu veräußern, konnte aber noch keinen Käufer finden, der bereit ist, einen adäquaten Preis zu zahlen. Ich gehe davon aus, dass Baidu seine iQIYI-Beteiligung im Geschäftsjahr 2022 oder später monetarisieren wird. Bis dahin wird das Streaming-Geschäft weiterhin die finanzielle Performance von Baidu belasten. Ein erfolgreicher Verkauf von iQIYI an ein anderes Streaming-Unternehmen inner- halb oder außerhalb Chinas könnte auch meinen Verlust verringern. Wenn sich die historische Entwicklung des Goldpreises wiederholt, sollten auch die Goldminen in den beiden ersten Monaten im Jahr 2022 eine positive Entwicklung ausweisen.

Enbridge und Exxon (siehe oben) halte ich weiter wegen der hohen Dividendenrendite. Hier erwarte ich deutliche Schwankungen im Kurs, da der Erdölpreis im oben aufgezeigten Szenario mit der Konjunktur im Jahr 2022 deutlich schwanken dürfte.

Was ich seit Monaten immer wieder betone, wiederhole ich auch heute: Ich halte es für selbstverständlich, eine gesunde Menge an Bargeld in Reserve zu haben. In den aufgeführten Werten halte ich Positionen. Daneben befinden sich Bargeld, Anleihen und Gold in meinem Depot

Mit freundlichen Grüßen

Ottmar Beck

PS: Stellen Sie sich vor, Sie wären 1894 geboren. Als Sie 20 Jahre alt sind, beginnt der Erste Weltkrieg, der mit 22 Millionen Toten endet, als Sie 24 sind. Kurz darauf tötet eine Grippepandemie, die Spanische Grippe, weltweit 50 Millionen Menschen. Sie kommen lebendig und frei heraus. Sie sind 26 Jahre alt. Mit 35 Jahren überleben Sie die Weltwirtschaftskrise, die mit dem Zusammenbruch der New Yorker Börse begann und zu Inflation, Arbeitslosigkeit und Hunger führte. Als Sie 39 sind, kommen die Nazis an die Macht. Sie sind 45, als der Zweite Weltkrieg beginnt, und 51, als er endet. Während des Holocausts sterben 6 Millionen Juden und Ihr Sohn. Insgesamt gibt es über 60 Millionen Tote. Als Sie 58 Jahre alt sind, beginnt der Koreakrieg. Als Sie 70 sind, der Vietnamkrieg, der erst elf Jahre später endet – Sie sind jetzt 81.

Ein 1985 geborener Junge denkt, seine Großeltern hätten keine Ahnung, wie schwer das Leben ist, aber sie haben mehrere Kriege und Katastrophen überlebt. Ein Junge, der 1995 geboren wurde und jetzt 26 Jahre alt ist, denkt, dass es das Ende der Welt ist, wenn sein Amazon-Paket mehr als drei Tage braucht, um anzukommen, oder wenn er nicht mehr als 15 Likes für sein auf Facebook oder Instagram gepostetes Foto bekommt…………………………………….. Im Jahr 2022 leben viele von uns komfortabel, haben Zugang zu verschiedenen Quellen der Heimunterhaltung und haben oft mehr als sie brauchen. Das alles gab es früher nicht. Aber mein Großvater, derjenige der 1894 geboren wurde, hat weitaus katastrophalere Umstände überlebt und nie die Freude am Leben verloren. Er hat mir beigebracht, nichts für selbstverständlich zu halten, für jeden Atemzug dankbar zu sein – und meinen heißen Morgenkaffee zu genießen. Perspektive ist alles!

DAX 15,79 % | EURO STOXX 50 P 20,35 % | SMI 20,29 % | RexP –1,69 % | SBI –4,23 % | Gold (in US-Dollar) –3,67 %

per 31. Dezember 2021

HAFTUNGSAUSSCHLUSS: Dieses Material wurde ausschließlich zu Informationszwecken erstellt oder wird verteilt und stellt keine Aufforderung oder ein Angebot zum Kauf eines Wertpapiers oder Instruments oder zur Teilnahme an einer Handelsstrategie dar. Die in diesem Schreiben enthaltenen Meinungen, Empfehlungen und Annahmen beruhen auf den aktuellen Marktbedingungen, spiegeln unsere Einschätzung zum Zeitpunkt des Redaktionsschlusses wider und können sich ändern. Die Wertentwicklung in der Vergangenheit ist keine Garantie für zukünftige Ergebnisse. Alle Investitionen bergen Risiken einschließlich des Verlusts des Kapitals. Das gesamte dargestellte Material wurde aus Quellen zusammengestellt, die wir für zuverlässig halten. Wir können jedoch keine Garantie für die Richtigkeit und Vollständigkeit der Informationen übernehmen. Die in dieser Mitteilung besprochenen Wertpapiere werden nur zur Veranschaulichung erwähnt und stellen keine Empfehlung für diese Wertpapiere dar. Die in dieser Mitteilung erwähnten Wertpapiere können zu jedem Zeitpunkt vom Autor des Informationsbriefs gehalten werden.

DATENSCHUTZERKLÄRUNG: Die zum Bezug unseres Informationsbriefs anzugebenden Daten (Name, E-Mail-Adresse) werden bei uns gespeichert und zur elektronischen Versendung unseres Newsletters an Ihre E-Mail-Adresse verwendet. Die gespeicherten persönlichen Daten unterliegen den datenschutzrechtlichen Bestimmungen und dienen nur der Aufrechterhaltung des Service. Sie werden nicht ohne Ihre Einwilligung an Dritte weitergegeben. Sollten Sie sich vom Bezug unseres Informationsbriefs abgemeldet haben, werden Ihre Daten gelöscht.