Beitrag von Ottmar Beck, Vermögensverwalter /Schweiz

Wilen, den 8. September 2019

Sehr geehrte Damen und Herren

wie wir schon im letzten Brief angedeutet haben, führen die Auseinandersetzung zwischen den USA und China sowie alle anderen Konflikte zumindest zu einem: Bewegung an der Börse. So hatte die Ankündigung von neuen Zöllen auf chinesische Einfuhren in die USA ab September zuerst zu einem Rückgang geführt. Nachdem dann Präsident Trump bekannt gab, dass die Einführung der angekündigten Sonderzölle auf den 15. Dezember verschoben wird, hat der Markt abrupt gedreht. Dabei dürfte jedem Anleger klar sein, dass es der amerikanischen Regierung hier nur darum geht, im Weihnachtsgeschäft die Wähler nicht zu enttäuschen. Höhere Preise – Zölle treiben Preise – kann die amerikanische Regierung nicht gebrauchen. Dass viele Konjunkturindikatoren wie der ZEW-Index, der Frühindikator für die wirtschaftliche Lage in Deutschland, auf den tiefsten Stand seit Dezember 2011 gefallen sind, spielt keine Rolle. In der Welt sieht es nicht anders aus. Weltweit haben die meisten Einkaufsmanagerindizes (PMI) inzwischen die Schwelle von 50 unterschritten, was auf eine Schrumpfung der Wirtschaft hinweist. Hierbei waren vor allem Deutschland, wo der PMI-Index von 61,1 auf 43,2, und Italien, das von 59 auf 48,5 fiel, das Schlusslicht. Nimmt man noch Frankreich hinzu, kann von einer gesunden Eurozone nicht mehr die Rede sein.

Alle Daten zusammengenommen zeichnen das Bild einer synchronisierten globalen Verlangsamung des Wirtschaftswachstums. Noch im Januar 2018 wuchsen alle größeren Länder. 18 Monate später befinden sich alle bis auf vier unter der Schwelle von 50. Als die Wirtschaft 2008 zusammenbrach, kamen die politischen Führer zusammen und China hat über einen großen Fiskalstimulus das Ende der globalen Rezession eingeleitet. 2015/16 als das globale Wachstum wieder in Schwierigkeiten geriet, kamen die wichtigsten Länder in Shanghai zusammen. Daraus resultierte der „Shanghai Consensus“, der wiederum mit einem großen Stimuluspaket Chinas verbunden war. Jetzt verlangsamt sich das Wachstum der globalen Wirtschaft wieder massiv. Aber heute haben wir eine andere politische Situation. Die chinesischen Politiker befinden sich in einem Handelskrieg mit den USA und es ist unwahrscheinlich, dass sie in der gegenwärtigen Situation ihr Land mit hohen Kreditaufnahmen weiter schwächen, um der Weltwirtschaft zu helfen. Wir sollten auch nicht vergessen, dass die Bevölkerung in den Entwicklungsländern, aber auch in China viel leidensfähiger ist als die Bevölkerung in den Industrieländern. Fassen wir zusammen:

- Das globale Wachstum verlangsamt

- Die Wachstumsverflachung erfolgt in einer Zeit, in der festverzinsliche Wertpapiere, Aktien und Immobilien in beinahe allen Märkten als teuer oder sehr teuer bewertet werden.

- Im Gegensatz zu 2009 und 2016 ist es unwahrscheinlich, dass China erneut versucht, die Wirtschaft zugunsten der Welt anzukurbeln.

- Die Politik der Zentralbanken, durch weitere Zinssenkungen das Wachstum durch höhere Anlagegüterpreise anzuregen, ist immer we- niger von Erfolg gekrönt.

- Wenn wir in eine schwache Wirtschaftsphase fallen, dürfte sie von Politikern mit noch höheren, auf Kredit finanzierten Ausgaben beantwortet werden.

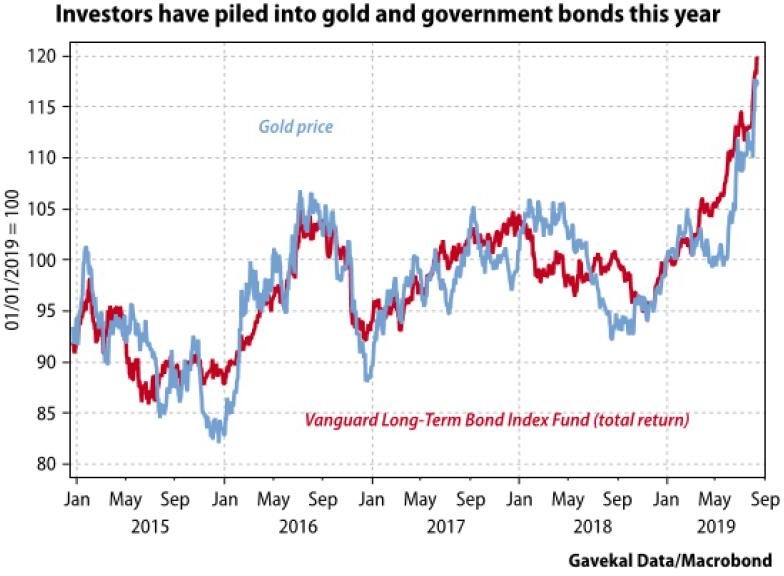

Deswegen haben viele Investoren ihr Geld in den sogenannten sicheren Häfen angelegt: Staatsanleihen und Gold.

Festverzinsliche Wertpapiere

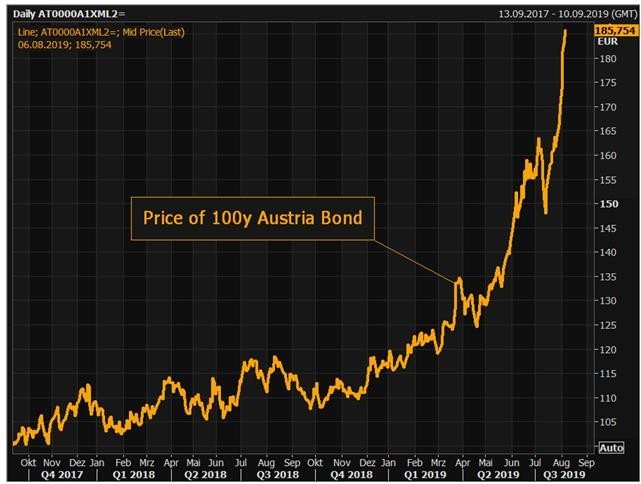

Hätten wir vor 30 Jahren in einem Wirtschaftsstudium von einem Szenario langfristig negativer Zinsen gesprochen, wären wir wahrscheinlich aus der Vorlesung geflogen. Die Wirklichkeit sieht anders aus. Zehnjährige Bundesanleihen notieren inzwischen bei–0,6 Prozent pro Jahr. Bei der Emission einer hundertjährigen Anleihe durch die österreichische Zentralbank im September 2017 mit einem Coupon von 2,10 Prozent habe ich mich gefragt, wie man nur auf die Idee kommen kann, Geld in diese Wertpapiere anzulegen. Inzwischen liegt die Rendite für diese Anleihe bei 0,83 Prozent pro Jahr. Sollte die Europäische Zentralbank ihr Inflationsziel von 2 Prozent pro Jahr erreichen, werden die heutigen 100 Euro im Jahr 2117 real mit 14,32 Euro zurückgezahlt. Bei unserer durchschnittlichen Lebenserwartung werden wohl erst die Kinder oder Enkel diese Rückzahlung erhalten. Diese Rechnung macht aber wohl niemand. Die Entwicklung der Zinsen hat den Kurs dieser hundertjährigen Anleihe beinahe senkrecht nach oben getrieben.

Auf ein Jahr gerechnet hat die hundertjährige österreichische Anleihe 80 Prozent an Wert gewonnen. Das Ergebnis hat beinahe jede Aktienanlage in diesem Zeitraum geschlagen hat.

Ein tolles Umfeld für Politiker. Sie können sich Geld borgen und werden dafür auch noch bezahlt – negative Zinsen machen es möglich. Und schon mehren sich die Stimmen, die Staatsschulden zu erhöhen. An die Rückzahlung denkt niemand. Bei hundertjährigen Papieren können sich die Enkel Gedanken machen. Wie viel Schaden die negativen Zinsen anrichten, wird wohl erst die nächste Generation feststellen.

Aktien

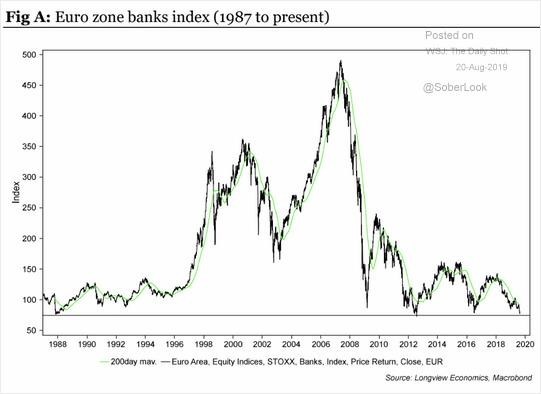

Auf die Kursentwicklung der europäischen Bankaktien hatte ich Sie schon einmal hingewiesen. Sollten sich die Kurse auf dem gegenwärtigen Unterstützungsniveau nicht halten können, stehen uns schwere Zeiten bevor.

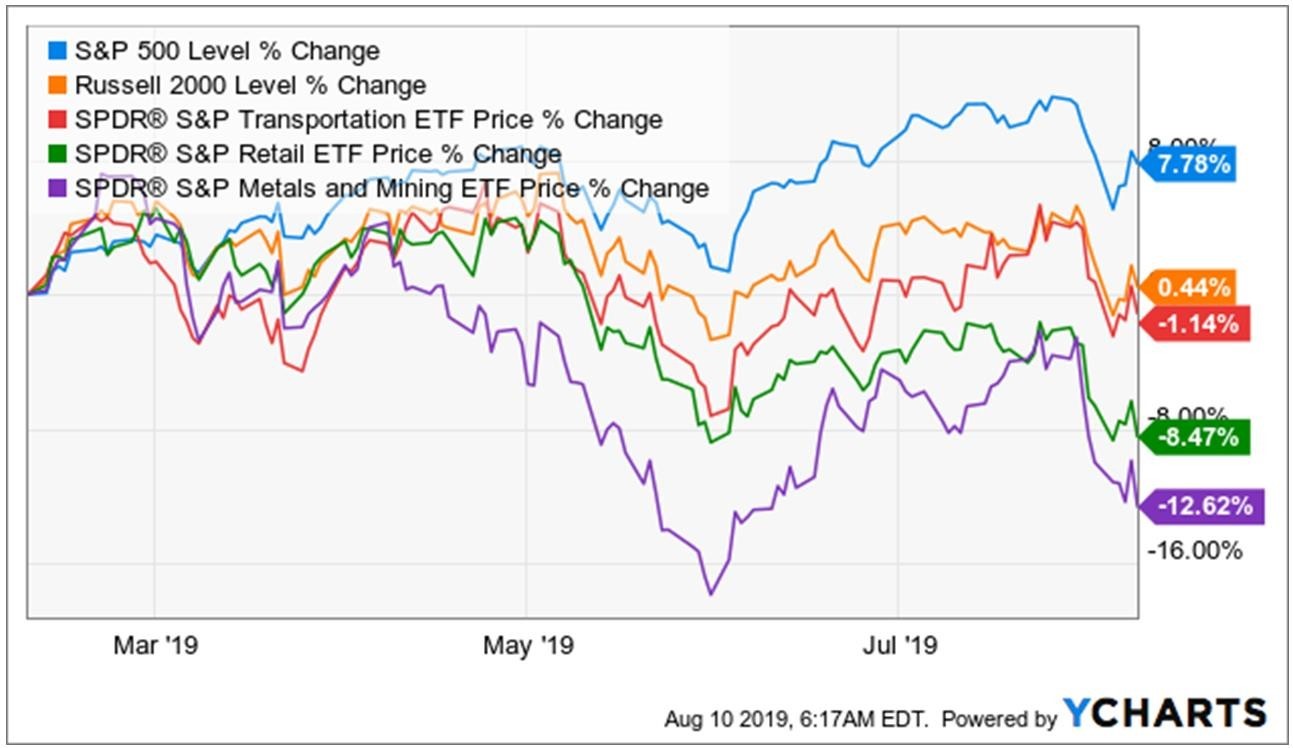

Die Transportbranche, der Bergbau und der Einzelhandelssektor sind oft die ersten Branchen, in denen sich wirtschaftliche Schwierigkeiten bemerkbar machen. Aus diesen Bereichen ziehen Investoren ihre Mittel zuerst ab. Ebenso sensibel reagiert der Russell 2000, der die 2.000 kleinsten, nach Marktkapitalisierung gewichteten US-Unternehmen des Russell 3000 enthält. Während in den letzten sechs Monaten der S&P 500 weiter stieg, haben die anderen Indizes den Rückwärtsgang eingelegt.

Achten Sie vor allem auf die High-Tech-Aktien. Die in dem folgenden Bild von Louis Gave aufgeführte Entwicklung könnte in der Tat auch in diesem Jahrzehnt wieder eintreten

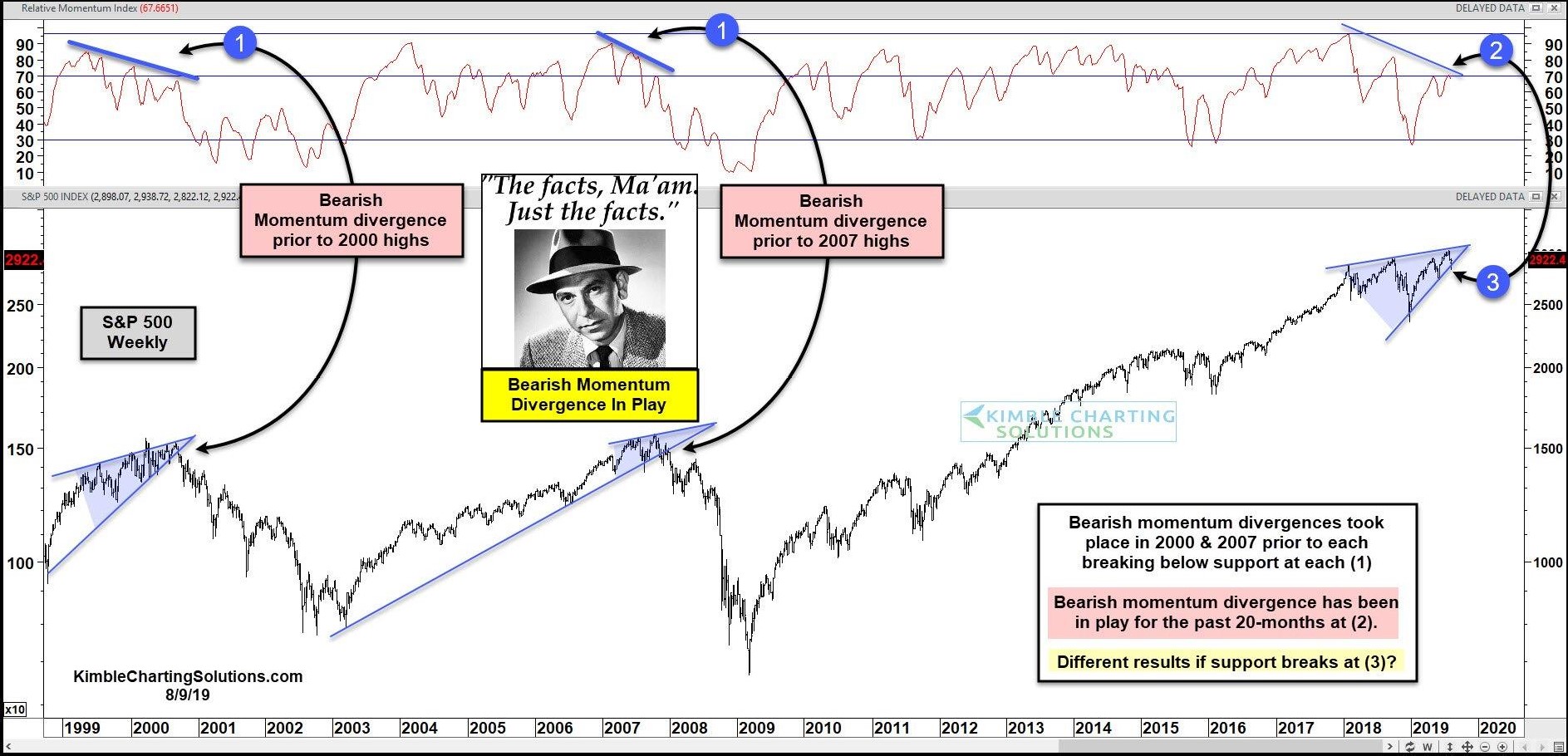

Nicht nur die fundamentalen Daten zeigen Warnzeichen. Auch in der technischen Analyse mehren sich die Anzeichen, dass sich die Aktienkurse nicht mehr so stürmisch wie zuletzt entwickeln werden.

Schwellenländer

Argentinien hat wie Österreich 2017 eine hundertjährige Staatsanleihe mit 7,125 Prozent begeben, allerdings in US-Dollar. Heute notiert diese Anleihe (Geldkurs) bei 37 Prozent. Argentinien kann keine neuen kurzfristigen Schulden am Kapitalmarkt mehr aufnehmen und hat daher die Laufzeit bestehender kurzfristiger Staatsanleihen verlängert. Wie üblich kommen die Ratingagenturen zu spät. S&P hat jetzt das Langfrist-Rating für Argentinien um gleich drei Stufen von B– auf CCC– gesenkt. Nach 17 Jahren steht Argentinien die erneute Staatspleite, die neunte, bevor.

Währungen

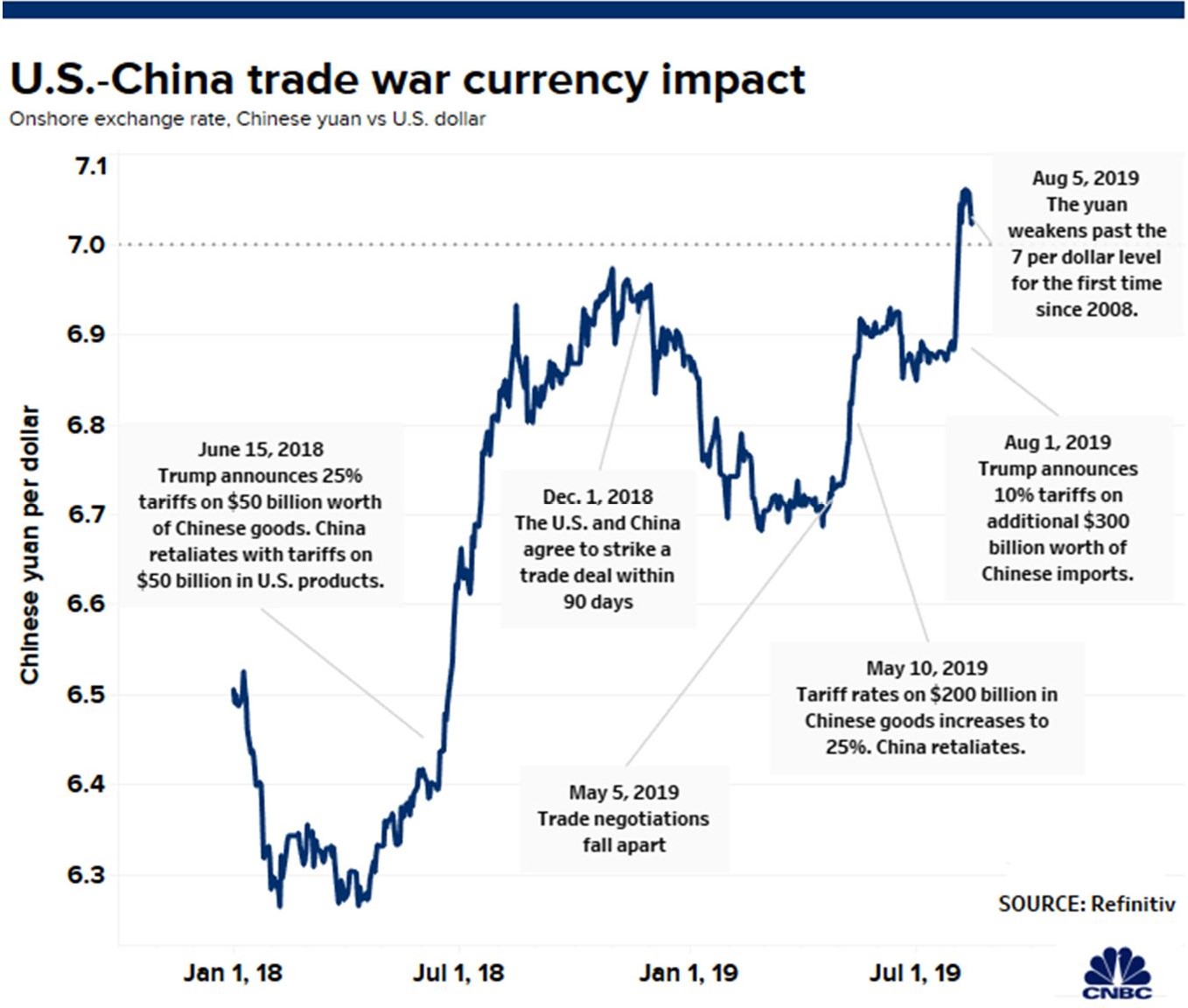

Der Renminbi (RMB) ist zum ersten Mal seit der Finanzkrise 2008 unter die Marke von 7 RMB pro US- Dollar gefallen. Daraufhin hat das amerikanische Finanzministerium China sofort als Währungsmanipulator bezeichnet. Die Bank of America (BofA) beschreibt drei mögliche Szenarien:

- Der Handelskrieg verschärft sich – der RMB verliert 10 Prozent

Die Chinesen importieren nur ein Drittel der Waren, die sie nach Amerika exportieren. Dieses Ungleichgewicht können sie nicht ausgleichen. Allerdings können sie mit einer zehnprozentigen Abwertung des RMB eine zehnprozentige Zollerhöhung von Amerika auf chinesische Produkte egalisieren.

- Der RMB behält seinen

Der RMB wird sich in seiner von der chinesischen Zentralbank vorgegebenen Bandbreite bewegen und nicht weiter abwerten. In diesem Fall wird China bei seinen Verhandlungen mit den USA nicht weiter Öl ins Feuer gießen. Da China den RMB auch als eine wichtige Weltreserve- und Handelswährung entwickeln will, dürfen die Schwankungen nicht zu groß werden.

- Eine Einigung mit den USA – der RMB wertet wieder etwas

Der RMB wird sich in seiner von der chinesischen Zentralbank vorgegebenen Bandbreite leicht nach oben bewegen. Das gibt der chinesischen Zentralbank wieder die Möglichkeit, nach oben oder unten zu reagieren.

Der Schweizer Franken ist gegenüber dem Euro unter die psychologisch wichtige Schwelle von 1,10 Schweizer Franken pro Euro gefallen. Ursache waren unter anderem die ungelöste Brexit-Frage, die Regierungskrise in Italien und die Tumulte in Hongkong.

Ausgelöst wurde der Anstieg durch die Pläne der Europäischen Zentralbank zu einer Wiederaufnahme von Anleihekäufen. Kommt es zu einem neuerlichen Quantitative Easing der EZB muss die Schweizer Nationalbank handeln, da sonst der Schweizer Franken weiter gestärkt würde. Dies würde zu einer zwangsläufigen Zinssenkung seitens der SNB führen. Die SNB hat aber immer noch die Macht, mehr für die Währung zu tun.

Rohstoffwerte

Bei Gold und Goldminen bleiben wir trotz raschen Anstieg dabei.

Der Gesetzgeber schränkt den anonymen Kauf von Edelmetallen deutlich ein. Laut dem neuen Geldwäschegesetz gilt in Deutschland die neue Bargeldschwelle von 2.000 Euro ab Januar. Selbst der 50- Gramm-Barren Gold (aktueller Preis 2.100 Euro) ist dann nur noch gegen Vorlage des Ausweises, der kopiert und fünf Jahre lang aufbewahrt werden muss, zu kaufen.

Portfoliostrategie

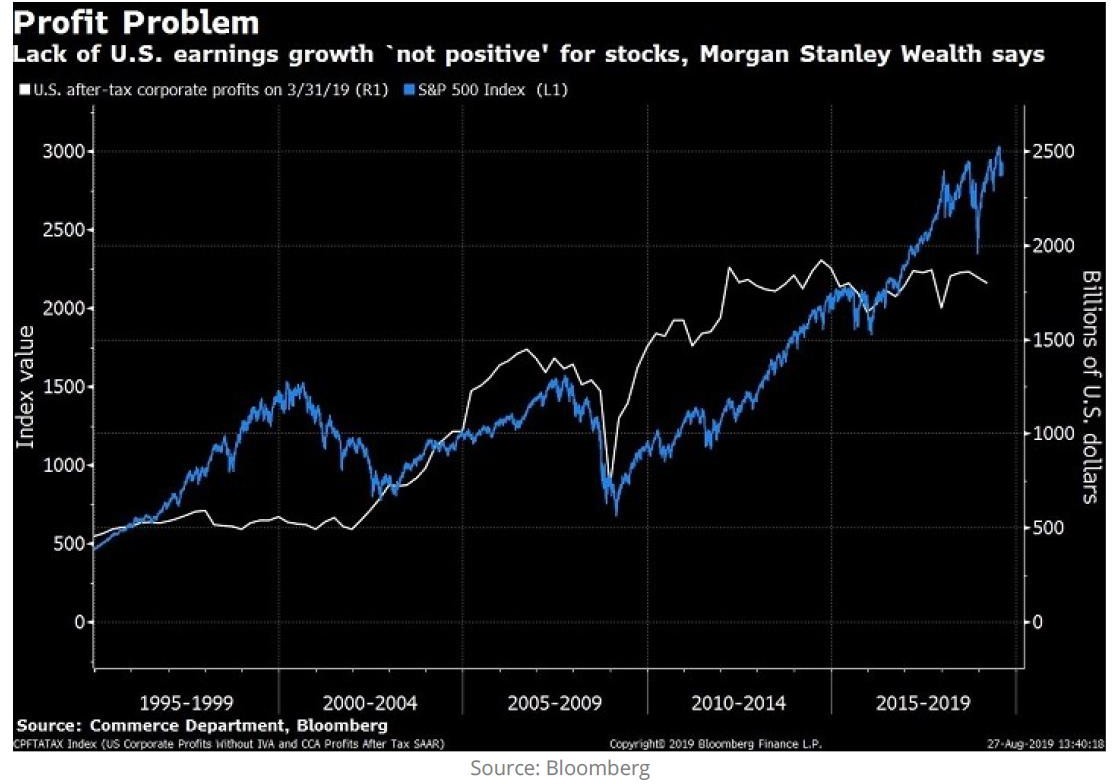

Wenn wir langfristig investieren, müssen wir uns fragen: Ist jetzt der richtige Zeitpunkt die Aktienquote zu erhöhen? Natürlich können die Aktienkurse, die seit über zehn Jahren nur steigen, noch weitere ein oder zwei Jahre steigen. Für einen kurzfristigen Anleger (investieren für die nächsten paar Monate) kann es interessant sein, wenn der Aktienmarkt noch einmal neue Höhen erreicht. Aber der langfristige Investor sollte sich an 1998, 2000 oder 2007 erinnern. Der Markt hat nur wenige ausgewogene Investitionschancen und das Gewinnwachstum der Unternehmen stagniert.

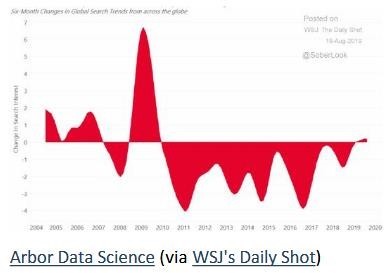

Auch der seit 2009 erstmalige Anstieg der weltweiten Suchaktivitäten nach den Stichworten „Sozialhilfe“ und „Arbeitslosigkeit“ mahnt weiter zur Vorsicht, siehe folgende Grafik.

Vorsicht ist weiter angesagt. Daher nehmen wir keine Veränderung vor. Erst nachhaltige Kursrückgänge oder Sondersituationen werde ich zu neuen Käufen nutzen. Die limitierte Kauforder für die Hornbach Holding AG bleibt bestehen.

| Kurs/Kauf | Kurs/Ist | Wert- | Wert- | Wertzuwachs | ||||

| Euro | Euro | zuwachs | zuwachs | Kurs/Verk. | nach Realisation | |||

| 30. Aug | in Euro | in Prozent | Euro | in Prozent | ||||

| Dignity PLC | Montag 5.Feb. 18 | 8,59 | Montag 4. Juni 18 | 11,87 | 38,26% | |||

| General Electric | 12,30 | Montag 4. Juni 18 | 11,95 | -2,85% | ||||

| Agnico-Eagle Mines | 36,00 | 55,66 | 19,66 | 54,61% | ||||

| Shire PLC | 35,52 | Montag 3. Dez. 18 | 51,40 | 44,71% | ||||

| Transocean LTD | Montag 9.April 18 | 8,00 | Montag 30. April 18 | 10,20 | 27,50% | |||

| ANHEUSER-BUSCH INBEV N.V. | Montag 4. Juni 18 | 82,32 | Montag 6. Aug. 18 | 86,73 | 5,36% | |||

| Goldcorp | 11,88 | Mittwoch 17. April 19 | 9,92 | -16,52% | ||||

| Agnico-Eagle Mines | Dienstag 14.Aug. 18 | 33,68 | 55,66 | 21,98 | 65,26% | |||

| ANHEUSER-BUSCH INBEV N.V. | Montag 3. Dez. 18 | 66,99 | Mittwoch 6. März 19 | 72,47 | 8,18% | |||

| Kraft Heinz Company | Mittwoch 6. März 19 | 29,06 | Mittwoch 29. Mai 19 | 25,77 | -11,32% | |||

| Newmont Mining | Mittwoch 17. April 19 | 30,26 | 36,24 | 5,99 | 19,78% | |||

| Hornbach Holding AG | Limit 40,50 | |||||||

| Totaler Wertzuwachs bei gleich grosser Anlage in jedem Titel | 11,67% | |||||||

Mit freundlichen Grüßen

Ottmar Beck

Dax: 13,07% – Euro Stoxx 50 P: 16,40% – SMI: 17,40% – RexP: 3,67% – SBI: 11,46% – Gold(in US$): 21,13%

per 30.08.2019

Diese Veröffentlichung dient ausschließlich der Information und stellt weder ein Angebot noch eine Aufforderung zur Abgabe von Kauf-, Verkaufs- oder Zeichnungsaufträgen dar. Sie sind auch keine Entscheidungshilfen in rechtlichen, steuerlichen, wirtschaftlichen oder anderen Belangen. Alle Informationen beruhen auf Quellen, die wir als zuverlässig erachten. Sie dienen lediglich der Information und begründen kein Haftungsobligo. Anlagen können plötzlichen und erheblichen Wertverlusten unterworfen sein, mit der Folge, dass der Anleger möglicherweise nicht den investierten Gesamtbetrag zurückerhält. Bei Aktien bestehen gegenüber festverzinslichen Wertpapieren neben höheren Renditechancen auch wesentlich größere Risiken; ein Totalverlust kann nicht ausgeschlossen werden. Die individuellen Anlageziele, die Finanzlage oder die besonderen Bedürfnisse einzelner Empfänger wurden nicht berücksichtigt. Nutzer, die den Kauf der auf diesen Seiten beschriebenen Wertpapiere in Erwägung ziehen, sollten im Hinblick auf die Ausstattung der Wertpapiere und Risiken, die mit diesen Wertpapieren verbunden sind, vor Erwerb der Wertpapiere die allein rechtlich verbindlichen endgültigen Angebotsbedingungen lesen, die in den endgültigen, offiziellen Verkaufsprospekt, gegebenenfalls aktualisiert durch Nachträge, einbezogen sind. Alleinige Grundlage für den Anteilerwerb sind die Verkaufsunterlagen zu den Sondervermögen. Verkaufsunterlagen zu allen Sondervermögen sind kostenlos bei der Kapitalverwaltungsgesellschaft und der zuständigen Depotbank erhältlich.

Datenschutzerklärung

Die zum Bezug unseres Informationsbriefs anzugebenden Daten (Name, E-Mail-Adresse) werden bei uns gespeichert und zur elektronischen Versendung unseres Newsletters an Ihre E-Mail Adresse verwendet. Die gespeicherten persönlichen Daten unterliegen den datenschutzrechtlichen Bestimmungen und dienen nur der Aufrechterhaltung des Service. Sie werden nicht ohne Ihre Einwilligung an Dritte weitergegeben. Sollten Sie sich vom Bezug unseres Informationsbriefs abgemeldet haben, werden Ihre Daten gelöscht.