Sehr geehrte Damen und Herren,

was auch immer Sie von Donald Trump halten: Er ist das Zeichen eines neuen Trends, einer neuen Grundstimmung. Genauso wie Bernie Sanders oder der Ausgang des Referendums in Großbritannien. Im Mai erschien ein Artikel in The Atlantic mit dem Titel „The Secret Shame of the Middle Class“. In diesem Artikel wird eine Untersuchung der Federal Reserve zitiert, die dokumentiert, dass 47 Prozent der Amerikaner nicht in der Lage sind, unerwartete Ausgaben in der Größenordnung von 400 US-Dollar zu bezahlen, ohne sich das Geld leihen oder Gegenstände aus ihrem Besitz verkaufen zu müssen. Dieses Jahr ist die Wahl in den USA im nächsten Jahr wählt Deutschland also sind wir wieder in einer Zeitperiode in der Politiker alles versprechen. Ohne Bezug auf Ihre Partei oder Aufgaben wird jedes Versprechen abgegeben um gewählt zu werden. Das erinnert mich an eine Aussage meines Großvaters der immer behauptete das erste Wort eines Politikers ist seine erste Lüge. Im Anlagegeschäft zwingen uns die Regulatoren keine Versprechungen zu machen, denn Versprechungen begründen Verbindlichkeiten. Anstelle dem Kunden zu sagen: „Diese Anlage wird einen Gewinn erzielen“ wird die Branche die Aussage „Die Anlage gibt Ihnen die Möglichkeit ein Gewinn zu erzielen“ treffen. Damit vermeidet sie Gerichtsverfahren und Maßnahmen regulatorischer Art von der Politiker nicht betroffen sind.

Der Brexit ist die Konsequenz einer neuen Grundstimmung. Was unterstreicht: Die wirtschaftliche Lage der Menschen verbessert sich nicht mehr, sondern die Ungleichheit wächst. Die Globalisierung sorgt für Ängste bei den Verlierern. Zur selben Zeit reiten Politiker auf der alten Welle „Früher war alles besser und wenn es so weitergeht, wird alles nur noch schlechter. Also lassen wir Nationalstaaten wieder aufleben“.

In diesem Umfeld sind die Meinungen unabhängiger Institute besonders ernst zu nehmen. Im letzten Monat hat die Bank für Internationalen Zahlungsausgleich (BIZ), die Transaktionen zwischen den Zentralbanken regelt und von der Politik unabhängig ist, ihren 86. jährlichen Bericht veröffentlicht. Ihr Ausblick ist gar nicht einmal so schlecht. Natürlich, das Wachstum enttäuscht, aber es könnte schlechter sein. Die Arbeitslosigkeit ist zu hoch, aber sie nimmt ab. Inflation ist in den meisten Ländern kein Problem. Was die BIZ hingegen beunruhigt, sind die Symptome der „risky trinity“ (risikoreichen Dreifaltigkeit). Hierunter versteht sie das ungewöhnlich niedrige Produktivitätswachstum, die laufend steigenden Schulden und der immer enger werdende Spielraum für politische Entscheidungen. Das aber führt zu fragilen Finanzmärkten und Spannungen im Währungssystem.

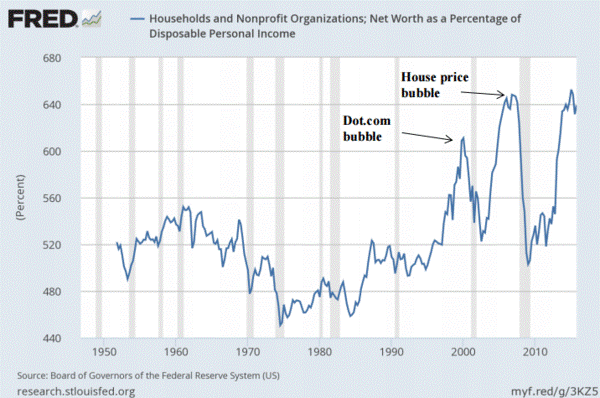

Oder nehmen wir die Analyse von Dr. Daniel L. Thornton, der bis zu seiner Pensionierung im August 2014 33 Jahre lang in der Research-Abteilung der Federal Reserve Bank of St. Louis arbeitete, sich aber weiterhin mit den Märkten beschäftigt. Bezogen auf den folgenden Chart sagt er voraus, dass das gegenwärtige Niveau des Haushaltsvermögens nicht gehalten werden kann. Seiner Meinung nach wird ein unvorhersehbares Ereignis auch diese Blase zum Platzen bringen. Das Ergebnis wäre eine Rezession, die ihm zufolge auch von einer falschen Geld- und Steuerpolitik begleitet werden wird, da die gegenwärtige Geldpolitik seiner Meinung nach unverantwortlich ist: Immer wieder dasselbe tun und ein anderes Ergebnis zu erwarten, kann nicht gut gehen.

Griechenland

Sechs Jahre ist die Krise alt, niemand redet mehr darüber und die Gelder fließen. Ein Beispiel für die Zukunft und für das, was wir von Politikern erwarten können, ist Griechenland hoffentlich nicht. Hier ein Ausschnitt aus einem Kommentar der F.A.Z vom 15. Juli 2016:

„Syriza, die erste linke Regierung Griechenlands, die erste regierende Anti-Austeritäts-Partei innerhalb der Eurozone, Syriza, der wiederauferstandene Traum der griechischen Linken, der im Bürgerkrieg 1949 blutig untergegangen war, setzt im Eilverfahren fort, was ihre Vorgänger begonnen haben, und das inmitten einer seit sieben Jahren unvermindert andauernden Rezession, bei geschrumpften Einkommen und einer Arbeitslosenquote von 24 Prozent, der höchsten in der Eurozone: Drastisch steigende Sozialbeiträge für Freiberufler, höhere Besteuerung der Landwirte, Deckelung von Höchstrenten, Kürzung von Renten über 1170 Euro, Abschaffung der Zusatzrente für sozial schwache Rentner, steigende Steuern auf Tabak, Alkohol, Kaffee, Gas, Benzin, Diesel, Heizöl, Telefon- und Internetanschluss, verteuerte Fahrkarten bei den öffentlichen Verkehrsmitteln, höhere Kfz-Steuern, Streichung der Steuerprivilegien vieler Inseln, Beibehaltung der verhassten Immobiliensondersteuer, die Syriza abzuschaffen versprach, Erhöhung der Mehrwertsteuer um einen Punkt auf 24 Prozent – es ist die vierte Erhöhung in sechs Jahren –, Pfändung von Erstwohnungen von 2018 an, falls der Schuldner seine Kredite nicht mehr bedienen kann, Reduzierung des Steuerfreibetrags auf 8636 Euro, Erhöhung der Selbstbeteiligung bei Medikamenten, Einführung einer Hotelsondersteuer, Privatisierung von 14 Regionalflughäfen und des Hafens von Piräus. Noch mehr Einschnitte stehen im Herbst an, Arbeitsmarktreformen, die Öffnung geschützter Berufe, Reduzierung des Mindestlohns. Und keine Massen laufen Sturm gegen die Regierung wie zur Oppositionszeit Syrizas, als sie die treibende Kraft im Dauerfeuer gegen die regierenden Volksparteien war. Kein nennenswerter Protest regt sich, abgesehen von den üblichen Streiks und dem demoskopischen Absturz Syrizas von 35 auf 17 Prozent. Substantielle Reformen, die das Land aus der Krise führen, sehen anders aus.“

Türkei

In der Türkei läuft die Säuberungsmaschinerie des türkischen Staatspräsidenten Erdoğan auf Hochtouren. Bei der EU-Mitgliedschaft hat die Türkei wenig zu verlieren, da die Zeichen in der EU derzeit und auch in naher Zukunft nicht auf Erweiterung, sondern eher auf Verkleinerung und Rückbau stehen, ist sie ohnehin nur noch eine Illusion. Die Wirtschaft der Türkei steht insgesamt solide da. Die Auslandsinvestitionen spielen mit 1,5 Prozent des Bruttoinlandsprodukts kaum eine Rolle. Der Binnenkonsum ist bisher relativ stabil. Probleme gibt es allerdings in der Tourismusindustrie: Hier wird die Regierung versuchen, die Branche in der schwierigen Zeit zu unterstützen. Das Geld dürfte dafür da sein, da die Verschuldung der Türkei noch Spielraum lässt. Die Erfahrungen aus anderen Ländern zeigen zudem, dass Touristen schnell vergessen und, solange es preiswert ist, nach Krisen auch schnell wieder zurückkehren.

Schulden

Natürlich kann man auch von Schulden profitiert. Alle Banker und Anwälte, die sich mit Konkursen beschäftigen, dürften eine rosige Zukunft haben. Ihr Geschäft boomt wieder.

Bloomberg

Ein Blick auf die Automobilindustrie verdeutlicht das Problem: 86 Prozent derjenigen, die im vierten Quartal 2015 in den USA ein Auto gekauft haben, haben dafür einen Kredit aufgenommen. 20 Prozent hiervon sind wiederum sogenannte „Subprime“-Kredite. Diese Kredite sind Kredite an Schuldner mit einer bereits schlechten Kredithistorie. 30 Prozent der für den Autokauf verauslagten Kredite haben eine Laufzeit von 73 bis 84 Monaten. Ein Händler soll bereits 84 Monate laufende Kredite zu 0 Prozent Zinsen vergeben. Als Folge haben Autodarlehen inzwischen ein Volumen von 1 Billion US-Dollar angenommen. Das ist gegenüber 2009 eine 42-prozentige Steigerung. Der CEO von J.P. Morgan Chase, James Dimon, warnt bereits heute, dass dies für die Automobilhersteller zukünftig zum Problem wird, unter anderem, weil aufgrund der niedrigen Zinsen Automobilkäufe vorgezogen wurden, was in Zukunft zu niedrigeren Verkaufszahlen führen wird.

In Deutschland sieht es genauso aus. Die Targobank befragte hierzu Verbraucher. Für 56 Prozent kam der Kauf eines neuen Autos über einen Bankkredit infrage. 15 Prozent waren sogar bereit, den Autokauf aufgrund von günstigen Finanzierungsbedingungen vorzuverlegen. Die verbleibenden 41 Prozent erklärten, die Kreditfinanzierung in Betracht zu ziehen, wenn sie ein bestimmtes Wunschauto damit kaufen könnten. Besonders wichtig war den Befragten (82 Prozent), dass die Bank ihnen bei der Aufnahme eines Kfz-Darlehens einen niedrigeren Zinssatz berechnet.

Viele Länder haben inzwischen ein Verhältnis von Schulden zu Bruttoinlandsprodukt von über 100 Prozent, in Japan sind wir zwischen bei 240 Prozent angekommen. Ich glaube kaum, dass irgendein Land die Chance hat, diese jemals zurückzuzahlen. Was sind also die Optionen?

- Staatskonkurs

- Weitermachen und abwarten

- Inflationierung

Was immer am Ende herauskommen wird, im Moment befinden wir uns in der Phase „Weitermachen und abwarten“. Dies dürfte die heutigen Verhältnisse – sowohl gesellschaftspolitisch als auch wirtschaftlich – auch in den nächsten Jahren zementieren.

Festverzinsliche Wertpapiere

Die Renditen sicherer Staatsanleihen haben kaum auf die Erholung am Aktienmarkt reagiert, die auf die deutliche Börsenkorrektur unmittelbar nach dem Brexit-Votum folgte. Der Rückgang der Renditen zehnjähriger US-Staatsanleihen ist ein Indiz dafür, wie stark der globale Deflationsdruck gegenwärtig ist. Die Fed signalisiert, laut ihren Protokollen, bis zum Jahresende immer noch eine oder zwei Zinserhöhungen. Mich macht allerdings die Abfolge der Kommentare von Frau Yellen im Rahmen ihrer Auftritte vor dem Kongress misstrauisch:

- Im Februar: Frau Yellen hatte die Rechtsfragen hinsichtlich negativer Zinsen noch nicht vollständig untersuchen lassen.

- Im Mai: Frau Yellen wollte nicht bestätigen, dass die Fed befugt ist, negative Zinsen zu erheben.

- Im Juni: Frau Yellen hatte keine Zweifel daran, dass die Fed das Recht hat, negative Zinsen zu erheben.

Während die Fed in der Öffentlichkeit die Möglichkeit einer Zinserhöhung diskutiert, bereitet sie sich intern auf negative Zinsen vor. Die Handlungen der Fed sind, laut ihren eigenen Aussagen, von den wirtschaftlichen Rahmendaten abhängig. Sollten die Daten zeigen, dass sich Amerika in einer Rezession befindet, dürfte auch sie negative Zinsen einführen. Damit wird auch die Fed versuchen, die Wirtschaft stimulieren. Sie kennen meine Meinung: Das wird nicht funktionieren. Aber deswegen werden die Zinsen weiter niedrig bleiben.

Denken Sie also nicht an frühere Renditen, denn sie sind zukünftig ohne Bedeutung. Ich bin zurzeit bereit, Geld zu negativen Zinsen zu parken. Denn den negativen Zins betrachte ich als Versicherungsprämie. Davon abgesehen war der Realzins auf Bankeinlagen und festverzinslichen Anleihen auch in der Vergangenheit oft negativ. Nur hat der deutlich positive nominale Zinssatz die Verzinsung oft besser aussehen lassen, als sie in Wirklichkeit war.

Aktien

In den USA hat der S&P 500 ein neues Allzeithoch erreicht. Die Stimmung an den Märkten ist rosig. Der Angst-und-Gier-Indikator, der die technische Verfassung der Aktienmärkte misst, liegt bei 89 Prozent. Das zeigt eine extreme Gier der Anleger an. Die institutionellen US-Anleger sind mit 96,5 Prozent voll investiert. Als im März 2015 dieser Wert zuletzt erreicht wurde, folgte im Sommer eine heftige Korrektur.

Schweizer Aktien sind noch weit vom Höchststand entfernt, aber auch sie sind hoch bewertet. So ist der Kurs des Käse- und Milchprodukteherstellers Emmi doppelt so hoch wie im historischen Durchschnitt. Auch Nestlé ist historisch gesehen zu teuer. Bleibt zu hoffen, das Nestlé die Dividende halten kann.

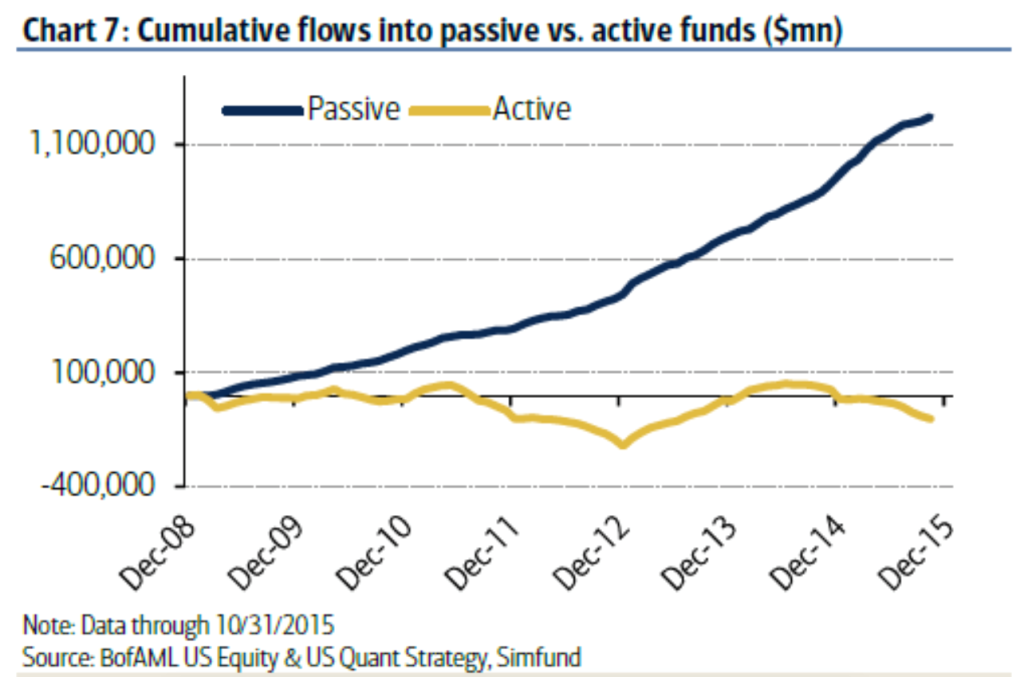

Im Moment lesen wir überall Artikel, die sich mit dem Thema „aktiv“ und „passiv“ investieren beschäftigen. Lassen Sie mich in diesem Zusammenhang eine Bemerkung machen: Es gibt kein passives Investment. Jedes Investment erfordert eine aktive Entscheidung: Mit wie viel Kapital will ich in welches Investment zu welcher Zeit investiert sein. Das sogenannte passive Investment heißt nur, dass es keine sorgfältige Analyse der Einzelwerte gibt, sondern man blind in einen Korb von Aktien investiert. Das soll aufgrund niedriger Kosten ein gutes Ergebnis versprechen. Zumindest hat das Trommelfeuer der Presse und großer Indexproduzenten dafür gesorgt, dass immer mehr Geld in diese Art von Investments fließt.

Es gibt durchaus auch gute Gründe in Index-replizierende Produkte zu investieren. Denn mit dieser Anlageform kann auch mit kleinem Geld und ohne eine Bezahlung für teure Analysen eine hohe Diversifikation im Depot erreicht werden. Aber man muss sich darüber im Klaren sein, dass sie größere Kursrückgänge auch zu 100 Prozent abbilden, da sie keine Liquidität halten. Darüber hinaus kann es bei einem Crash auch zu Liquiditätsengpässen kommen, die dann eben nicht mehr den täglichen Verkauf garantieren.

Gold

Nachdem Edelmetalle zuletzt nahezu euphorisch bewertet wurden, konsolidieren sich die Notierungen im Moment auf hohem Niveau. Betrachtet man die Vergangenheit, herrscht für den Goldpreis bis in den August hinein oft eine negative Stimmung. Jetzt könnten also Goldminenaktien erneut steigen, damit sie unter Berücksichtigung der gegenwärtigen unsicheren Lage weiterhin als Risikoausgleich dienen können. Ich halte immer als Sicherheitsposition eine Investitionen in Gold oder Goldmienenaktien und habe daher auch ihre Abwärtsbewegung von 2011 bis 2016 mitgemacht. Zwar war ich 2011 auf eine Korrektur vorbereitet, habe sie aber unterschätzt. Andererseits, betrachtet man den Gold-Chart der siebziger Jahre, so fiel damals der Preis um 50 Prozent von 200 auf 100 US-Dollar pro Unze, um anschließend auf 800 US-Dollar zu steigen. Warten wir ab. Diversifikation ist alles.

Portfoliostrategie

Im Hinblick auf unseren Kommentar über festverzinsliche Wertpapiere bleiben wir weiterhin bei den festverzinslichen Wertpapieren im drei- bis sieben jährigen Bereich investiert. Wie im letzten Informationsbrief empfohlen, haben wir am 8. Juli 2016 das Rohstoffzertifikat der Deutschen Bank mit 10,2 Prozent Wertzuwachs in Euro und 11,4 Prozent Wertzuwachs in CHF verkauft. Den erzielten Betrag haben wir in ungefähr in gleicher Höhe im Euro-Depot in Xetra-Gold (DE000A0S9GB0) und im CHF-Depot in ZKB Gold ETF (CH0139101593) investiert.

Die Kapitalanlage bleibt weiter eine Herausforderung. Sicherheit gibt die Diversifikation des Portfolios. Chancen wird es immer geben. Allerdings gibt es keine Patentrezepte und allwissende Anlageberater.

Ich freue mich auf einen regen Austausch mit Ihnen.

Mit freundlichen Grüßen

Ottmar Beck

Dax : -3,77% – Euro Stoxx 50 P: -6,16% – SMI: -7,83% – RexP: 3,39% – SBI: 6,82% – Gold(in US$): 27,41%

per 29.07.2016

Diese Veröffentlichung dient ausschließlich der Information und stellt weder ein Angebot noch eine Aufforderung zur Abgabe von Kauf-, Verkaufs- oder Zeichnungsaufträgen dar. Sie sind auch keine Entscheidungshilfen in rechtlichen, steuerlichen, wirtschaftlichen oder anderen Belangen. Alle Informationen beruhen auf Quellen, die wir als zuverlässig erachten. Sie dienen lediglich der Information und begründen kein Haftungsobligo. Anlagen können plötzlichen und erheblichen Wertverlusten unterworfen sein, mit der Folge, dass der Anleger möglicherweise nicht den investierten Gesamtbetrag zurückerhält. Bei Aktien bestehen gegenüber festverzinslichen Wertpapieren neben höheren Renditechancen auch wesentlich größere Risiken; ein Totalverlust kann nicht ausgeschlossen werden. Die individuellen Anlageziele, die Finanzlage oder die besonderen Bedürfnisse einzelner Empfänger wurden nicht berücksichtigt. Nutzer, die den Kauf der auf diesen Seiten beschriebenen Wertpapiere in Erwägung ziehen, sollten im Hinblick auf die Ausstattung der Wertpapiere und Risiken, die mit diesen Wertpapieren verbunden sind, vor Erwerb der Wertpapiere die allein rechtlich verbindlichen endgültigen Angebotsbedingungen lesen, die in den endgültigen, offiziellen Verkaufsprospekt, gegebenenfalls aktualisiert durch Nachträge, einbezogen sind. Alleinige Grundlage für den Anteilerwerb sind die Verkaufsunterlagen zu den Sondervermögen. Verkaufsunterlagen zu allen Sondervermögen sind kostenlos bei der Kapitalverwaltungsgesellschaft und der zuständigen Depotbank erhältlich.