Beitrag von Ottmar Beck, Vermögensverwalter / Schweiz

Wilen, den 3. Dezember 2021

Sehr geehrte Damen und Herren,

im letzten Monat habe ich im Rahmen des F&W Indexing Forums den interessanten Vortrag »Schocks in der Aussenwirtschaft: Auswirkungen auf Investitionsentscheidungen?« von Herrn Dr. Jan Atteslander gehört, den ich mit Ihnen teilen möchte (siehe Links unten am Beitrag). Dr. Atteslander, Mitglied der Geschäftsleitung von economiesuisse und verantwortlich für Außenwirtschaftsfragen beim Dachverband der Schweizer Wirtschaft, hat in seinem Vortrag keine Antworten gegeben, aber viele Fragen aufgeworfen – Fragen, die mich nachdenklich gemacht haben. Ich möchte sie Ihnen daher sehr ans Herz legen und hoffe, dass Sie mit ihrer Hilfe, Schlussfolgerungen für Ihr eigenes Portfolio ziehen können. Und welche Zeit würde sich besser dafür eigenen als das Jahresende?

Festverzinsliche Wertpapiere

Da die Verbraucherpreise so stark gestiegen sind wie seit drei Jahrzehnten nicht mehr, ist es leicht zu verstehen, warum. Die US-Notenbank wird jetzt noch stärker unter politischen Druck geraten, etwas zu tun, irgendetwas zu tun, da die Preissteigerungen die Familienbudgets auffressen, Lohnzuwächse zunichtemachen und die Gewinnspannen kleinerer Unternehmen unter Druck setzen. Ihre Behauptung, die Inflation sei nur vorübergehend, hat sich als falsch er- wiesen. Fed-Präsident Jerome Powell hielt zuletzt fest, dass das Inflationskriterium der Fed eindeutig erfüllt sei und dass es jetzt Zeit sei, auf das Wort »transitorisch« bzgl. der Inflation zu verzichten. Transitorisch hätte für einen Infla- tionsanstieg gestanden, der keinen permanenten Effekt auf die Preise hätte. Powell spricht sich damit für eine Beschleunigung des Taperings aus. Zinserhöhungen werden damit ab dem dritten Quartal 2022 realistisch. Jetzt steigt auch die Wahrscheinlichkeit, dass die Märkte in irgendeiner Form auf die Geldpolitik der Fed reagieren werden. Das deutet auf weitere Schwankungen bei Anleihen und eine größere Unsicherheit über die Zukunft hin.

Aktien

Ich halte es für möglich, dass das Wirtschaftswachstum 2022 sehr niedrig sein wird, begleitet von einer unangenehm hohen Inflation. Die Zentralbanken haben sich jedoch selbst in die Enge getrieben. Wie kann man die Geldpolitik in dem erforderlichen Umfang straffen, wenn das Bruttoinlandsprodukt nur um 1 bis 2 Prozent wächst? Und das in einer Zeit, in der eine ganze Generation von Portfoliomanagern und Anlegern sich nur theoretisch, aber nicht praktisch mit dem Thema Inflation befasst hat? Inflationsperioden waren oft keine guten Zeiten für die Anleger an den Aktienmärkten. Die Zentralbanken werden daher nur schlechte Entscheidungen treffen können. Eine Reduzierung des Quantitative Easings (QE), geschweige denn eine Anhebung der Zinssätze wird sich für die Märkte wahrscheinlich als unangenehm herausstellen, um es vorsichtig auszudrücken. Für Ihr Portfolio bedeutet das: Stellen Sie sich für die nächsten 14 Monate auf eine hohe Volatilität ein und sichern Sie es entsprechend ab.

Wenn »Investoren« den extremsten Bewertungen in der US-Geschichte keine Beachtung schenken, wenn sie Rekordschulden auftürmen, um zu spekulieren, und wenn sie alle Warnzeichen eines sich überschlagenden Markts ignorieren, werden sie sehr anfällig, wenn das Unerwartete eintritt. Die Anleger werden verkaufen müssen – aber an wen? Leerverkäufe gibt es so gut wie nicht mehr, Käufer von Wertpapieren werden die stark überteuerten Aktien nicht anfassen und die Fed kann (für eine Weile) nicht zur Rettung eilen, da sie gerade erst mit dem Tapering begonnen hat. Es gibt kein Netz mehr. Wie schlimm so eine Überraschung sein kann, hat der letzte Freitag im November gezeigt, kurz vor dem Wochenende und mit verkürzten Handelszeiten, damit die Leute verkaufen können, bevor die Nachschussforderungen am Montag kommen. Wenn man ein Szenario sucht, das die Anleger völlig unvorbereitet trifft, dann war es dieses.

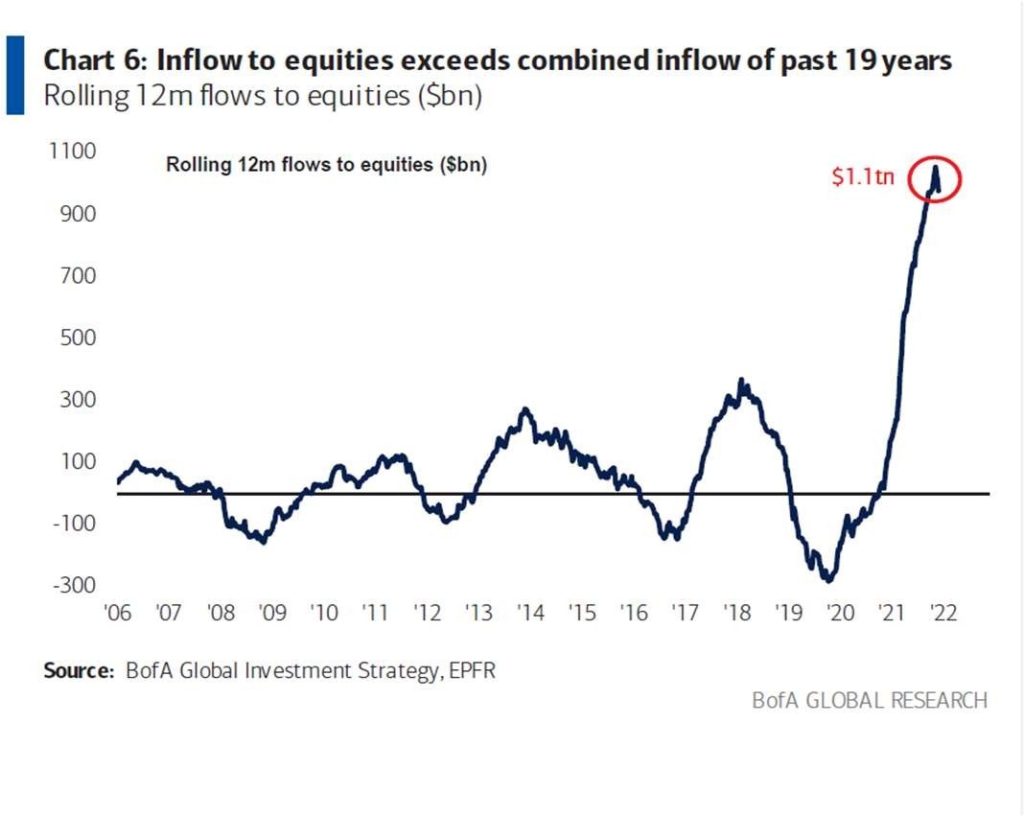

Wenn es eine einzige Zahl gibt, die den unstillbaren Appetit auf Aktien in diesem Jahr widerspiegelt, dann ist es die Summe der Mittel, die in Aktienfonds geflossen sind. Nach Angaben der Analysten der Bank of America und von EPFR Global haben die Anleger 2021 fast 900 Milliarden US-Dollar in börsengehandelte und reine Aktienfonds investiert – mehr als in den letzten 19 Jahren zusammen. Die Kombination aus billigem Geld und einer Wirtschaft, die sich von der Pandemie erholt hat, bereitete den Boden für eine unaufhaltsame Rallye, die durch den Mangel an anderen guten Anlagemöglichkeiten noch angeheizt wurde.

Diese Rallye hat dazu geführt, dass US-Aktien auf Rekordwerten notieren und selbst einige Wall-Street-Analysten, die normalerweise eher bullish eingestellt sind, für das nächste Jahr pessimistisch sind. Für die Anleger geht es nach wie vor um die Frage, wie schnell die Zentralbanken die Zinsen anheben werden, um die hartnäckige Inflation zu bekämpfen, und wie stark das Wirtschaftswachstum dadurch möglicherweise beeinträchtigt werden könnte. Ein mögliches Zeichen für die Nervosität: Die US-Anleger haben in diesem Jahr erst zweimal Geld aus Aktienfonds abgezogen – und das zweite Mal war in der vergangenen Woche. Nach Angaben der Bank of America verzeichneten Aktienfonds in der Woche bis zum 23. November Abflüsse in Höhe von 2,7 Milliarden Dollar.

Auch interessant: Im August 2018, Monate vor dem Aktiencrash, verkaufte der CEO von Microsoft (MSFT) circa 30 Prozent seiner MSFT-Aktien. Vor ein paar Tagen (22. und 23. November) verkaufte er 50 Prozent seiner MSFT-Aktien im Wert von 285,3 Millionen US-Dollar. Herr Nadella scheint mit dem QE-Zyklus sehr vertraut zu sein! Oder will er sich ein Haus kaufen?

Rohstoffe

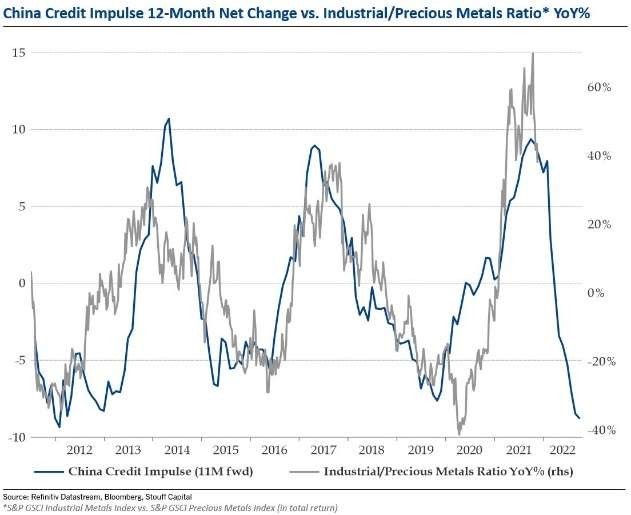

Ich denke, dass 2022 ein schwieriges Umfeld für Industriemetalle, besonders im Vergleich zu Edelmetallen, werden könnte. Der China Credit Impulse ist in diesem Jahr stark rückläufig und liegt jetzt 11 Monate in Führung. Wir könnten uns einem wichtigen Wendepunkt nähern und dann ist ein ziemlicher Rückgang zu erwarten. Es lohnt sich, das nächste Jahr im Auge zu behalten.

Der neue Gold-COT-Bericht hat bestätigt, dass es nach der Ernennung von Powell bzw. Brainard zum stellvertretenden Vorsitzenden zu massiven Terminkontraktverkäufen von Gold durch Hedgefonds kam. Managed Money hat bis vorletzten Dienstag über 37.000 Kontrakte abgestoßen. Das entspricht etwa 114 Tonnen. Das Motiv der Hedgefonds bleibt dasselbe: Sie versuchen, die Goldanleger zu vergraulen, damit sie mit ihnen Geld verdienen können. Sie scheren sich einen Dreck um die Fundamentaldaten: rasende Inflation/Niedrig- oder Negativzinsen seit über 50 Jahren – alles gut für Gold. Tappen Sie nicht in ihre manipulativen Fallen! Denn die Portfoliomanager und Computer sind sich der charttechnischen Verkaufspunkte sehr bewusst.

Wenn man geduldig ist und bei schwächeren Notierungen aufstocken kann, sollte das langfristig einen Gewinn bedeuten. Singapur handelt so! Aus den neuesten IWF-Statistiken ergibt sich das die Monetary Authority of Singapore im Mai und Juni 2021 26 Tonnen Gold zu ihren Reserven hinzugefügt hat. Dies ist der erste Goldkauf seit 2000 und ein weiteres Beispiel für den Kauf durch eine Zentralbank eines entwickelten Markts.

China

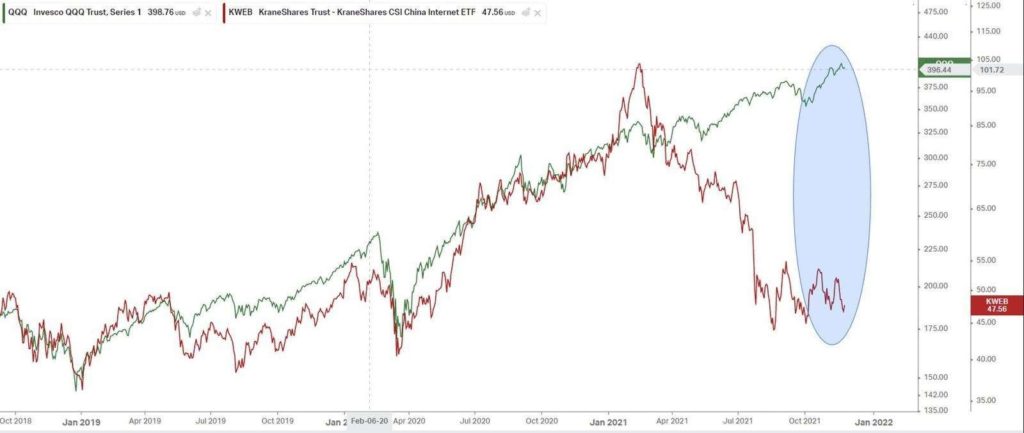

Der MSCI China befindet sich in einem Bärenmarkt und liegt etwa 27 Prozent unter dem Jahreshoch vom Februar. Die Gründe für die Baisse in China sind hinlänglich bekannt: ein hartes Durchgreifen der Regierung gegen private Unternehmen, eine sich verlangsamende Konjunktur und eine Immobilienkrise. Wie geht es weiter? Diese Frage lässt sich nur wenige Tage, nachdem die Kommunistische Partei ein wegweisendes Dokument veröffentlicht hat, in dem sie dem Wirtschaftswachstum weniger Priorität einräumt und den Schuldenabbau zur Priorität erklärt, schwer beantworten. Aber es besteht kein Zweifel daran, dass chinesische Aktien billig sind, zumindest im Vergleich zu den globalen Konkurrenten. Der MSCI China wird mit dem 13-Fachen der geschätzten Gewinne gehandelt, während der MSCI World mit dem 19,5-Fachen bewertet wird. Hier, als Beispiel, die immer größer werdende Bewertungslücke zwischen dem amerikanischen und dem chinesischen Technologiesektor.

Währungen

Erstmals seit 2015 ist der Franken zum Euro wieder unter den Kurs von 1,05 Franken gefallen. Sind Franken und Euro bald gleich viel wert?

Gemäß dem harmonisierten Verbraucherpreisindex sind die Preise in der Eurozone seit Januar 2015 um 11,4 Prozent gestiegen. In der Schweiz dagegen stiegen sie im gleichen Zeitraum nur um 1,4 Prozent. Angesichts des Unterschieds in den Inflationsraten ist eine Aufwertung des Frankens sogar zu erwarten. Denn: Wenn die Preise in der Schweiz weniger stark steigen als im Ausland, ist es nur normal, dass sich der höhere Kaufkraftverlust des Euro in einem sinkenden Wert der Gemeinschaftswährung niederschlägt und damit in einem teureren Franken. Bleibt die Teuerung wie bisher auch in Zukunft in der Eurozone höher als in der Schweiz, wird der Euro irgendwann in Zukunft nicht mehr als 1 Franken oder sogar weniger kosten, genau so, wie das beim Dollar (CHF/US$) geschehen ist. Wann es so weit sein wird, ist aktuell nicht absehbar. Ein weiterer Grund für den schwachen Euro ist die Einschätzung, dass die Euro- päische Zentralbank (EZB) noch lange an ihren Niedrig- bzw. Negativzinsen festhalten wird. Das betont bisher auch EZB-Chefin Christine Lagarde bei jeder Gelegenheit. Thomas Stucki, Anlagechef der St. Galler Kantonalbank, verweist daher darauf, dass Unternehmen, die stark im Dollarraum und Asien engagiert sind, wegen des starken Dollars derzeit keine Wechselkursprobleme hätten. Für Firmen, die vor allem in den Euroraum exportieren, könnten allerdings härtere Zeiten anbrechen, falls der Euro-Franken-Kurs für eine längere Dauer auf dem jetzigen Niveau bliebe oder sich sogar in Richtung Parität bewegte. Letzteres hält der Ökonom für unwahrscheinlich.

Der Dollar ist gegenüber dem Euro (EUR/USD) mit 1,15 US-Dollar auf den höchsten Stand seit über einem Jahr gestiegen und hat gegenüber dem japanischen Yen (JPY) mit 114 US-Dollar beinahe ein Mehrjahreshoch erreicht. Die Entwicklungen hängen mit der Differenz zwischen den Zinsen für US-Staatspapiere und vergleichbaren japanischen und europäischen Staatspapieren zusammen, die derzeit US-Schulden begünstigt. Die Zinsen für US-Staatsanleihen sind aufgrund von Inflationserwartungen in die Höhe geschossen. Diese Renditedifferenz lässt Anlegergelder dem Vermögenswert nachjagen, der ihnen kurzfristig am meisten einbringt. Denn der Markt ist sich sicher, dass die Fed vor Ja- pan oder der Eurozone eine Straffung vornehmen wird. Allerdings werden über kurz oder lang multinationale Unternehmen davor warnen, dass der starke Dollar negative Auswirkungen auf ihren Gewinn haben wird. Denn: Große US-Unternehmen, die im Ausland tätig sind, müssen in der Regel finanzielle Einbußen hinnehmen, wenn ihre Umsätze von einer schwächeren Währung (z. B. Euro und Yen) in eine stärkere (den Dollar) umgerechnet werden.

Beim Verhältnis USD/CNH sieht es anders aus. Trotz der Besorgnis über die Verlangsamung des chinesischen Wirtschaftswachstums sieht die chinesische Leistungsbilanz großartig aus: Sie ist dank eines Booms im Außenhandel in die Höhe geschnellt, da die Menschen während der Schließungen mehr Waren bestellt haben. Die effektive Schließung der Grenzen des Landes hat dem langfristigen wirtschaftlichen Ziel Chinas, nämlich der Ankurbelung des Binnenkonsums, neue Schubkraft verliehen. Außerdem hat sie dazu beigetragen, Kapitalabflüsse zu verhindern und ei- nen enormen Überschuss an Dollars erzeugt, was den Renminbi gegenüber dem Dollar gestärkt hat. China will einen starken Wechselkurs, da die Regierung weiter anstrebt, den Renminbi als internationale Reservewährung zu etablieren. Trotzdem bereitet die derzeitige Entwicklung den chinesischen Behörden auch Sorgen, denn eine ungezügelte Renminbi-Stärke ist auch nicht ideal. Die People’s Bank of China hat bereits versucht, die Entwicklung durch die Fest- setzung niedrigerer Referenzzinssätze und durch Lockerungsmaßnahmen usw. einzudämmen.

Portfoliostrategie

Ich freue mich, dass die am stärksten unterbewerteten Aktien aufgrund von Fusionen und Übernahmen endlich etwas Aufmerksamkeit erhalten. Im letzten Brief erwähnte ich, dass Pretium (PVG) ein möglicher Übernahmekandidat ist – nun ist es passiert. Allerdings dachte ich, dass PVG viel mehr wert sein würde. Die Gesellschaft besitzt ein großes Landpaket in British Columbia, Kanada, mit bereits vielen Bohrergebnissen, die wahrscheinlich auf hochgradige Ressourcenadditionen hinweisen. Gut ist, dass es sich bei der Übernahme Pretium/Newcrest nicht um ein Geschäft ohne Aufschlag handelt (23 Prozent Aufschlag). Außerdem gefällt mir die Option eines teilweisen Bar-/Newcrest- Aktiengeschäfts. Wenn die Übernahme erfolgreich verläuft, gibt es einen geopolitisch sicheren Goldminenbetreiber in Kanada weniger und da es andere Käufer gibt, die auf der Suche sind, werden die Kurse für Goldminenbetreiber in den geopolitisch sicheren Regionen steigen. Der Einfachheit halber werde ich die beiden Positionen PVG verkaufen und die Hälfte in Newcrest investieren.

Im Nachhinein sieht es so aus, als wäre es klüger gewesen, mit dem ersten Kauf (29.12.2020) von Alibaba (BABA) zu warten. Jetzt habe ich, da der Kurs mein Kauflimit erreicht hat, eine zweite Position in Alibaba gekauft. Mein durchschnittlicher Einstiegswert liegt bei 153,45 Euro. Geduld ist, darauf zu warten, dass die Gelegenheit zu einem kommt (Preis und Bewertung), anstatt ihr hinterherzulaufen.

Auch aus manchen Tweets kann man viel lernen. Es kommt immer darauf an, welche Position der Kommentator hat. Käufer von Alibaba-Aktien bei 320 Dollar: »Unglaubliches Geschäft. Erstaunliches Potenzial. Ich war wirklich klug, einzusteigen, bevor es zu spät ist.« Kommentar bei 130 Dollar: »Ich kann nicht glauben, wie furchtbar die kommunistische Regierung, Regulierung, Wachstum und das schlechte Management ist.«

Auf der anderen Seite wäre beim Verkauf von Grenke etwas weniger Geduld besser gewesen, aber Gewinn ist Gewinn.

Im letzten Brief hatte ich über den Öl-Preis geschrieben: »Aber es besteht immer die Gefahr, dass der nächste Einbruch bevorsteht. Neue Betriebsstilllegungen im Zusammenhang mit neuen Coronavirus-Ausbrüchen werden sich negativ auf die Reisebranche und den Energiesektor auswirken. Sinkende Erdölpreise, Gewinnspannen und freier Cashflow könnten auf die nächste Rezession hindeuten und wären ein Warnzeichen für den Markt.« Da das aber an den langfristig positiven Aussichten für den Öl-Preis nichts ändert, habe ich eine limitierte Order für Petrobras aufgegeben.

Was ich auch seit Monaten auch immer wieder betone, wiederhole ich auch heute: Ich halte es für selbstverständlich, eine gesunde Menge an Bargeld in Reserve zu haben. In den aufgeführten Werten halte ich Positionen. Daneben befinden sich Bargeld, Anleihen und Gold in meinem Depot

Mit freundlichen Grüßen

Ottmar Beck

DAX 10,07 % | EURO STOXX 50 P 16,57 % | SMI 13,60 % | RexP –0,73 % | SBI –2,79 % | Gold (in US-Dollar) –6,55 %

per 30. November 2021

| Kurs/Kauf | Kurs/Ist | Wert- | Wert- | Wertzuwachs | ||||

| Euro | Euro | zuwachs | zuwachs | Kurs/Verk. | nach Realisation | |||

| 30. Nov | in Euro | in Prozent | Euro | in Prozent | ||||

| Dignity PLC | Montag, 5. Feb. 18 | 8.59 | Montag, 4. Juni 18 | 11.87 | 38.26% | |||

| General Electric | 12.30 | Montag, 4. Juni 18 | 11.95 | -2.85% | ||||

| Agnico-Eagle Mines | 36.00 | Dienstag, 19. Mai 20 | 62.19 | 72.75% | ||||

| Shire PLC | 35.52 | Montag, 3. Dez. 18 | 51.40 | 44.71% | ||||

| Transocean LTD | Montag, 9. April 18 | 8.00 | Montag, 30. April 18 | 10.20 | 27.50% | |||

| ANHEUSER-BUSCH INBEV N.V. | Montag, 4. Juni 18 | 82.32 | Montag, 6. Aug. 18 | 86.73 | 5.36% | |||

| Goldcorp | 11.88 | Mittwoch, 17. April 19 | 9.92 | -16.52% | ||||

| Agnico-Eagle Mines | Dienstag, 14. Aug. 18 | 33.68 | Freitag, 31. Juli 20 | 66.90 | 98.63% | |||

| ANHEUSER-BUSCH INBEV N.V. | Montag, 3. Dez. 18 | 66.99 | Mittwoch, 6. März 19 | 72.47 | 8.18% | |||

| Kraft Heinz Company | Mittwoch, 6. März 19 | 29.06 | Mittwoch, 29. Mai 19 | 25.77 | -11.32% | |||

| Newmont Mining | Mittwoch, 17. April 19 | 30.26 | Donnerstag, 3. Juni 21 | 58.60 | 93.69% | |||

| Shell | Donnerstag, 11. Feb. 20 | 23.88 | Donnerstag, 23.April 20 | 16.52 | -30.81% | |||

| Total | Donnerstag, 11. Feb. 20 | 45.12 | Donnerstag, 23.April 20 | 32.25 | -28.52% | |||

| Exxon | Donnerstag, 11. Feb. 20 | 55.44 | Donnerstag, 23.April 20 | 40.31 | -27.30% | |||

| Equinor ASA | Donnerstag, 12. März 20 | 9.72 | Mittwoch, 8. April 20 | 12.30 | 26.57% | |||

| Hornbach Holding AG | Donnerstag, 12. März 20 | 40.50 | Montag, 8. Juni 20 | 63.90 | 57.78% | |||

| Agnico-Eagle Mines | Donnerstag, 24. Sep. 20 | 67.11 | 43.93 | -23.18 | -34.54% | |||

| Wheaton | Donnerstag, 24. Sep. 20 | 41.76 | 37.20 | -4.56 | -10.91% | |||

| Newmont Mining | Donnerstag, 24. Sep. 20 | 53.04 | 48.64 | -4.40 | -8.30% | |||

| Alamos | Donnerstag, 24. Sep. 20 | 7.59 | 6.74 | -0.85 | -11.25% | |||

| Pretium | Donnerstag, 24. Sep. 20 | 10.84 | 11.89 | 1.05 | 9.69% | |||

| Svenska Handelsbanken | Freitag, 09. Okt. 20 | 7.28 | Donnerstag, 26.Nov. 20 | 8.68 | 19.21% | |||

| Enbridge | Freitag, 18. Dez. 20 | 27.25 | 33.18 | 5.93 | 21.74% | |||

| Alibaba | Dienstag, 29. Dez.20 | 190.40 | 112.40 | -78.00 | -40.97% | |||

| Pretium | Freitag, 05.Feb.21 | 9.10 | 11.89 | 2.79 | 30.66% | |||

| Grenke AG | Montag, 08.Feb.21 | 26.44 | Montag, 30.November 21 | 30.60 | 15.73% | |||

| IQIYI | Mittwoch, 14. April 21 | 12.85 | 5.58 | -7.27 | -56.58% | |||

| Exxon | Donnerstag, 8. Juli 21 | 50.76 | 52.73 | 1.97 | 3.88% | |||

| Agnico-Eagle Mines | Mittwoch, 31. Aug. 21 | 48.99 | 43.93 | -5.06 | -10.33% | |||

| Alamos | Mittwoch, 31. Aug. 21 | 6.68 | 6.74 | 0.06 | 0.90% | |||

| Alibaba | Freitag, 26.11.2021 | 116.50 | 112.40 | -4.10 | -3.52% | |||

| Totaler Wertzuwachs bei gleich großer Anlage in jedem Titel | -8.42% | 21.73% | ||||||

HAFTUNGSAUSSCHLUSS: Dieses Material wurde ausschließlich zu Informationszwecken erstellt oder wird verteilt und stellt keine Aufforderung oder ein Angebot zum Kauf eines Wertpapiers oder Instruments oder zur Teilnahme an einer Handelsstrategie dar. Die in diesem Schreiben enthaltenen Meinungen, Empfehlungen und Annahmen beruhen auf den aktuellen Marktbedingungen, spiegeln unsere Einschätzung zum Zeitpunkt des Redaktionsschlusses wider und können sich ändern. Die Wertentwicklung in der Vergangenheit ist keine Garantie für zukünftige Ergebnisse. Alle Investitionen bergen Risiken einschließlich des Verlusts des Kapitals. Das gesamte dargestellte Material wurde aus Quellen zusammengestellt, die wir für zuverlässig halten. Wir können jedoch keine Garantie für die Richtigkeit und Vollständigkeit der Informationen übernehmen. Die in dieser Mitteilung besprochenen Wertpapiere werden nur zur Veranschaulichung erwähnt und stellen keine Empfehlung für diese Wertpapiere dar. Die in dieser Mitteilung erwähnten Wertpapiere können zu jedem Zeitpunkt vom Autor des Informationsbriefs gehalten werden.

DATENSCHUTZERKLÄRUNG: Die zum Bezug unseres Informationsbriefs anzugebenden Daten (Name, E-Mail-Adresse) werden bei uns gespeichert und zur elektronischen Versendung unseres Newsletters an Ihre E-Mail-Adresse verwendet. Die gespeicherten persönlichen Daten unterliegen den datenschutzrechtlichen Bestimmungen und dienen nur der Aufrechterhaltung des Service. Sie werden nicht ohne Ihre Einwilligung an Dritte weitergegeben. Sollten Sie sich vom Bezug unseres Informationsbriefs abgemeldet haben, werden Ihre Daten gelöscht.