Beitrag von Ottmar Beck, Vermögensverwalter/ Schweiz

Wilen, den 5. Februar 2021

Sehr geehrte Damen und Herren,

etwas, das man nicht ändern kann, ist, dass ein teurerer Vermögenswert eine niedrigere Rendite als ein günstigerer Vermögenswert bringt. Der Preis, den wir dafür zahlen, dass die Märkte immer höher steigen, ist eine niedrigere Rendite für die nächsten zehn Jahre. Die meiste Zeit sind die wichtigsten Anlageklassen im Verhältnis zueinander vernünftig bewertet. Die richtige Reaktion ist, die billig bewerteten zu kaufen und zu hoffen, dass die Bewertungen korrekt sind. Dann können wir eine kleine überdurchschnittliche Wertsteigerung erwarten. Das Problem liegt in den Zeiten, in denen sich die Preise weit vom fairen Wert entfernen. In Bärenmärkten ist das nicht so schlimm, denn sie neigen dazu, kurz und brutal zu sein. Das Problem sind die großen Bullenmärkte, die über Jahre bestehen und viele Jahre zu hohe Notierungen ausweisen. Ist der Preisanstieg sehr schnell – typischerweise gegen Ende eines Bullenmarkts –, folgen auf die Ungeduld Angst und Neid. Denn es gibt nichts Schlimmeres, als zu sehen, wie die Nachbarn reich werden.

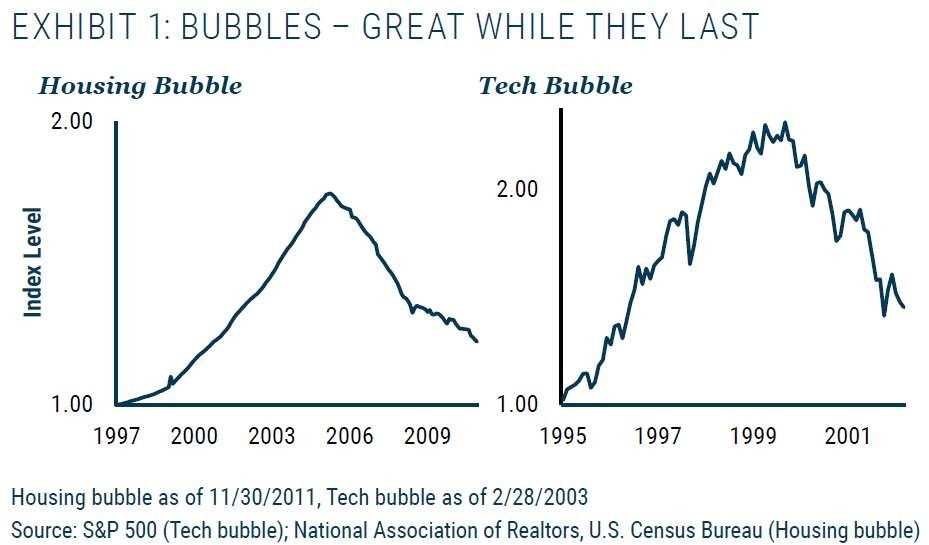

Ich ziehe mich langsam, bis auf meine eigenen Anlagen, aus dem Portfoliomanagement zurück, aber ich bin überzeugt: Wir befinden uns in einer großen Blase. Sie wird sehr wahrscheinlich schlecht enden, obwohl nichts sicher ist. Meine Definition einer erfolgreichen Warnung ist, dass es eine Zeit geben wird, in der Anleger froh sind, die Warnung beachtet zu haben und aus dem Markt ausgestiegen sind. Das heißt, sie haben Geld gespart. Deswegen befinden sich in dem beigelegten Portfolio nach wie vor keine Aktien. Ich werde darüber nachdenken, wenn die Kurse 40 bis 50 Prozent niedriger sind. Diese Definition einer erfolgreichen Warnung muss auch ohne präzise Zeitangaben aus- kommen, da es gut wie unmöglich ist, die genaue Woche, den exakten Monat oder das richtige Quartal des Höchststands zu nennen. Ich bin üblicherweise mit meinen Warnungen immer viel zu früh dran. Wie können Sie also den Unterschied zwischen extremem und normalem Marktverhalten erkennen? Beschäftigen Sie sich mit den großen Marktausbrüchen von 2008, 2000 oder 1989 in Japan.

Das verlässlichste Merkmal der späten Stadien der großen Blasen der Geschichte war das wirklich verrückte Verhalten der Kleinanleger. In den ersten zehn Jahren dieser Hausse, die die längste in der Geschichte ist, fehlten solch wilde Spekulationen. Aber jetzt gibt es sie:

- Am Montag, den 4. Januar 2021, lag der Kurs der GameStop-Aktie (GME) bei 17,25 US-Dollar pro Aktie. Am 28. Januar notierte sie bei 396,51 US-Dollar und am 3. Februar bei 92,41. GameStop verkauft Videospiele. Früher strömte eine Generation junger Leute in den Laden, um neue und gebrauchte Videospiele zu kaufen. Es war ein hervorragendes Geschäft. Seit diesen Tagen ist die Welt online gegangen. Das Hochgeschwindigkeits-Internet hat das Erlebnis verändert. Vor einem Monat war GameStop ein Unternehmen mit einem Wert von etwa 1 Milliarde US-Dollar, das auf null zusteuerte. Daher haben einige Hedgefonds-Manager die Aktie leerverkauft (sich also die Aktie geliehen, um sie anschließend zu verkaufen und billiger zurückzukaufen). Beim Höchststand war das Unternehmen dann plötzlich mehr als 22 Milliarden US-Dollar Wert.

Es gibt drei wesentliche Kaufkräfte, die den Aktienkurs in die Höhe trieben:

- Privatanleger kaufen aus dem Geld liegende Call-Optionen auf GME

- Market Maker sind gezwungen, die Aktie zu kaufen

- Ein gigantischer Short Squeeze

- Das Volumen der kleinen Einzelhandelskäufe von weniger als 10 Kontrakten von Call-Optionen auf US-Aktien hat sich im Vergleich zu 2019 verachtfacht – und 2019 lag bereits deutlich über dem langjährigen Durchschnitt.

- Vielleicht am beunruhigendsten von allen: Der Nobelpreisträger Robert Shiller – der die Blasen von 2000 und 2007 korrekt und mutig vorhergesagt hat und der einer der wenigen Ökonomen ist, die ich respektiere – geht diesmal auf Nummer sicher, indem er kürzlich darauf hinwies, dass sein legendärer CAPE-Indikator für die Bewertung von Vermögenswerten (der darauf hindeutet, dass Aktien fast so überbewertet sind wie auf dem Höhepunkt der Blase im Jahr 2000) im Vergleich zu Anleihen eine weniger beeindruckende Überbewertung zeigt. Anleihen sind jedoch im historischen Vergleich noch viel teuerer als Aktien. Sichert er sich ab?

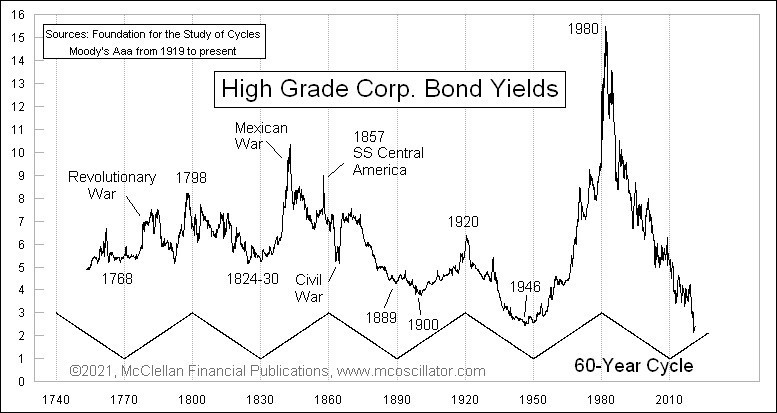

Die Anleger verlassen sich mehr als in jeder früheren Blase auf eine akkommodierende Geldpolitik, die auf unbestimmte Zeit für extrapolierte Realzinsen von null sorgt. Dies hat in der Theorie ähnliche Auswirkungen, wie anzunehmen, dass wirtschaftliche Höchstleistungen ewig währen: Damit können viel niedrigere Renditen für alle Vermögenswerte und damit entsprechend höhere Vermögenspreise gerechtfertigt werden. Aber weder perfekte wirtschaftliche Bedingungen noch perfekte finanzielle Bedingungen können ewig dauern – und genau da liegt der Haken. Alle Blasen endeten mit der nahezu allgemein akzeptierten Annahme, dass sich nichts ändern wird, weil …

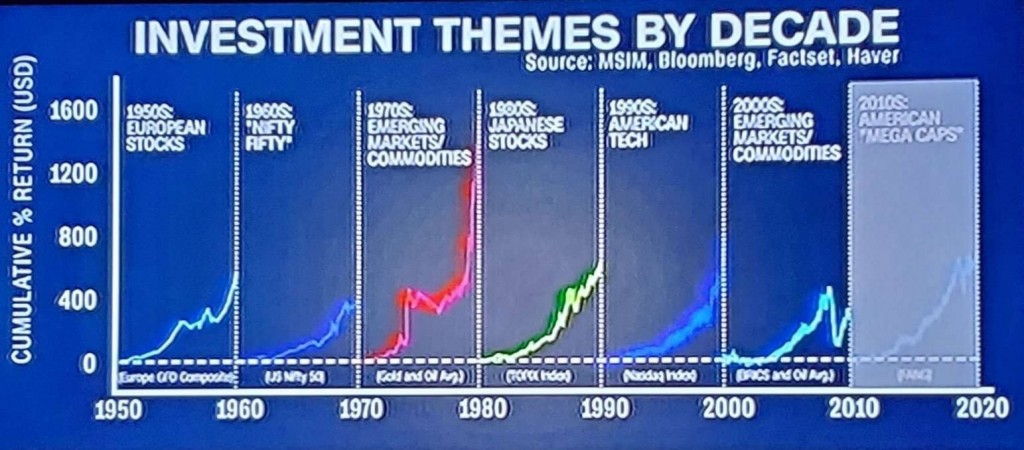

Ich weiß, dass die Märkte noch ein paar Wochen oder sogar Monate steigen können. Es fühlt sich an, als wären wir irgendwann zwischen Januar 1999 und Februar 2000. Was bedeutet, dass die Märkte jeden Tag zusammenbrechen können, aber sie könnten auch noch ein paar Monate länger steigen. Als ein an der Geschichte der Märkte Interessierter ist es für mich ein Erlebnis, noch einmal eine große Aktienblase zu erleben. Japan im Jahr 1989, die Tech-Blase im Jahr 2000, die Immobilien- und Hypothekenkrise 2008 und nun die aktuelle Blase – das sind die vier bedeutendsten und spannendsten Investmentereignisse meines Lebens.

In dieser Ausgabe werde ich versuchen, für die einzelnen Anlagen einen Plan für 2021 aufzustellen. Nicht weil ich glaube, dass ich weiß, wohin der Markt treiben wird, aber um eine Richtschnur für 2021 zu haben. Getreu dem Prinzip von Dwight D. Eisenhower: »Pläne sind unwichtig, aber Planen ist alles.«

Festverzinsliche Wertpapiere

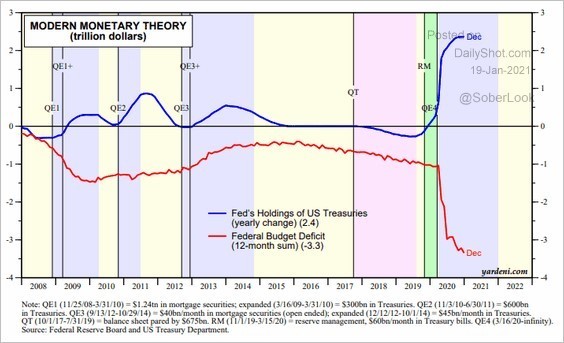

Die Zinsen werden auch 2021 weltweit niedrig bleiben. Sie könnten jedoch im Frühjahr aufgrund des hohen weltweiten Schuldenaufnahme von Staaten, der warnenden Argumentation der Zentralbanken (Paper Tantrum) und unter dem Eindruck einer leicht steigenden Inflationsrate unter Druck geraten und leicht steigen. Da die Zentralbanken inzwischen aber sehr politisch geworden sind, dürften sie sich einem stärkeren Anstieg der Zinsen entgegenstellen und weiter die Finanzierung der Defizite garantieren. Die Modern Monetary Theory funktioniert zumindest kurzfristig, deswegen heißt sie »modern« und nicht »erprobt«.

Das was in diesem Umfeld weiter fallen dürfte, ist die reale Verzinsung. Denn die Inflationsrate wird 2021 stärker steigen als der Zinssatz.

Inzwischen berücksichtigen die Banken bei der Vergabe von Unternehmenskrediten immer stärker die Zahlen. Laut EZB haben die Banken in der Eurozone ihre Standards für die Kreditvergabe weiter verschärft. In diesem Umfeld sollten Sie daher besonders auf Unternehmensanleihen achten und vorbereitet sein, Anleihen von Unternehmen aus dem High-Yield-Bereich (Hochzinsanleihen) zu verkaufen. Wenn die staatliche Unterstützung zurückgefahren wird, dürfte die Zahl der Unternehmen, die umschulden müssen und/oder zahlungsunfähig werden, rasant steigen.

Es ist schon einige Zeit her, als das Trump-Casino Taj Mahal in Atlantic City eine Hochzinsanleihe mit einem Zinssatz von 14 Prozent ausgab und bereits mit der ersten Zinszahlung in Verzug geriet. Anschließend wurde der Gläubigerschutz nach Chapter 11 beantragt, die Form des geordneten amerikanischen Insolvenzverfahrens. Vielleicht war das auch der ursprüngliche Plan des ehemaligen Präsidenten Trump hinsichtlich der US-Schulden. Aber es gab keine zweite Regierungszeit, um den Plan umzusetzen. Vor der Wahl hat er allerdings öffentlich über einen Schuldenschnitt gesprochen.

China

China hat seine eigene Informationspolitik, daher sind die Informationen aus dem Reich der Mitte mit Vorsicht zu genießen. Die Welt hat gedacht, dass China COVID-19 unter Kontrolle gebracht hat, aber es gibt wohl immer wieder neue Ausbrüche. Im Moment scheint jedoch die Wirtschaft in China auf einem soliden Erholungspfad zu sein. Das zeigt sich auch an der Börse. Der Aktienindex hat den höchsten Stand seit 13 Jahren erreicht. Auch wenn die Aktienbewertungen nicht in solch luftiger Höhe wie 2015 liegen, gibt es jedoch nach einem 30-prozentigen Anstieg in sechs Monaten Grund genug vorsichtig zu sein.

Die volkswirtschaftlichen Zahlen haben für 2020 hervorragend ausgesehen. China war eines der wenigen Länder, dessen Bruttoinlandsprodukt trotz COVID-19 wuchs. Dabei ging das Wirtschaftswachstum im Wesentlichen auf die Produktion für den Export und nicht auf die Inlandsnachfrage zurück – was die chinesische Wirtschaft verwundbar macht. Insofern war 2020 ein Rückschlag, denn China versucht seit Jahren, seine Wirtschaft vom Export unabhängiger zu machen und den Konsum im Inland zu stärken.

Aktien

»Bull markets are born on pessimism,

grown on skepticism, mature on optimism, and die on euphoria.«

Sir John Templeton, Investor, Mutual Fund Manager, Philanthropist

Die Prognosen zur Zukunft der Märkte, die ich zurzeit höre, erinnern mich an einen alten Rabbi-Witz: Zwei Nachbarn, die sich wegen einer finanziellen Auseinandersetzung streiten, konsultieren den örtlichen Rabbiner. Die erste Streitpartei legt ihren Fall dar, worauf der Rabbi antwortet: »Sie haben Recht.« Die zweite Streitpartei legt ihren Fall dar, worauf der Rabbi ebenfalls antwortet: »Sie haben auch Recht.« Verwirrt fragt der Diener des Rabbis: »Aber Rabbi, sie können nicht beide gleichzeitig Recht haben!« Worauf der Rabbi antwortet: »Sie haben auch Recht!«

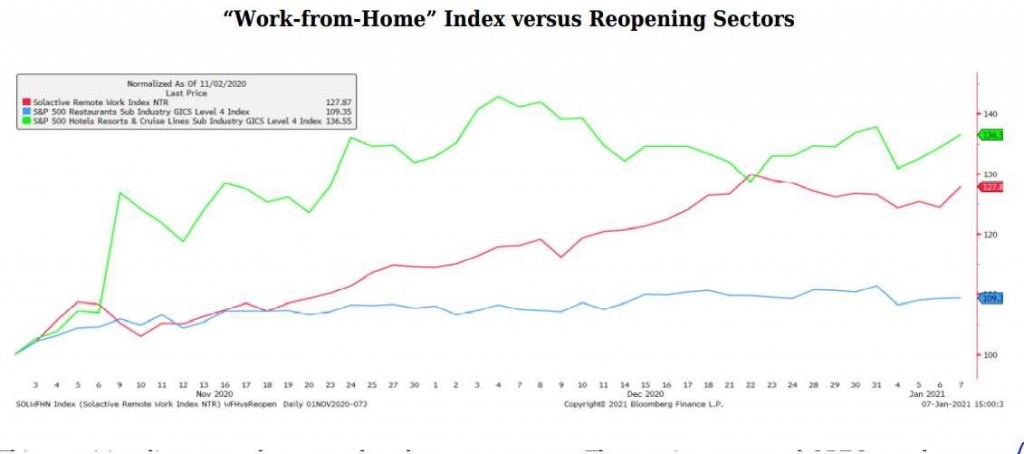

Dieselbe Antwort erhalten Sie, wenn Sie den »Work from Home«-Index mit dem des Reopening-Sektors vergleichen: Alles steigt. Eigentlich sollte der eine steigen und der andere fallen.

Mit der erfolgreichen und breiten Impfung gegen COVID-19 kann im Sommer das Gefühl entstehen, dass das dringendste Problem der Weltwirtschaft gelöst sei. Die Marktteilnehmer werden aufatmen und anfangen, die verlorene Zeit nachzuholen. Wir werden eine rasche Belebung der Wirtschaft beobachten können: Restaurants, Hotels, Fluggesellschaften und andere schwer betroffene Industrien fangen an, wieder auf die Füße zu kommen. Die aufgestaute Nachfrage wird die Leute dazu bringen, einen Teil ihrer zusätzlichen Ersparnisse auszugeben, die sie laut Statistik im letzten Jahr angehäuft haben. Und was dann? Ein solches Szenario deutet normalerweise auf eine Inflation hin, was dazu führen wird, dass die Zentralbanken vor einer Zinserhöhung warnen werden, ohne dass sie kommt. In der Folge könnten dann im späten Frühjahr oder beginnenden Sommer die Aktienkurse vorübergehend sinken, aus Furcht vor steigenden Zinsen. Dennoch gehe ich davon aus, dass die Inflation auch in diesem Sommer immer noch sehr niedrig sein wird, zumindest auf 12 Monate gesehen. Darüber hinaus gehe ich davon aus, dass die Infektionszahlen weltweit nur bescheiden zurückgehen werden. Und damit werden Zentralbanken weiterhin aufs Gaspedal treten, was dazu führen wird, dass Investoren wieder risikoreicher anlegen und die Aktienkurse erneut steigen werden. Auch der feindselige Ton gegenüber warnenden Marktkommentatoren wird sich rapide verschärfen. Ironischerweise sind es gerade die warnenden Stimmen, die wir hören wollen. Ein klassischer Vorbote des ultimativen Bruchs; zusammen mit Aktien, die steigen, nicht wegen ihrer Fundamentaldaten, sondern einfach, weil sie steigen (siehe Einleitung). Ich denke, dass die Pandemie-Erfahrung viele Menschen auf die gleiche Weise erschüttert hat, wie die Große Depression unsere Großeltern geprägt hat, indem sie ihrer Generation eine dauerhafte Sparsamkeitshaltung aufzwang. Dann werden die Anleger sich besinnen und erkennen, dass die Wirtschaft in einem schlechten Zustand ist, die Stimulierung mit dem Ende der COVID-Krise (Ende 2021/22) zurückgefahren wird und die Bewertungen absurd sind.

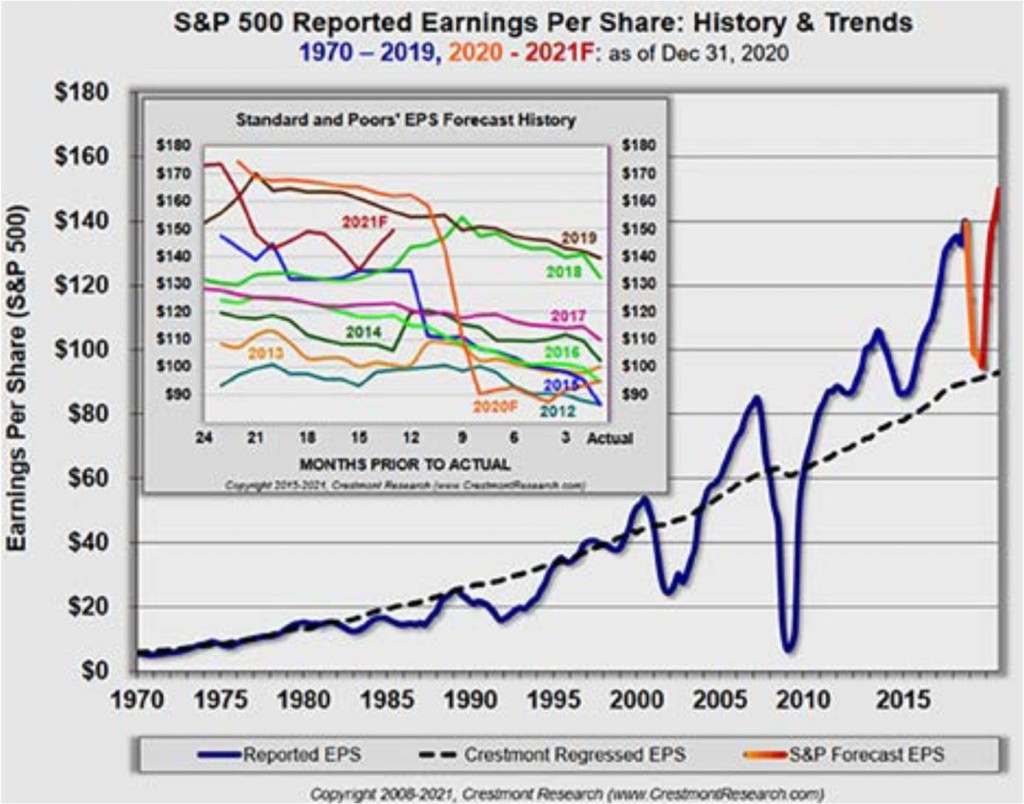

Sehen Sie sich zuerst das Diagramm an. Es zeigt den Verlauf der Gewinnschätzungen beginnend zwei Jahre vor einem Jahresende. Sie sehen, dass sie meist optimistisch begannen und allmählich nach unten gingen (obwohl 2012 und 2018 lagen sie nicht weit daneben, sogar die Wall Street hat manchmal recht). Aber schauen Sie sich die orangefarbene Linie mit der Aufschrift »2020F« an. Sie war sanft fallend wie in den anderen Jahren, dann stürzte sie ab als COVID-19 einschlug und die Analysten ihre Schätzungen senkten. Doch die Aktienkurse gingen in die entgegengesetzte Richtung, aus den oben erwähnten monetären Gründen. Schauen Sie jetzt auf 2021F. Die prognostizierten Gewinne für 2021 sind fast wieder da, wo sie 2020 waren, nämlich vor der Pandemie. Das bedeutet, dass die Analysten davon ausgehen, dass sich die US-Aktiengesellschaften in weniger als 12 Monaten von dieser Seuche vollständig erholt haben werden. Ist das möglich? Ja, aber ich halte es für sehr unwahrscheinlich.

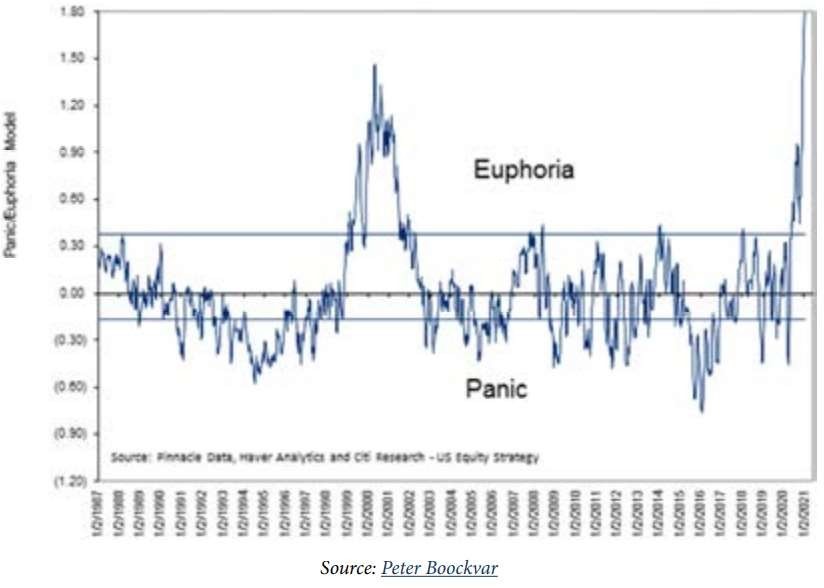

Und das macht mir Angst. Citi Research hat einen »Euphorie/Panik«-Index entwickelt, der eine Reihe von Marktstimmungsindikatoren kombiniert. Seit 1987 hat der Markt typischerweise seinen Höhepunkt erreicht, wenn sich dieser Index der Euphorielinie näherte. Die beiden Ausnahmen waren der Technologieboom um die Jahrhundertwende, als er etwa drei Jahre in der Euphorie-Zone verbrachte, und heute. Man kann dies auf unterschiedliche Weise betrachten. Was die Dauer angeht, deutet der Präzedenzfall darauf hin, dass die Schwindelanfälle noch ein oder zwei Jahre andauern können. Aber vom Ausmaß her liegt die aktuelle Euphorie weit über dem, was wir vor 20 Jahren beobachten konnten – und sie hat sich viel schneller entwickelt.

Der Fahrplan für diese Jahr heißt: Steigende Kurse bis in das späte Frühjahr oder den Anfang des Sommers, dann ein deutlicher Rückschlag und im Herbst eine Erholung bis in das Jahr 2022, das dann den Höhepunkt der Aktienhausse markieren wird. Aber denken Sie daran, dass das Timing des Platzens von Blasen eine lange Geschichte der Enttäuschungen hat. Die lang anhaltenden Bullenmärkte drehen dann ab, wenn die Marktbedingungen sehr günstig sind, allerdings ein etwas günstiger als gestern. Und das ist der Grund, warum sie meist verpasst werden.

Für diese Themen habe ich leider noch keine Lösung: Crypto (nein)? Solar (vielleicht)? Biotech (könnte sein)? Genetics (große Chance)? Oder Edelmetalle (mein Favorit)?

Rohstoffe

Global sind die Anleger überzeugt, dass die Nachfrage für Öl ihren Höhepunkt erreicht hat und sukzessive weiter zurückgehen wird. 1980 war Energie im S&P 500 mit ca. 30 Prozent gewichtet. Sechs der zehn größten Unternehmen waren Erdölgesellschaften. Heute machen Energieunternehmen im S&P 500 gerade einmal 2,4 Prozent aus. Darüber hinaus ist Exxon, das älteste Mitglied des Dow Jones Industrial Index, am 25. August 2020 aus dem Index entfernt worden. Das erinnert mich an 1979, als der Leitartikel im Magazin BusinessWeek den Titel »Death of Equities« trug. Rückwirkend wissen wir: Es war genau der Zeitpunkt, zu dem man Aktien kaufen sollte. Ich glaube, dass der Bedarf, vor allem von Schwellenländern, weiter steigen wird. Ein Beispiel ist China. Trotz des COVID-19-Lockdowns ist der chinesische Bedarf in den ersten acht Monaten 2020 um 1 Million Fässer/Tag gestiegen.

Im Moment fällt die Produktion der US-Frackingindustie täglich weiter. Sie führt auch kaum mehr neue Bohrungen durch. Die Anzahl der im Betrieb befindlichen Oil Rigs fiel um 75 Prozent von 683 auf 172 – den tiefsten Stand seit 20 Jahren. Dazu muss man wissen, dass in dem Bohrfeld Bakken 100 neue Bohrungen pro Monat benötigt werden, um die Produktion aufrechtzuerhalten. Experten gehen davon aus, dass die US-Produktion von Januar bis Dezember dieses Jahres um 1,5 Millionen Fässer/Tag fallen wird. Die einzigen, die das Minus ausgleichen können, sind die in der OPEC organisierten Förderländer. Aber diese sind mehr an einem höheren Preis als einer höheren Produktion inte- ressiert. Ölwerte werden also wieder interessant.

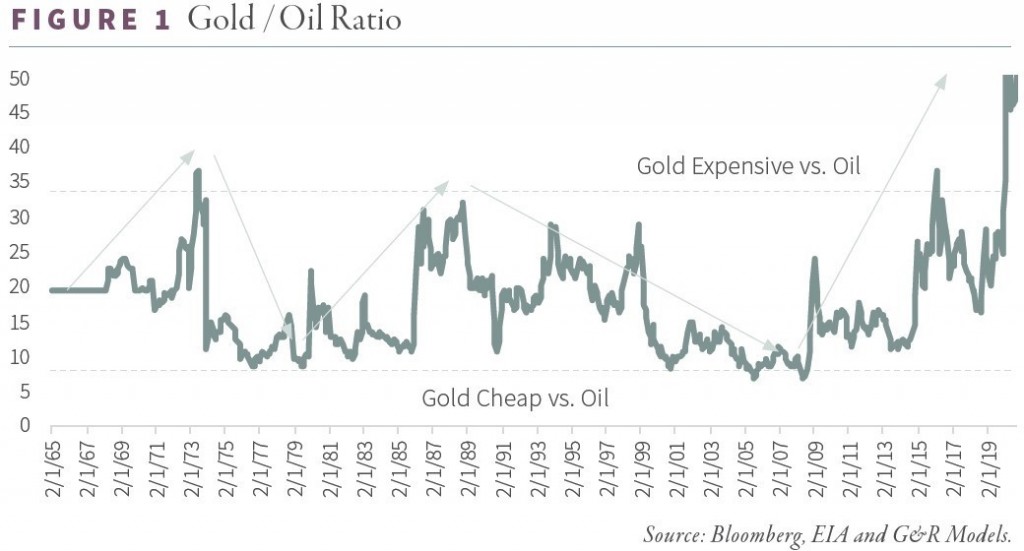

Der historische Zusammenhang von Gold und Öl ist in diesem Zusammenhang hoch interessant. Das Verhältnis von Gold zu Öl liegt zu 80 Prozent der Zeit zwischen 10:1 und 30:1.

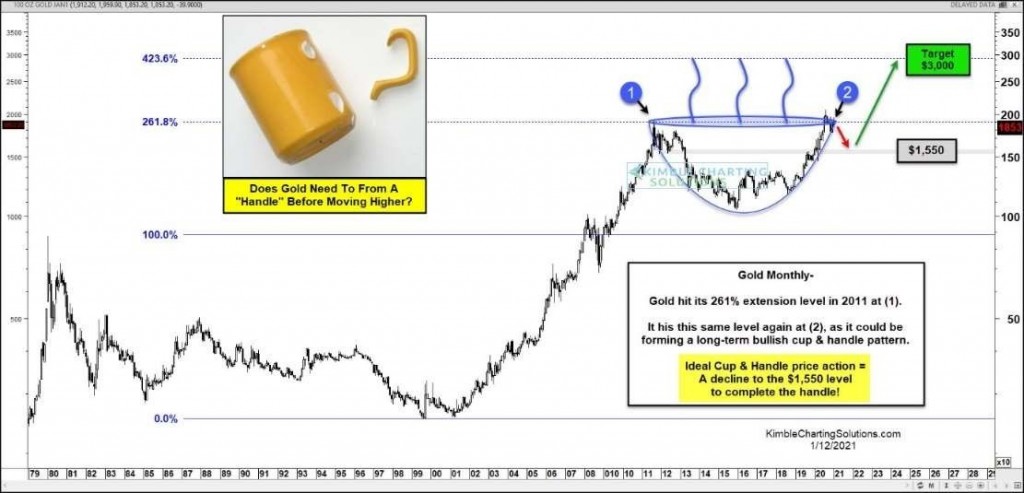

Nur zweimal in der Geschichte – 1973 und 2016 – lag das Verhältnis über 35x. Inzwischen liegt das Verhältnis wieder bei über 33x, nachdem es 2020 auch schon bei 400x lag. Letztendlich sind wir immer auf ein Verhältnis von 10x bis 30x zurückgefallen. Ich bin zwar kein Freund von solchen Grafiken (siehe unten), aber sie passt ideal zum Gold-Öl-Verhältnis. Charttechnisch (cup and handle) gesehen kann der Goldpreis bis in die Region von 1.600 fallen und hätte dann die Ausgangssituation für einen weiteren Anstieg auf 2.500 US-Dollar. Wenn zur gleichen Zeit der Ölpreis auf 80 US-Dollar (Gold 1.600 US-Dollar) steigt, würde die durchschnittliche Quote (20:1) im Verhältnis der beiden zueinander wieder hergestellt werden.

Das passt auch für den Goldpreis in das globale Bild. Die Angst vor einer Zinserhöhung, der Rückgang der Aktienkurse im Sommer und die anschließende Erholung wird für die Entwicklung des Goldpreises nicht von Vorteil sein. Wenn sich im Laufe des Jahres 2022 alles wieder in Rauch auflöst, könnte der Goldpreis jedoch weiter steigen.

Auch angesichts des enormen Anstiegs von Silber in den letzten sechs Monaten könnten Gold und Edelmetalle nun eine mögliche Korrekturphase in einem größeren Bullenmarkt durchlaufen. In den Goldbullenmärkten der letzten 50 Jahre hat Silber eine starke Tendenz gezeigt, dem steigenden Goldpreis hinterherzuhinken, oft für viele Jahre, bevor es dann plötzlich aufholte. Nach dem Anstieg des Silberpreises korrigieren beide Metalle oft über Jahre hinweg ihren Preis. Warum dies geschieht, bleibt mir ein Rätsel! Aber diese Situation haben wir heute. Wichtig für die Zukunft ist auch der Goldpreis in Shanghai. In den letzten fünf Jahren wurde Gold, das an der Börse in Shanghai gehandelt wird, stets mit einem erheblichen Aufschlag (5 bis 15 US-Dollar) auf den Weltgoldpreis gehandelt. Die meisten Goldanalysten haben diese Aufschläge auf die extrem starke Nachfrage in China zurückgeführt. In den letzten sechs Monaten haben sich diese Aufschläge jedoch verflüchtigt. Die Preise auf dem Shanghaier Spotmarkt wurden mit Abschlägen von bis zu 50 US-Dollar pro Unze gehandelt.

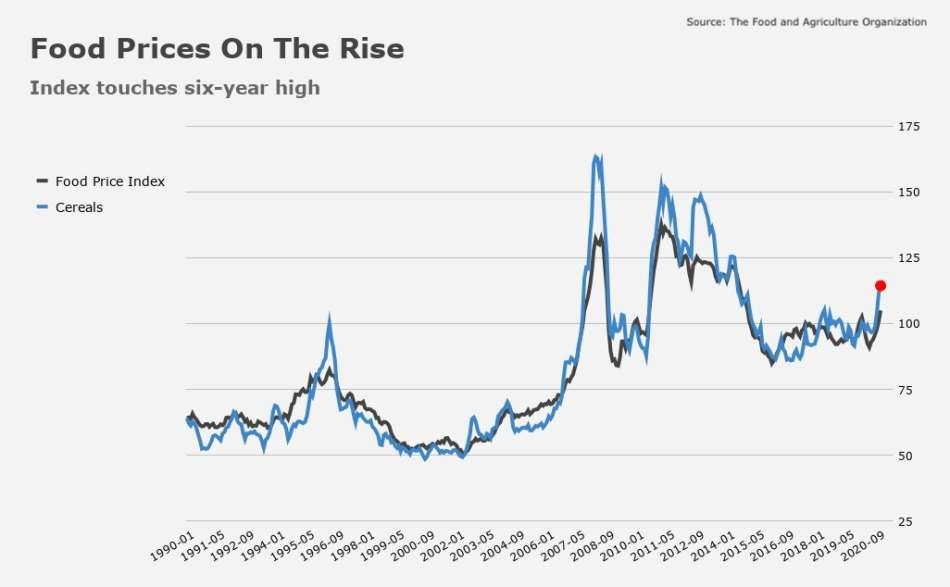

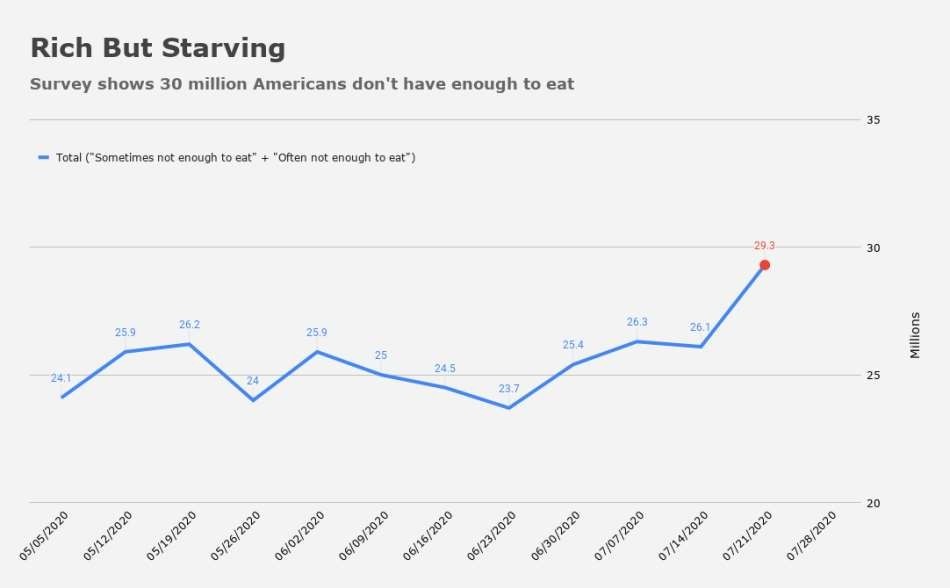

Unabhängig von Investitionen macht mir ein anderer Trend langfristig allerdings viel mehr Sorgen: Hungrige Menschen sind wütende Menschen. Und für den weitaus größten Teil der Menschheit ist nicht die Geldanlage, sondern das tägliche Brot die größte Sorge.

Anfang des Monats gaben die Vereinten Nationen bekannt, dass Nahrungsmittelpreise ihren höchsten Stand seit 2014 erreicht haben. Der Index umfasst Getreide, Ölsaaten, Milchprodukte, Fleisch und Zucker. Auf Jahresbasis lag der Index für Getreide um 20 Prozent höher. Mit dem Ärger eines großen Teils der Bevölkerung über die wachsende soziale Ungleichheit können steigende Lebensmittelpreise auch in den reichsten Ländern zu sozialen Unruhen führen. Wir müssen nur in das reichste Land der Erde, Amerika, schauen, wo in der Krise mehrere 10 Millionen Amerikaner, gemäß der vom Census Bureau durchgeführten Household Pulse Survey, nicht genug zu essen hatten.

Devisen

Wie bereits im Januar avisiert, hat sich im Laufe des Monats der US-Dollar gegenüber dem Euro leicht verbessert. Nach wie vor bestehen jedoch große Short-Positionen im US-Dollar. Werden diese eingedeckt, bedingt durch die Furcht vor steigenden Zinsen (aufgrund der Fed-Kommentare), könnte die Phase einer weiteren Erholung des US-Dollar weitergehen. Mittelfristig wird sich an einem fallenden Dollar gegenüber dem Euro jedoch nichts ändern.

Portfoliostrategie

Irgendwann in der Zukunft, wann auch immer das sein mag, wird es sich für Sie ausgezahlt haben, im Hochsommer 2021 oder Frühjahr 2022 die Märkte verlassen zu haben. Aber nur wenige professionelle oder individuelle Investoren werden dies tun. Die zeitliche Ungewissheit bedeutet, dass das Karriererisiko und das geschäftliche Risiko für große kommerzielle Unternehmen zu groß sind. Sie können niemals ihr ganzes Gewicht hinter Bärenmarkt-Ratschläge legen, selbst wenn das Kurs-Gewinn-Verhältnis auf das 65-Fache steigt, wie es in Japan 1989 der Fall war. Warten Sie also nicht darauf, dass die Banken Ihnen zum Ausstieg raten werden: Das wird nie passieren. Für sie ist es eine furchtbar unkommerzielle Wette. Vielleicht ist sie profitabel und risikomindernd für die Kunden, ja, aber kommerziell unpraktisch für die Berater. Ihre beste Strategie ist klar und einfach: immer extrem auf Hausse setzen. Das ist gut fürs Geschäft, intellektuell anspruchslos und ansprechend für die meisten Investoren.

Wie angekündigt habe ich den ISHARES CHINA CNY BOND UCITS ETF – USD DIS (IE00BYPC1H27) für die beiden Portfolios gekauft. Der Fonds investiert in chinesische Staatsanleihen.

Von Alibaba, das nur für als kurzfristige Anlage vorgesehen war, werde ich mich nach einem Anstieg von über 15 Prozent im Februar wieder trennen. Ant ist zu einer Vereinbarung mit den Aufsichtsbehörden gekommen. Das hat Alibaba noch einmal einen Schub gegeben. Nun folgt die Umsetzung und das heißt, dass Ant eine höhere Kapitalmarktunterlegung nachweisen muss. Es wird dauern, bis Ant einen erneuten Börsengang wagt.

Obwohl ich für Gold und Goldminen im 2. und 3. Quartal 2020 nicht sehr zuversichtlich bin, werde ich noch einmal zukaufen. Pretium wird am 25. Februar das Ergebnis für das 4. Quartal veröffentlichen. Das sollte überraschen, da sowohl die Goldproduktion als auch der Goldgehalt pro Tonne höher war als im 3. Quartal. Damals hat Pretium ein Ergebnis von 27 Cent pro Aktie gemeldet. Das lag 35 Prozent über der durchschnittlichen Analystenschätzung. In der Theorie sollten nun eine höhere Produktion und ein höherer Goldgehalt zu einem noch besseren Ergebnis führen. Allerdings wird der durchschnittliche Verkaufspreis im 4. Quartal etwas unter dem des 3. Quartals liegen. Trotzdem könnte die Gesellschaft einen Quartalsgewinn von circa 26 Cent erwirtschaften. Damit würde das Ergebnis 50 Prozent über dem letzten Quartal 2019 liegen. Darüber hinaus hat Pretium im 3. Quartal 86.136 Unzen Gold und 130.975 Unzen Silber geschürft, aber nur 81.068 Unzen Gold und 104.242 Silber verkauft. Daher könnte es sein, dass die Verkäufe im 4. Quartal höher liegen als die Produktion. Zum Jahresende sollte Pretium eine Cash- Position von 175 Millionen US-Dollar ausweisen. Die Gesellschaft hat auch bereits veröffentlicht, dass sie im 4. Quartal eine Schuldentilgung in Höhe von 160 Millionen US-Dollar vorgenommen hat. Alles zusammen ergibt, dass wir uns hoffentlich auf eine positive Gewinnüberraschung freuen können. Da die Aktie in den letzten Monaten stark verloren hat, unter Nettoinventarwert gehandelt wird und 2020 wahrscheinlich einen Gewinn von 1 US- Dollar pro Aktie erzielt hat, ist die Aktie, die bei 11 US-Dollar notiert (ein Kurs-Gewinn-Verhältnis knapp über 10), definitiv ein Kauf. Die Minen der Gesellschaft befinden sich auch an einem geopolitisch sicheren Standort (Kanada). Hinzu kommt das Short-Positionen in der Größenordnung von 7,5 Millionen Aktien bestehen. An einem normalen Tag liegt der Umsatz bei 1 Million Aktien. Daher brauchen die Inhaber dieser Positionen 7 Tage, um sie einzudecken. In der momentanen Situation eine gefährliche Position für Leerverkäufer.

Bei Alamos, ebenfalls eine preiswerte Goldminenaktie, sieht die Situation ähnlich aus. Die Gesellschaft gibt ihr Ergebnis für das 4. Quartal am 24. Februar bekannt. Die Analysten sehen ein Problem darin, dass die größte Mine von Alamos, Young-Davidson, im 4. Quartal nur mit einer 60-prozentigen Kapazitätsauslastung wegen der Überholungsarbeiten im 3. Quartal arbeiten soll. Allerdings hieß es in der Telefonkonferenz zum 3. Quartal: »Es wird erwartet, dass die Untertageabbauraten bis Ende 2020 auf nachhaltige Raten von 7.500 Tonnen pro Tag ansteigen werden und dass die abgebauten und verarbeiteten Mengen im 4. Quartal zunehmen werden.« Wenn die Mine so arbeitet, woher soll dann ein Ergebnisrückgang kommen? Ich kann in den Zahlen keinen 38-prozentigen Rückgang in der Produktion erkennen. Allerdings war das Management schon immer vorsichtig und zurückhaltend bei der Bekanntgabe von Zukunftszahlen. Auch Alamos handelt unter Buchwert und wird mit einem Kurs-Gewinn-Verhältnis von nur 12 bewertet. Die Minen liegen in Kanada und Mexiko. Claire Kennedy, Direktorin von Alamos, hat zum Jahresende 4.500 Aktien im offenen Markt gekauft. Im letzten Leerverkaufsreport lag die Short-Position bei 3,4 Millionen Stück. Auch hier könnte es zu einer angenehmen Überraschung kommen. Ich kaufe bei beiden zu.

In den aufgeführten Werten halte ich Positionen. Daneben befinden sich Bargeld, Anleihen und Gold in meinem Depot.

| Kurs/Kauf | Kurs/Ist | Wert- | Wert- | Wertzuwachs | ||||

| Euro | Euro | zuwachs | zuwachs | Kurs/Verk. | nach Realisation | |||

| 29. Jan | in Euro | in Prozent | Euro | in Prozent | ||||

| Dignity PLC | Montag, 5. Feb. 18 | 8.59 | Montag, 4. Juni 18 | 11.87 | 38.26% | |||

| General Electric | 12.30 | Montag, 4. Juni 18 | 11.95 | -2.85% | ||||

| Agnico-Eagle Mines | 36.00 | Dienstag, 19. Mai 20 | 62.19 | 72.75% | ||||

| Shire PLC | 35.52 | Montag, 3. Dez. 18 | 51.40 | 44.71% | ||||

| Transocean LTD | Montag, 9. April 18 | 8.00 | Montag, 30. April 18 | 10.20 | 27.50% | |||

| ANHEUSER-BUSCH INBEV N.V. | Montag, 4. Juni 18 | 82.32 | Montag, 6. Aug. 18 | 86.73 | 5.36% | |||

| Goldcorp | 11.88 | Mittwoch, 17. April 19 | 9.92 | -16.52% | ||||

| Agnico-Eagle Mines | Dienstag, 14. Aug. 18 | 33.68 | Freitag, 31. Juli 20 | 66.90 | 98.63% | |||

| ANHEUSER-BUSCH INBEV N.V. | Montag, 3. Dez. 18 | 66.99 | Mittwoch, 6. März 19 | 72.47 | 8.18% | |||

| Kraft Heinz Company | Mittwoch, 6. März 19 | 29.06 | Mittwoch, 29. Mai 19 | 25.77 | -11.32% | |||

| Newmont Mining | Mittwoch, 17. April 19 | 30.26 | 49.19 | 18.94 | 62.58% | |||

| Shell | Donnerstag, 11. Feb. 20 | 23.88 | Donnerstag, 23.April 20 | 16.52 | -30.81% | |||

| Total | Donnerstag, 11. Feb. 20 | 45.12 | Donnerstag, 23.April 20 | 32.25 | -28.52% | |||

| Exxon | Donnerstag, 11. Feb. 20 | 55.44 | Donnerstag, 23.April 20 | 40.31 | -27.30% | |||

| Equinor ASA | Donnerstag, 12. März 20 | 9.72 | Mittwoch, 8. April 20 | 12.30 | 26.57% | |||

| Hornbach Holding AG | Donnerstag, 12. März 20 | 40.50 | Montag, 8. Juni 20 | 63.90 | 57.78% | |||

| Agnico-Eagle Mines | Donnerstag, 24. Sep. 20 | 67.11 | 57.58 | -9.53 | -14.20% | |||

| Wheaton | Donnerstag, 24. Sep. 20 | 41.76 | 33.85 | -7.91 | -18.93% | |||

| Newmont Mining | Donnerstag, 24. Sep. 20 | 53.04 | 49.19 | -3.85 | -7.26% | |||

| Alamos | Donnerstag, 24. Sep. 20 | 7.59 | 6.58 | -1.02 | -13.38% | |||

| Pretium | Donnerstag, 24. Sep. 20 | 10.84 | 8.92 | -1.92 | -17.75% | |||

| Svenska Handelsbanken | Freitag, 09. Okt. 20 | 7.28 | Donnerstag, 26.Nov. 20 | 8.68 | 19.21% | |||

| Enbridge | Freitag, 18.Dez. 20 | 27.25 | 27.76 | 0.50 | 1.85% | |||

| Alibaba | Dienstag, 29.Dez.20 | 190.40 | 209.50 | 19.10 | 10.03% | |||

| Alamos | ||||||||

| Pretium | ||||||||

| Svenska Handelsbanken | Limit 8,10 Euro | |||||||

| Simon Property Group | Limit 41 Euro | |||||||

| Grenke AG | Limit 35,1 Euro | |||||||

| Totaler Wertzuwachs bei gleich großer Anlage in jedem Titel | 0.37% | 17.60% | ||||||

Mit freundlichen Grüßen

Ottmar Beck

DAX -2,08 % | EURO STOXX 50 P –1,88 % | SMI –1,05 % | RexP -0,11 % | SBI -1,40 % | Gold (in US-Dollar): -2,99 %

per 31. Januar 2021

HAFTUNGSAUSSCHLUSS: Dieses Material wurde ausschließlich zu Informationszwecken erstellt oder wird verteilt und stellt keine Aufforderung oder ein Angebot zum Kauf eines Wertpapiers oder Instruments oder zur Teilnahme an einer Handelsstrategie dar. Die in diesem Schreiben enthaltenen Meinungen, Empfehlungen und Annahmen beruhen auf den aktuellen Marktbedingungen, spiegeln unsere Einschätzung zum Zeitpunkt des Redaktionsschlusses wider und können sich ändern. Die Wertentwicklung in der Vergangenheit ist keine Garantie für zukünftige Ergebnisse. Alle Investitionen bergen Risiken einschließlich des Verlusts des Kapitals. Das gesamte dargestellte Material wurde aus Quellen zusammengestellt, die wir für zuverlässig halten. Wir können jedoch keine Garantie für die Richtigkeit und Vollständigkeit der Informationen übernehmen. Die in dieser Mitteilung besprochenen Wertpapiere werden nur zur Veranschaulichung erwähnt und stellen keine Empfehlung für diese Wertpapiere dar. Die in dieser Mitteilung erwähnten Wertpapiere können zu jedem Zeitpunkt vom Autor des Informationsbriefs gehalten werden.

Datenschutzerklärung

Die zum Bezug unseres Informationsbriefs anzugebenden Daten (Name, E-Mail-Adresse) werden bei uns gespeichert und zur elektronischen Versendung unseres Newsletters an Ihre E- Mail-Adresse verwendet. Die gespeicherten persönlichen Daten unterliegen den datenschutzrechtlichen Bestimmungen und dienen nur der Aufrechterhaltung des Service. Sie werden nicht ohne Ihre Einwilligung an Dritte weitergegeben. Sollten Sie sich vom Bezug unseres Informationsbriefs abgemeldet haben, werden Ihre Daten gelöscht.