Beitrag von Ottmar Beck / Vermögensverwalter /Schweiz

Wilen, den 5. Mai 2022

»Having experienced the damage that asset price bubbles can cause,

we must be especially vigilant in ensuring

that the recent experiences are not repeated.«

Ben Bernanke, Federal Reserve Chair, 3. Januar 2010

Sehr geehrte Damen und Herren,

wann immer der Krieg endet, zwei Dinge werden bleiben: wesentlich höhere Energiepreise und ein deutlich schwächeres Wachstum. Und auch andere Probleme ermutigen nicht, besonders optimistisch zu sein: Die Pandemie ist bei Weitem noch nicht überwunden und die Inflation ist anhaltend hoch. Die Angst, die mit der kriegerischen Auseinandersetzung verbunden ist, wird sich langfristig negativ auf die Weltwirtschaft auswirken. Erneut wird es einen eisernen Vorhang geben, einen ökonomischen. Das ist ein weiterer Schritt auf dem Weg Richtung Deglobalisierung. Die lange vernachlässigte militärische Rüstung wird vor allem für Europa sehr teuer werden. Zentralbanken haben schon in der Vergangenheit nichts gegen die rapiden steigenden Inflationsraten getan. Jetzt gibt ihnen die Unsicherheit, die der Krieg mit sich bringt, einen neuen Grund, die Zinsen nicht zu stark steigen zu lassen: Kein Notenbanker will für eine Rezession verantwortlich gemacht werden. Wenn die Europäische Zentralbank (EZB) vor der Frage steht, ob sie die Inflation entschlossen bekämpfen oder den Euro retten soll, wird sie sich für den Euro entscheiden.

Der Internationale Währungsfonds (IWF) gab eine der beeindruckendsten Pressekonferenzen, die ich je verfolgt habe. Auf einem Podium mit EZB-Präsidentin Christine Lagarde und Fed-Chef Jerome Powell wurden von Kristalina Georgieva, der geschäftsführenden Direktorin des IWF, einige seltene Wahrheiten ausgesprochen. Zunächst nannte sie einige harte Fakten, sprach über die explodierende Staatsverschuldung – »größter Anstieg seit dem Zweiten Weltkrieg« – und darüber, wie die derzeitigen Spitzenwerte viele Länder in Bedrängnis bringen werden. Sie erklärte, dass wir es im Grunde mit einem Ausfall von Staatsanleihen zu tun haben werden: Viele Regierungen stehen vor dem Bankrott und die Anleger werden einen Abschlag auf ihre Staatsanleihenportfolios hinnehmen müssen (das meint sie mit »Umstrukturierung der Schulden«). Tief durchatmen. Nachdem sie über einige exogene Schocks wie COVID und den Krieg zwischen der Ukraine und Russland gesprochen hatte, wies Georgieva darauf hin, dass die Regierungen es versäumt hätten, ihre Schulden zu tilgen, obwohl sie es sich hätten leisten können. Als letzte Rednerin sprach Georgieva eine Wahrheit aus, die selten in einem offiziellen Statement des IWF erwähnt wird, nämlich dass die Institutionen des IWF oft kurzsichtig sind und dass eine unbeabsichtigte Folge geldpolitischer Stimulierungsprogramme die Inflation ist. Für ein Publikum aus Finanzfachleuten mag dies nicht beeindruckend klingen, aber da fast alle politi- schen Führer ausschließlich auf exogene Schocks verweisen, um die steigende Inflation zu erklären, werden wir eine bessere Anerkennung dessen, was ist, kaum bekommen. Sie können sich die gesamte Pressekonferenz über diesen Link ansehen: https://meetings.imf.org/en/2022/spring/schedule/2022/04/21/imf-seminar-debate-on-the-global- economy.

Festverzinsliche Wertpapiere

Wie ist der Stand der Dinge hinsichtlich der Notenbankzinsen? Barron’s drückt es so aus: »Befürchtungen, dass der Offenmarktausschuss der Federal Reserve Bank die Zinsen bei jeder seiner nächsten Sitzungen um einen halben Prozentpunkt anheben könnte, führten zu einem sprunghaften Anstieg der Anleiherenditen und zurückgehenden Aktienmärkten. Unerwartete Gewinnenttäuschungen bei einigen der zuverlässigsten Technologieaktien der Wall Street trugen zur weiteren Verunsicherung der Anleger bei. Der Fed-Vorsitzende Jay Powell befürwortet jetzt eine Anhebung der Zinsen um einen halben Punkt auf der nächsten Fed-Sitzung in diesem Monat. Die Anleihemärkte in den USA rechnen jetzt mit bis zu vier solchen Schritten in den nächsten sechs Monaten.« Die Party war großartig. Jetzt setzt der Kater ein. In der Eurozone hat die jüngste Beschleunigung der Inflation und die Einpreisung einer zukünftigen Leitzinserhöhung durch die EZB, zu einem Anstieg der Anleiherenditen geführt. Die Inflation in der Eurozone ist von 1,3 Prozent im März 2021 auf 7,5 Prozent im März 2022 gestiegen und die Rendite 10-jähriger Anleihen von –0,5 Prozent im August letzten Jahres auf heute 0,9 Prozent (der schnellste Anstieg seit mehr als 20 Jahren). Daher muss sich auch die EZB darauf vorbereiten, ihre verrückte Negativzinspolitik aufzugeben. Dies dürfte Madame Lagarde umso leichter fallen, da ihre Wahlhilfe (nicht steigende Zinsen) für Präsident Macron gewirkt hat. Immer mehr Zentralbanken in den einzelnen Ländern beginnen die EZB und ihre Präsidentin Christine Lagarde zu drängen, die Inflation zu bekämpfen. Dies wird zu einer Rezession in Europa führen, wenn sie nicht schon begonnen hat.

Der Index MSCI World High Dividend liegt mit einer Rendite von 3,5 Prozent deutlich über den 2,9 Prozent der US- Anleihen-Benchmark und den 2,2 Prozent des globalen Aktienindex. Der MSCI-Index enthält nur Aktien, die eine deutlich überdurchschnittliche Dividendenrendite bieten und die Nachhaltigkeitsprüfung der Ausschüttung bestehen. Mit einer Gesamtrendite von knapp unter 0, verglichen mit einem Verlust von 11 Prozent für den MSCI AC World und etwa 9 Prozent für den Bloomberg-Index für Staatsanleihen hat er sich in diesem Jahr als eine Quelle der Widerstandsfähigkeit erwiesen. Leider sind auch die im Portfolio befindlichen deutschen und Schweizer Staatsanleihen deutlich unter Druck geraten, konnten jedoch immer noch besser als die Aktienindizes abschneiden. Eine weiter deutlich positive Performance konnten chinesische Staatsanleihen aufweisen. Dies wurde durch die Senkung der Mindestreserveanforderungen für Kreditinstitute der chinesischen Zentralbank und 23 Maßnahmen zur Ankurbelung der Kreditvergabe und zur finanziellen Unterstützung von Branchen, die unter den virusbedingten Einschränkungen leiden, erreicht. Die neuen Daten für März geben für die chinesische Konjunktur weiter Anlass zur Sorge und schließen eine Zinserhöhung aus. Präsident Xi Jinping wird alles tun, um die soziale Stabilität in einem für ihn entscheiden- den politischen Jahr nicht zu untergraben.

Aktien

So lange die Notenbanken Liquidität in die Märkte gepumpt haben, wurden Aktien wahllos gekauft, da die Unterschiede zwischen den einzelnen Titeln immer geringer wurden. Diese Phase ist vorbei. Die Auswahl von Einzeltiteln erhält wieder größere Bedeutung. Und damit bricht in Zukunft die Zeit der aktiven Manager an, da die Volatilität auf den Aktienmärkten Chancen eröffnet.

Aber generell passt hier, am Beispiel des amerikanischen Aktienmarkts, etwas nicht ins Bild: Die S&P- Gewinnschätzungen für 2022 sind von 200,03 auf 226,62 US-Dollar und für 2023 von 246,79 auf 248,30 US-Dollar gestiegen. Die Gewinnschätzungen steigen also im Vergleich zu 2022 um 9,75 Prozent. Aber:

- Die Fed und andere Zentralbanken erhöhen die Zinsen so schnell wie zuletzt in den 1980er-Jahren.

- Der Verbraucherpreisindex steigt beinahe überall um mehr als 5

- Der 30-jährige Hypothekenzins beträgt in den USA nun 5,41 Prozent, vor einem Jahr lag er noch bei 3,1 Pro- zent (Deutschland 10 Jahre von unter 1 auf 2,7 Prozent, Schweiz 10 Jahre von 1,39 auf 2,45 Prozent).

- Die Produktion leidet unter

- Der Krieg in der Ukraine und Russland führt weltweit zu Nahrungsmittelknappheit und zu Energieknappheit in

- Die Aktienmärkte

- Höhere Kosten und Lieferprobleme zerstören die

Wenn Sie jetzt denken, dass ich bärisch bin, lesen Sie bitte John Hussman, sein letzter Beitrag ist ein echtes Juwel:

https://www.hussmanfunds.com/category/comment/. Hier ein Auszug:

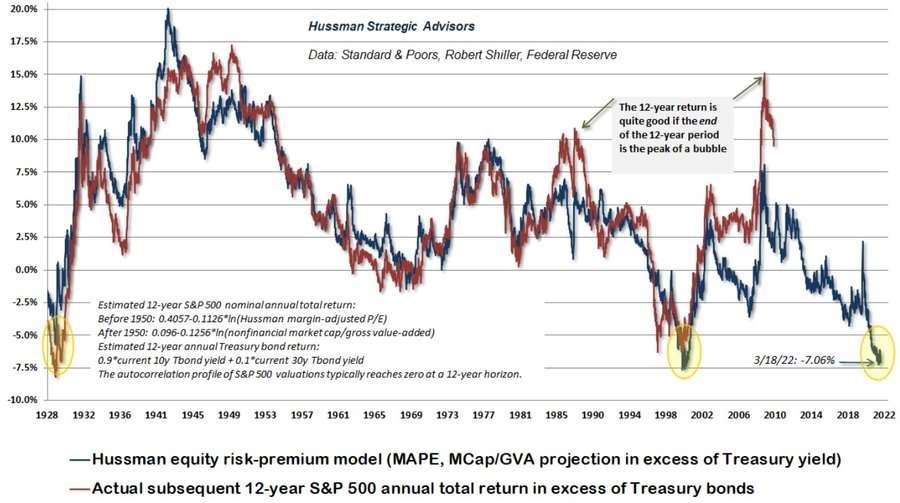

»Die größte Herausforderung für die Anleger im kommenden Jahrzehnt wird die Neubewertung von Wertpapieren sein, die nach mehr als einem Jahrzehnt rücksichtsloser und absichtlicher Spekulationen auf der Suche nach Rendite durch die Fed wieder angemessene langfristige Renditen erwarten lässt.

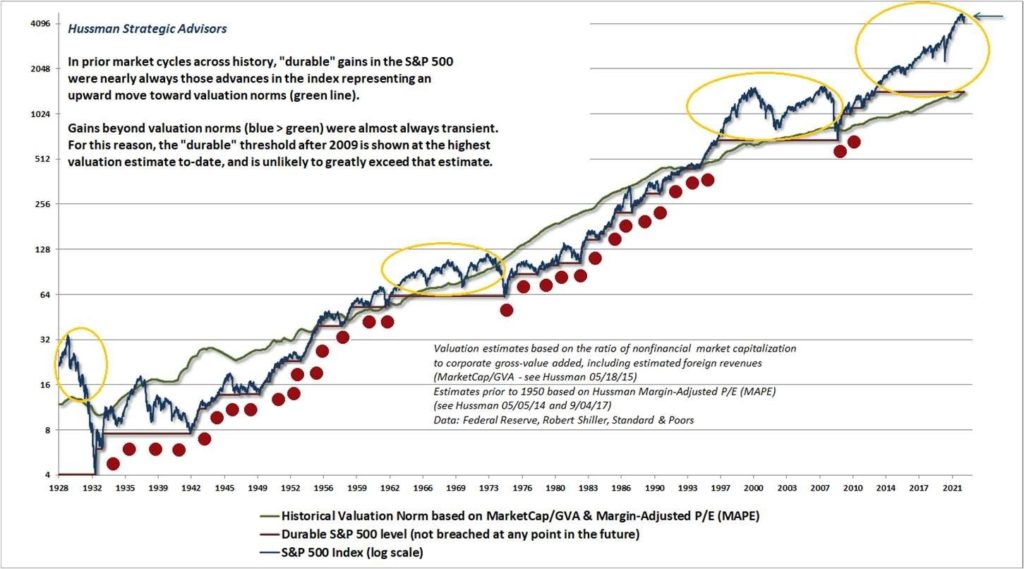

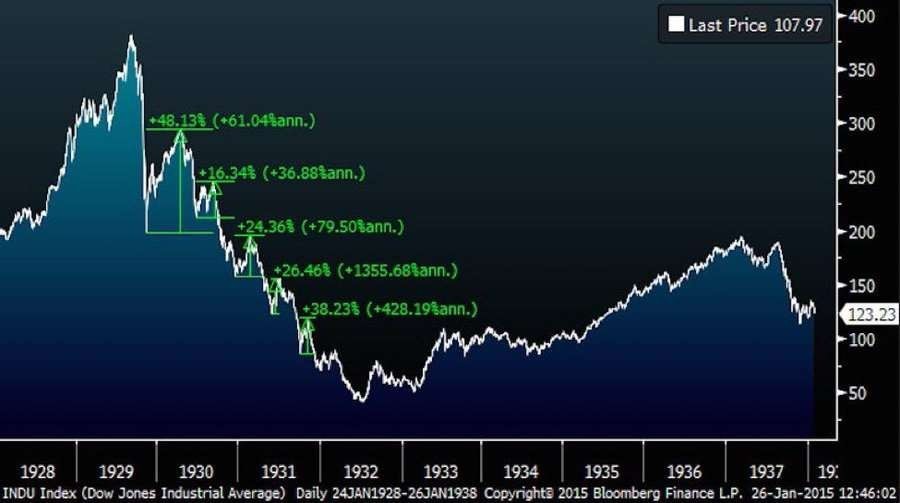

Das nachstehende Diagramm aktualisiert den Status unserer zuverlässigsten Bewertungsmaßstäbe für den Aktienmarkt auf der Grundlage ihrer Korrelation mit den tatsächlichen späteren Gesamtrenditen des S&P 500 in den verschiedenen Marktzyklen der Geschichte. Ihre historischen Profile sind weitgehend ununterscheidbar. Der Pfeil zeigt das aktuelle Bewertungsniveau, das über jedem vor 2020 beobachteten Bewertungsextrem liegt. Unser margenbereinigtes Kurs-Gewinn-Verhältnis (MAPE), für das Daten aus einem Jahrhundert zur Verfügung stehen, liegt sogar über seinem Höchststand von 1929.

Jede Kennzahl wird als Verhältnis zur historischen Norm dargestellt, die mit einer durchschnittlichen Gesamtrendite des S&P 500 von 10 Prozent pro Jahr verbunden ist. Die Feststellung, dass die jüngsten Markthochs das 3,6-Fache dieser historischen Normen erreicht haben, bedeutet im Wesentlichen, dass die durchschnittlichen S&P-500-Gesamtrenditen in den kommenden 10 bis 20 Jahren wahrscheinlich nicht annähernd 10 Prozent pro Jahr betragen werden.

Tatsächlich erwarte ich, dass die Gesamtrenditen des S&P 500, gemessen am jüngsten Markthoch, im Durchschnitt weit über ein Jahrzehnt lang negativ sein werden – ein Ergebnis, das ich auch zum Markthoch im Jahr 2000 prognostiziert habe. Sollte jedoch ein starker Marktrückgang diese Verluste vorwegnehmen, könnten die Anleger auch in ein oder zwei Jahren noch zufriedenstellende langfristi- ge Renditen erzielen. Es sind die gegenwärtigen Bewertungsextreme und die damit verbundenen schlechten langfristigen Renditen, angesichts derer langfristige Anleger zweimal überlegen sollten, ob sie sich darauf einlassen.

In der Zwischenzeit sollten Sie darauf achten, dass Sie Bewertungen nicht als kurzfristige Marktprognosen interpretieren. Das ist nicht die Art und Weise, wie Bewertungen funktionieren. Ob ein überbewerteter Markt weiter steigt oder stattdessen, wie ein Stein fällt, hängt in erster Linie davon ab, ob die Anlegerpsychologie zu Spekulation oder Risikoaversion neigt. Wenn Anleger zur Spekulation neigen, neigen sie dazu, wahllos zu handeln. Wenn Anleger risikoscheu sind, neigen sie dazu wählerisch zu sein. Aus diesem Grund ist unser zuverlässigster Indikator für Spekulation bzw. Risikoaversion die Gleichförmigkeit bzw. Divergenz der Marktinterna – über Tausende von Einzelaktien, Branchen, Sektoren und Wertpapierarten hinweg, einschließlich Schuldtitel unterschiedlicher Bonität.

Einfach ausgedrückt: Die schwersten Marktverluste treten in der Regel dann auf, wenn zu den hohen Bewertungen eine Verschlechterung und Divergenz der internen Marktdaten hinzukommt, was auf eine Risikoaversion der Anleger schließen lässt. Umgekehrt ergeben sich die größten Chancen, wenn ein erheblicher Rückgang der Bewertungen mit einer weitgehenden Einheitlichkeit der Marktinterna einhergeht, was auf eine spekulative Psychologie der Anleger schließen lässt.

Historisches Bewertungsdiagramm von John Hussman

Ich (John Hussman) bin der festen Überzeugung, dass die Folge der jüngsten Spekulationsblase ein oder sogar zwei Jahrzehnte sein werden, in denen der S&P 500, gemessen an seinem jüngsten Höchststand, eine lange, interessante Reise ins Nichts antreten wird. Es ist auch wahrscheinlich, wenn auch nicht sicher, dass die Verluste in Form eines 50- bis 70-prozentigen Einbruchs des Index vorweggenommen werden, obwohl ein solcher Verlust höchstwahrscheinlich von mehreren längeren Erholungsphasen unterbrochen sein würde.«

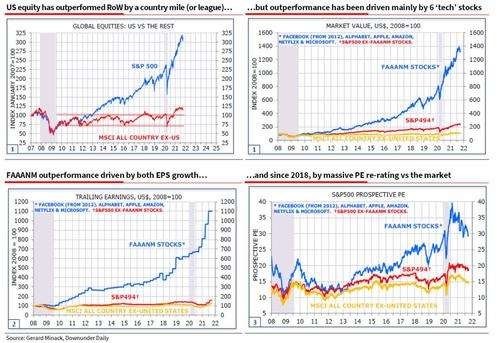

Allerdings trifft die maßlose Überbewertung an den Börsen nicht alle Aktien:

Netflix war der erste Wert, den es erwischt hat. Das alte Spiel der zu hohen Bewertung und Erwartung – die Enttäuschung ist teuer. Nachdem Netflix um 160 US-Dollar auf 189 US-Dollar fiel, kommt jetzt die späte und »völlig nutzlose« Welle der Herabstufungen durch die Analysten. Die Gesellschaft hat in Russland 700.000 Kunden, insgesamt aber nur 200.000 Kunden verloren. Allerdings haben die Analysten 2,5 Millionen neue Kundenverträge erwartet. Jetzt plant Netflix eine preisgünstigere Version seines Dienstes mit Werbung. Das ist eine große Veränderung für das Unternehmen, nachdem es jahrelang seine Filme und Fernsehsendungen ohne Werbung angeboten hat. Aber nachdem es für dieses, zweite, Quartal einen weiteren Rückgang von 2 Millionen Kunden prognostiziert und außerdem schätzt, dass mehr als 100 Millionen Menschen seinen Dienst nutzen, ohne dafür zu bezahlen, scheint es sich zu diesem Schritt gezwungen zu sehen. Netflix hofft, letztere durch das neue Angebot als Kunden gewinnen zu können.

Finger weg!

Rohstoffe

Je länger der Krieg dauert, desto stärker wird er die Märkte beeinflussen. Wir bemerken das hauptsächlich an den Öl- und Gaspreisen. Wesentlich wichtiger sind allerdings die Lebensmittelpreise. 25 Prozent des Weizens weltweit kommen aus der Ukraine und Russland, 50 Prozent der Sonnenblumen aus der Ukraine, 40 Prozent des Kalidüngers aus Russland und Belarus. Die Knappheitspreise kann sich der Westen leisten, aber viele Länder und Hilfsorganisationen nicht. Vor allem die Länder im Nahen Osten, besonders Ägypten und der Libanon, hängen bei ihren Weizeneinfuhren stark von Russland und der Ukraine ab. Auch Libyen und Tunesien beziehen Importe aus diesen beiden Ländern. Nun wird geschätzt, dass die russischen Exporte in diesem Jahr im Vergleich zum Vorjahr um 16 Prozent fallen. Die ukrainischen Behörden haben bereits mitgeteilt, dass die Getreideexporte von monatlich 6 Millionen Tonnen vor dem Krieg auf 200.000 Tonnen gesunken sind. Die Auswirkungen sind bereits zu spüren. Inzwischen wird in Ägypten die Lieferung von Mehl an Bäckereien rationiert und subventioniert. Auch sollen die Vorräte nur noch bis Mitte Juni reichen. Generell ist zu befürchten, dass in diesen Ländern Hungeraufstände ausbrechen könnten und eine neue Massenflucht Richtung Europa auslösen werden. Denken Sie daran: Die hohen Brotpreise waren ein Auslöser für den Arabischen Frühling 2010.

Kupfer ist eines der besten Mittel zur Absicherung gegen die steigende Inflation. Dr. Copper gilt seit je als ein hervorragender Indikator für Veränderungen der wirtschaftlichen Nachfrage, da es eine Vielzahl von industriellen Nachfragequellen hat. Im Allgemeinen war die weltweite Nachfrage nach Kupfer stark. Der immense Anstieg des Kupferpreises deutet jedoch nicht unbedingt auf ein starkes Wirtschaftswachstum hin, da der Anstieg auch auf die weltweiten Engpässe in der Versorgungskette zurückzuführen ist. Auch scheinen die steigenden Preise nun zu einem Rückgang der Nachfrage zu führen. China, ein wichtiger Nachfragetreiber für Kupfer, steht am Rande erheblicher wirtschaftlicher Probleme aufgrund seiner platzenden Baublase und den Maßnahmen zur Schließung von Fabriken. Auch die Nachfrage im verarbeitenden Gewerbe in den USA könnte sich verlangsamen, wie der rückläufige ISM-PMI-Index in den USA zeigt, der stark mit dem Kupferpreis korreliert. Der dramatische Anstieg des Kupferpreises hat der Kursentwicklung von Freeport-McMoRan (NYSE: FCX), dessen Aktie derzeit bei ca. 50 US-Dollar pro Aktie gehandelt wird und damit um mehr als das 8-Fache im Vergleich zu ihrem Tiefststand von 6 US-Dollar im Jahr 2020 gestiegen ist, deutlich geholfen. Wenn die Betriebskosten (höhere Löhne und Dieselpreise) schneller steigen als die Kupferpreise, könnte Freeport-McMoRan bald eine drastische Kehrtwende bei den Gewinnspannen erleben. Seine Bewertung erscheint mit einem Kurs-Gewinn-Verhältnis (KGV) von ca. 14 hoch, insbesondere wenn die Gewinne ihren Höhepunkt erreicht haben. Im Moment ist die Aktie mit Vorsicht zu genießen, aber ein Muss für die Beobachtungsliste.

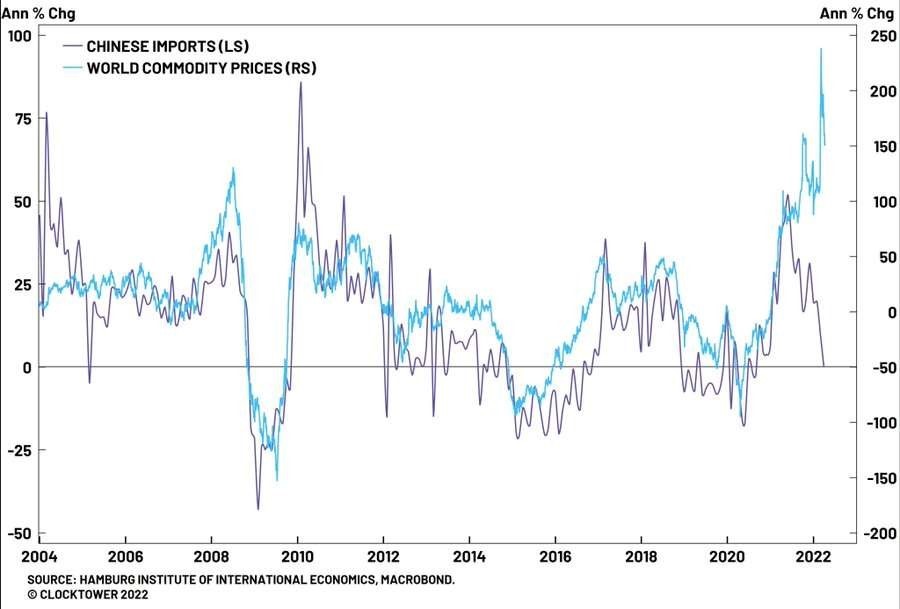

Die folgende Grafik zeigt einen der Gründe, warum ich meine Positionen in Rohstoffaktien deutlich zurückgeführt habe. Die Gretchenfrage ist, welcher Indikator recht behält.

Da nach Angaben von Nomura derzeit in China 473 Millionen Menschen eingeschlossen sind, dürfte die reale Nach- frage nach Rohstoffen stark zurückgehen. Diese beiden Linien könnten also eher früher als später aufeinandertreffen und zu einem starken Rückgang der Rohstoffpreise führen. Dies könnte auch dem Narrativ vom Höhepunkt der Inflation Vorschub leisten.

China

Es ist immer wichtig, auch andere Stimmen zu hören. Prof. Dr. Xuewu Gu (International Relations/Center for Global Studies (CGS), Universität Bonn) hat im Rahmen einer Vortragsreihe vor Kurzem erklärt, dass die meisten Chinesen glauben, der Konflikt zwischen Russland und der Ukraine werde von Amerika gesteuert. Das Ziel Amerikas sei es, Russland in die Knie zu zwingen, um Europa noch enger an sich zu binden und dann schließlich gemeinsam mit Europa China zu zerstören. Nicht dass ich diese Meinung teile, aber es ist schon interessant, wie man die Welt von einem völlig anderen Blickpunkt sehen kann. Es gibt wohl immer mindestens zwei Meinungen. Allerdings klingt mir das sehr nach der offiziellen chinesischen Staatspropaganda. In diesem Kontext hat China seine rhetorische Unterstützung für Putin verstärkt und nennt die »grenzenlose« Freundschaft zwischen den autoritären Regierungen ein »Modell« der Zukunft. Doch Pekings Umarmung Russlands könnte bald einen höheren Preis haben: In den europäischen Hauptstädten ist eine umfassende Neubewertung im Gange, da die Politiker ihre wirtschaftlichen und politischen Beziehungen zu China neu und diesmal nicht nur rein wirtschaftlich einschätzen.

Legt COVID China lahm? 473 Millionen Chinesen befinden sich im Lockdown. Unter anderem auch Shanghai mit seinen 26 Millionen Einwohnern. Unter Hochdruck wird dort derzeit das National Exhibition and Convention Center in das weltgrößte COVID-Feldhospital verwandelt. Es sollen mehr als 40.000 Betten Platz finden. Shanghai ist einer der verkehrsreichsten Häfen der Welt – und das nicht nur für den Export. Viele Komponenten und Materialien kommen per Schiff an und verlassen ihn als fertige Produkte wieder. Es ist eine riesige Abwicklungsmaschine, die normalerweise gut funktioniert.

Wenn nicht, gibt es einen Kaskadeneffekt. Lieferketten brauchen Vorhersehbarkeit. Die richtige Ware muss zur richtigen Zeit am richtigen Ort sein. Aber im Moment herrscht Chaos.

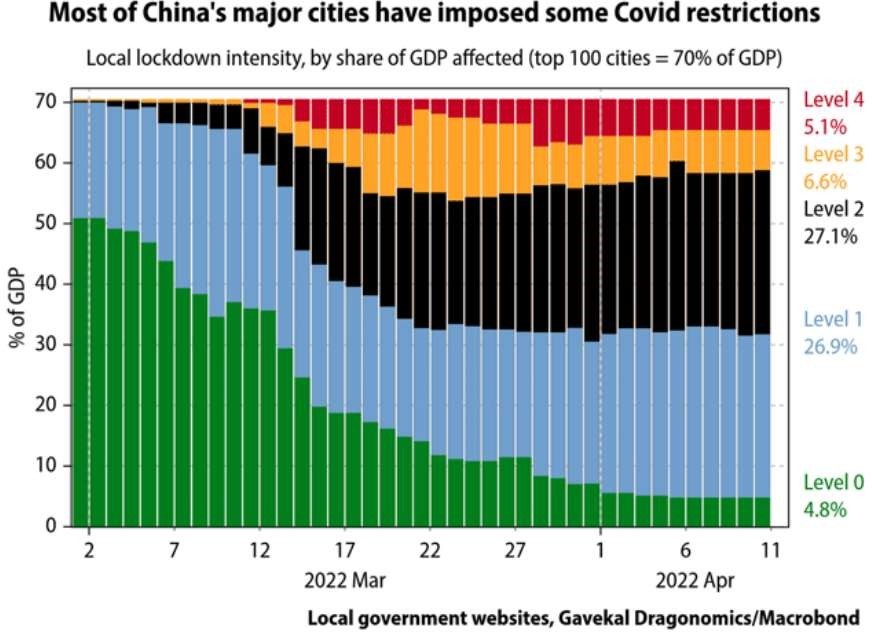

Die chinesische Bevölkerung hat fast keine durch Infektion erworbene Immunität und die Impfquote ist sehr niedrig. Die geimpfte Minderheit erhielt meist in China hergestellte Impfstoffe, die weit weniger wirksam sind als die in den meisten Industrieländern verwendeten mRNA-Impfstoffe. Diese hätte China zulassen können, was die Regierung aber nicht tat. Deswegen schottet sie das Land ab, weil sie kaum eine andere Wahl hat. Eine unkontrollierte Ausbreitung wäre verheerend. Gavekal hat die lokalen Beschränkungen in China verfolgt und kürzlich diese Grafik erstellt. Es gewichtet die Städte nach ihrem Beitrag zum Bruttoinlandsprodukt (BIP):

Anfang März waren Städte, die mehr als die Hälfte des chinesischen BIP ausmachen, auf Stufe 0 ohne Beschränkun- gen. Mitte April befanden sich weniger als 5 Prozent in dieser Kategorie, während fast 40 Prozent des BIP auf den härteren Stufen 2 bis 4 lagen.

Die UBS hat unlängst ihre Prognose für das Wirtschaftswachstum der Volksrepublik von 5 auf 4 Prozent herabge- stuft. Die chinesische Politik gibt aber immer noch ein Ziel von 5,5 Prozent aus. Das ist eine hohe Zielvorgabe, die nur durch hohe staatliche Investitionen in unproduktive Bereiche zu erreichen sein wird. Auch muss die Politik in China die Problembereiche »steigende Lebensmittel- und Energiepreise« sowie das große soziale Thema »Armut in den ländlichen Bezirken« lösen. All diese Probleme müssen bis zum Herbst gelöst sein, um Xi Jinping die Wiederwahl zu garantieren.

Devisen

Der wie ein Stein fallende Yen verschafft den japanischen Aktien ein vorübergehendes Polster, das durch die sich verdüsternden Aussichten im In- und Ausland nicht gerechtfertigt ist. Dem Topix geht es in diesem Jahr besser als den meisten anderen, er ist zwar um etwa 6 Prozent gesunken, liegt aber immer noch besser als der S&P 500 (–10 Prozent). Dies ist zum Teil darauf zurückzuführen, dass der Yen gegenüber dem Dollar ein 20-Jahres-Tief erreicht hat. Die Analysten haben ihre Gewinnschätzungen für den Leitindex in diesem Jahr angehoben. Allerdings ist Japan immer noch ein Heimatmarkt. Der durchschnittliche Inlandsumsatz des Topix liegt bei 82 Prozent und nur ein Fünftel der gelisteten Unternehmen hat einen Auslandsumsatz von 40 Prozent oder mehr, wie aus den von Bloomberg zu- sammengestellten Daten hervorgeht. Und diese international ausgerichtete Minderheit exportiert vor allem in die USA (die aufgrund der strengeren Geldpolitik von einer Rezession bedroht sind), nach Europa (das durch die Auswirkungen der russischen Invasion in die Ukraine gefährdet ist) und nach China (das bereits eine starke Wachstumsverlangsamung erlebt) – inmitten einer anhaltenden globalen Lieferkettenkrise. Im eigenen Land ist der schwache Yen ein Klotz am Bein für die Wirtschaft und verschärft den Anstieg der Rohstoffpreise in dem importabhängigen Land.

Die tief verwurzelte Kultur, Preiserhöhungen für die Kunden zu minimieren, lässt vermuten, dass die Gewinnspannen der japanischen Unternehmen weitaus stärker betroffen sein werden als die von Unternehmen in den USA oder Europa. All dies deutet darauf hin, dass der Gegenwind, mit dem die japanischen Unternehmen konfrontiert sind, das Land eher in eine Wertfalle treiben wird, als dass er eine Kaufgelegenheit bei einmaligem Währungsverfall bietet. Allerdings könnte, trotz des Widerstands der japanischen Zentralbank, noch in diesem Jahr wegen des internationalen Umfelds mit einer Zinserhöhung zu rechnen sein. Dies könnte dem Yen wieder Auftrieb geben.

Portfoliostrategie

Das wird noch kommen. Behalten Sie es im Gedächtnis. Erholungen in Baissemärkten:

Meine Apple-Puts, über die ich zwar geschrieben, aber in der Aufstellung nie aufgeführt habe, haben meine Performance, obwohl es nur eine kleine Position ist, gerettet. Daneben hat noch die Bargeldreserve geholfen. Dass es Marktteilnehmer gibt, die angesichts der aktuellen negativen Nachrichtenlage heute noch Microsoft (MSFT) und Apple (AAPL) kaufen, ist erstaunlich.

Ein Artikel von The Channel Company hebt einige der Fallstricke hervor, darunter Apples Abhängigkeit von COVID – die Schließung von Zulieferern in China – und Probleme auf dem PC-Markt. In seiner Pressekonferenz hat Apple kei- ne Umsatzprognose abgegeben, aber über viele der negativen Auswirkungen von Lieferengpässen, Devisen, Nach- frage aus China, Russland, Verlangsamung der Dienstleistungen gesprochen. Allein die Nachwirkungen der Lieferkettenprobleme könnten das Unternehmen in den kommenden Quartalen 4 bis 8 Milliarden Dollar kosten.

Apple ging mit einem KGV von 27,2 und einer Marktkapitalisierung von $ 2,7 Billionen in diese Telefonkonferenz (offiziell, aber mit schrecklichen Kommentaren zur Prognose). Die Gewinne werden nun im Jahresvergleich sinken – was bedeutet, dass das ohnehin nicht zu rechtfertigende KGV steigen würde (wenn die Aktie nicht fällt). Margen und Umsatzwachstum haben ihren Höhepunkt erreicht. Die wichtigste Aktie im Tech-Universum hat ein Problem. Es ist auch die Aktie, die maßgeblich den gesamten Markt aufrechterhalten hat.

Auch bei Microsoft sieht es nicht besser aus. WSJ-Schlagzeile vom 25. Januar: »Microsoft durch den PC gerettet«. Der Erfolg von 2021 kam ausschließlich durch starke PC-Verkäufe zustande, die den Umsatz des Unternehmenssegments im Bereich Personal Computing um 15 Prozent auf fast 17,5 Milliarden US-Dollar ansteigen ließen. Aber die PC-Verkäufe schrumpften im ersten Quartal 2022 um 5 Prozent.

Bei Carl Zeiss Meditech habe ich den Ausstieg verpasst. Ursprünglich wollte ich bei einem Kurs zwischen 150 und 160 Euro verkaufen. Die Aktien notierte am 5. April kurz über 151 Euro. Wegen der Bekanntgabe der Übernahme zweier Firmen in den USA erfolgte danach der steile Absturz auf 116 Euro. Jetzt droht ein Kurs von 97 bis 105 Euro. Dann werde ich hinzukaufen. Das Ziel steht weiterhin.

Die rasche Korrektur des Goldpreises um über 100 US-Dollar und der Ausverkauf bei den Minenwerten war heftig, wenn auch nicht wirklich überraschend. Die Stimmung war übermäßig optimistisch: Wells Fargo, Bank of America mit Vorhersagen von Rekord-Goldpreisen, Barron’s mit einer 3.000-Dollar-Gold-Story. Meine Leser wissen, dass ich mir Sorgen gemacht habe und die Positionen entsprechend reduziert habe. Die Kosteninflation wird alle Bergbauunternehmen treffen. Daher habe ich es nicht eilig, mit dem Rückkauf zu beginnen. Geduld ist erforderlich. Letztendlich werden die höheren Goldpreise die Kostensteigerungen übersteigen, was zu einer Wiederaufnahme des Trends steigender Margen bei den Goldminen führen wird. Wenn die Weltwirtschaft im Laufe dieses oder des nächsten Jahres in eine Rezession fällt, wird auch der Kostendruck nachlassen, was die Gewinnspannen ebenfalls erhöhen wird.

Agnico Eagle (AEM) verfehlte die durchschnittlichen Gewinnschätzungen der Analysten um 12,5 Prozent. Der Teilverkauf war richtig, kam aber zu früh. Die Aktie stieg bis zum 14. April noch auf 60,79 Euro, um jetzt wieder bei meinem Verkaufskurs von 55 Euro zu pendeln. Obwohl AEM ein weitaus größeres Unternehmen ist als Alamos (AGI) – AEM ist der drittgrößte Goldminenbetreiber der Welt und mehr als zehnmal so groß wie AGI–, waren die Meldungen zum ersten Quartal fast identisch. Wie Alamos bekräftigte auch AEM seinen Ausblick für das Gesamtjahr. AEM-CEO Ammar Al-Joundi: »Es war ein sehr guter Start in das Jahr und wir sind sehr zuversichtlich, was unsere Prognose von 3,2 bis 3,4 Millionen Unzen angeht. Ein in jeder Hinsicht starkes Quartal, insbesondere angesichts der Herausforderungen«, fügte er hinzu. AEM ist es gelungen, die Kosten des Unternehmens im Quartal zu senken, die laut Al-Joundi

»ein wenig unter der internen Prognose« lagen. Das Management von AEM hat einen Großteil seiner Ölpreisrisiken für 2022 abgesichert. Al-Joundi betonte, dass zwar »die meisten unserer Betriebe die Kosten im Einklang mit den Prognosen halten«, dennoch bliebe das Unternehmen »vorsichtig, da die Inflation und der globale politische und wirtschaftliche Kontext den Druck auf die Kosten und die Lieferketten erhöht haben«. Wie bei Alamos erklärte der CEO von AEM während der Telefonkonferenz, dass das erste Quartal »unser schwächstes Quartal« in diesem Jahr sein werde. So wurde in AEMs Meliadine-Mine in Nunavut zur Kompensation des Produktionsausfalls im ersten Quartal 2022 minderwertiges Haldenerz zur Beschickung der Mühle verwendet. Dies führte zu einer geringeren Produktion und höheren Kosten in diesem Quartal. Die Goldproduktion wird in den nächsten drei Quartalen des Jahres 2022 kontinuierlich steigen.

Das Managementteam von AEM ist dafür bekannt, konservative Prognosen abzugeben, sodass die rosigen Aussichten für den Rest des Jahres nicht beunruhigend sind. Trotz der relativ schwächeren Ergebnisse des ersten Quartals hat AEM seine Bilanz mit Barmitteln aufgestockt und im April 125 Millionen US-Dollar Schulden/Notes zurückgezahlt, wodurch seine relativ gering fremdfinanzierte Bilanz noch stärker wurde. AEM hat 38 Jahre in Folge eine Dividende gezahlt und die Dividendenrendite liegt bei gesunden 2,7 Prozent. Das Unternehmen kündigte Ende Februar ein Rückkaufprogramm an, in dessen Rahmen es bis zu 500 Millionen US-Dollar seiner Stammaktien kaufen kann. Wenn die AEM-Aktie weiter zurückfällt, werde ich um den Kauf weiterer Aktien konkurrieren.

Die Ergebnisse des ersten Quartals von Alamos Gold (AGI) waren viel besser, als ich erwartet hatte. Der geringe Verlust war in erster Linie auf nicht zahlungswirksame Abschreibungen im Zusammenhang mit dem Verkauf des nicht zum Kerngeschäft gehörenden Projekts Esperanza in Mexiko für bis zu 60 Millionen US-Dollar an Zacatecas Silver Corp. zurückzuführen. Jetzt wird praktisch das gesamte Wachstum aus Kanada kommen (Lynn Lake in Manitoba und die Phase-III-Erweiterung der Island-Goldmine in Ontario) – beides vorteilhafte Gebiete für Bergbauunternehmen.

Die Produktion ging im Jahresvergleich um 21 Prozent auf nur 98.900 Unzen zurück. Dies führte zu einem Rückgang der Einnahmen um 18,9 Prozent gegenüber dem Vorjahr auf 184,5 Millionen US-Dollar. AGI hatte schon seit einiger Zeit davor gewarnt, dass es in der ersten Hälfte des Jahres 2022 eine schwierige Übergangsphase in seinem Betrieb Mulatos in Mexiko vor sich hat, bis es sein kostengünstiges, höherwertiges Projekt La Yaqui Grande in Betrieb nimmt. Zusätzlich zu diesen Problemen habe ich erwartet, dass sich das Problem der Kosteninflation, das die gesamte Branche betrifft, auch auf AGI auswirken wird. CEO John McCluskey: »Unsere Produktion und Kosten im ersten Quartal entsprachen den Prognosen und da wir im Laufe des Jahres mit stärkeren Ergebnissen rechnen, sind wir weiterhin gut positioniert, um unsere Jahresprognose zu erreichen.« Auf der Telefonkonferenz erklärte das Management von AGI, dass das erste Quartal das Quartal mit den niedrigsten Ergebnissen des Jahres sein wird. Bei Island Gold wird erwartet, dass die Goldgehalte im laufenden Quartal und im weiteren Verlauf des Jahres steigen werden. La Yaqui Grande ist nun zu über 90 Prozent fertiggestellt und befindet sich wie geplant auf dem Weg zur Erstproduktion im dritten Quartal. Was meine Bedenken hinsichtlich der Kosteninflation für die gesamte Branche angeht, so ist AGI zwar betroffen, aber nicht so stark wie andere Bergbauunternehmen. Das Unternehmen wies darauf hin, dass seine beiden größten Minen in Kanada unterirdisch betrieben werden und an Stromleitungen angeschlossen sind (unterirdische Minen benötigen viel weniger Dieselkraftstoff als der Tagebergbau). Darüber hinaus hat das Management von AGI einen Großteil seines Dieseltreibstoffrisikos (45 Prozent unter den aktuellen Spotpreisen) für das Jahr erfolgreich abgesichert. In den nächsten Quartalen bis 2023 sollten die Ergebnisse von AGI immer besser werden (vorausgesetzt, der Goldpreis fällt nicht weiter). Sollte es zu einem weiteren Ausverkauf der AGI-Aktien kommen – was angesichts der saisonalen Schwäche des Goldpreises in den nächsten Wochen möglich ist –, bin ich bereit, mehr zu kaufen. Hoffentlich fällt AGI noch ein Stück weiter (auf 6,5 bis 7,00 US-Dollar) – ein wenig mehr Schmerz auf kurze Sicht sollte längerfristig zu höheren Gewinnen führen. Auch hat das Management von AGI angedeutet hat, dass es wieder Aktien kaufen wird, nachdem es im ersten Quartal keine gekauft hat. Das Managementteam von AGI (achtzehn Jahre zusammen) ist sehr konservativ und kauft seine Aktien nur opportunistisch zurück. Sie sagten auch, dass sie während des größten Teils des ersten Quartals aufgrund des Zeitplans für die Berichterstattung zum Ende des Kalenderjahres von Käufen ausgeschlossen waren.

Mit freundlichen Grüßen aus dem sonnigen Spanien

Ottmar Beck

DAX –11,25 % | EURO STOXX 50 P –10,85 % | SMI –5,80 % | RexP –5,72 % | SBI –10,77 % | Gold (in US-Dollar) 3,63 %

per 29. April 2022

| Kurs/Kauf | Kurs/Ist | Wert- | Wert- | Wertzuwachs | ||||

| Euro | Euro | zuwachs | zuwachs | Kurs/Verk. | nach Realisation | |||

| 29. Apr | in Euro | in Prozent | Euro | in Prozent | ||||

| Dignity PLC | Montag, 5. Feb. 18 | 8.59 | Montag, 4. Juni 18 | 11.87 | 38.26% | |||

| General Electric | 12.30 | Montag, 4. Juni 18 | 11.95 | -2.85% | ||||

| Agnico-Eagle Mines | 36.00 | Dienstag, 19. Mai 20 | 62.19 | 72.75% | ||||

| Shire PLC | 35.52 | Montag, 3. Dez. 18 | 51.40 | 44.71% | ||||

| Transocean LTD | Montag, 9. April 18 | 8.00 | Montag, 30. April 18 | 10.20 | 27.50% | |||

| ANHEUSER-BUSCH INBEV N.V. | Montag, 4. Juni 18 | 82.32 | Montag, 6. Aug. 18 | 86.73 | 5.36% | |||

| Goldcorp | 11.88 | Mittwoch, 17. April 19 | 9.92 | -16.52% | ||||

| Agnico-Eagle Mines | Dienstag, 14. Aug. 18 | 33.68 | Freitag, 31. Juli 20 | 66.90 | 98.63% | |||

| ANHEUSER-BUSCH INBEV N.V. | Montag, 3. Dez. 18 | 66.99 | Mittwoch, 6. März 19 | 72.47 | 8.18% | |||

| Kraft Heinz Company | Mittwoch, 6. März 19 | 29.06 | Mittwoch, 29. Mai 19 | 25.77 | -11.32% | |||

| Newmont Mining | Mittwoch, 17. April 19 | 30.26 | Donnerstag, 3. Juni 21 | 58.60 | 93.69% | |||

| Shell | Donnerstag, 11. Feb. 20 | 23.88 | Donnerstag, 23.April 20 | 16.52 | -30.81% | |||

| Total | Donnerstag, 11. Feb. 20 | 45.12 | Donnerstag, 23.April 20 | 32.25 | -28.52% | |||

| Exxon | Donnerstag, 11. Feb. 20 | 55.44 | Donnerstag, 23.April 20 | 40.31 | -27.30% | |||

| Equinor ASA | Donnerstag, 12. März 20 | 9.72 | Mittwoch, 8. April 20 | 12.30 | 26.57% | |||

| Hornbach Holding AG | Donnerstag, 12. März 20 | 40.50 | Montag, 8. Juni 20 | 63.90 | 57.78% | |||

| Agnico-Eagle Mines | Donnerstag, 24. Sep. 20 | 67.11 | Montag, 14.März 22 | 55.28 | -17.63% | |||

| Wheaton | Donnerstag, 24. Sep. 20 | 41.76 | Montag, 14.März 22 | 42.51 | 1.81% | |||

| Newmont Mining | Donnerstag, 24. Sep. 20 | 53.04 | Montag, 14.März 22 | 69.02 | 30.13% | |||

| Alamos | Donnerstag, 24. Sep. 20 | 7.59 | Montag, 14.März 22 | 7.82 | 2.98% | |||

| Newcrest (früher Pretium) | Donnerstag, 24. Sep. 20 | 10.84 | 14.43 | 3.59 | 33.12% | |||

| Svenska Handelsbanken | Freitag, 09. Okt. 20 | 7.28 | Donnerstag, 26.Nov. 20 | 8.68 | 19.21% | |||

| Enbridge | Freitag, 18. Dez. 20 | 27.25 | 41.38 | 14.13 | 51.83% | |||

| Alibaba | Dienstag, 29. Dez.20 | 190.40 | 92.15 | -98.25 | -51.60% | |||

| Newcrest (früher Pretium) | Freitag, 05.Feb.21 | 9.10 | 14.43 | 5.33 | 58.57% | |||

| Grenke AG | Montag, 08.Feb.21 | 26.44 | Montag, 30.November 21 | 30.60 | 15.73% | |||

| IQIYI | Mittwoch, 14. April 21 | 12.85 | 3.37 | -9.48 | -73.77% | |||

| Exxon | Donnerstag, 8. Juli 21 | 50.76 | Freitag, 25. Februar 22 | 67.10 | 32.19% | |||

| Agnico-Eagle Mines | Mittwoch, 31. Aug. 21 | 48.99 | 55.20 | 6.21 | 12.68% | |||

| Alamos | Mittwoch, 31. Aug. 21 | 6.68 | 7.35 | 0.67 | 10.06% | |||

| Alibaba | Freitag, 26.11.2021 | 116.50 | 92.15 | -24.35 | -20.90% | |||

| Carl Zeiss Meditech | Mittwoch, 26.01.2022 | 137.40 | 119.45 | -17.95 | -13.06% | |||

| Totaler Wertzuwachs bei gleich großer Anlage in jedem Titel | 0.77% | 19.15% | ||||||

HAFTUNGSAUSSCHLUSS: Dieses Material wurde ausschließlich zu Informationszwecken erstellt oder wird verteilt und stellt keine Aufforderung oder ein Angebot zum Kauf eines Wertpapiers oder Instruments oder zur Teilnahme an einer Handelsstrategie dar. Die in diesem Schreiben enthaltenen Meinungen, Empfehlungen und Annahmen beruhen auf den aktuellen Marktbedingungen, spiegeln unsere Einschätzung zum Zeitpunkt des Redaktionsschlusses wider und können sich ändern. Die Wertentwicklung in der Vergangenheit ist keine Garantie für zukünftige Ergebnisse. Alle Investitionen bergen Risiken einschließlich des Verlusts des Kapitals. Das gesamte dargestellte Material wurde aus Quellen zusammengestellt, die wir für zuverlässig halten. Wir können jedoch keine Garantie für die Richtigkeit und Vollständigkeit der Informationen übernehmen. Die in dieser Mitteilung besprochenen Wertpapiere werden nur zur Veranschaulichung erwähnt und stellen keine Empfehlung für diese Wertpapiere dar. Die in dieser Mitteilung erwähnten Wertpapiere können zu jedem Zeitpunkt vom Autor des Informationsbriefs gehalten werden.

DATENSCHUTZERKLÄRUNG: Die zum Bezug unseres Informationsbriefs anzugebenden Daten (Name, E-Mail-Adresse) werden bei uns gespeichert und zur elektronischen Versendung unseres Newsletters an Ihre E-Mail-Adresse verwendet. Die gespeicherten persönlichen Daten unterliegen den datenschutzrechtlichen Bestimmungen und dienen nur der Aufrechterhaltung des Service. Sie werden nicht ohne Ihre Einwilligung an Dritte weitergegeben. Sollten Sie sich vom Bezug unseres Informationsbriefs abgemeldet haben, werden Ihre Daten gelöscht.